Loading AI tools

Z Wikipedii, wolnej encyklopedii

Globalny kryzys finansowy[1] – ogólnoświatowy kryzys na rynkach finansowych i bankowych, którego szczyt przypadł na lata 2008–2009, zapoczątkowany zapaścią na rynku pożyczek hipotecznych wysokiego ryzyka w Stanach Zjednoczonych.

Bezpośrednią przyczyną załamywania się funkcjonowania światowego systemu finansowego od połowy 2007 r. była hossa na rynku kredytów hipotecznych, których udzielały banki w Stanach Zjednoczonych przy wysokim ryzyku spłaty osobom o niewystarczających możliwościach finansowych (ang. subprime mortgage). Kredyty te stały się zabezpieczeniem obligacji strukturyzowanych masowo sprzedawanych w celach inwestycyjnych i spekulacyjnych przez prywatne instytucje finansowe, w tym największe banki amerykańskie i europejskie. Świadomość ryzykowności tych obligacji była niewielka, gdyż trwał wzrost na rynku nieruchomości, a czołowe instytucje ratingowe wystawiały wysokie oceny bezpieczeństwa rzeczonym obligacjom. Niewypłacalność indywidualna z niespodziewanie dużym odsetkiem (9,2%) poskutkowała z kolei brakiem gotówki na rynku kredytowym i niestabilnością (zagrożeniem rychłej niewypłacalności wierzytelności) tych instytucji.

Innymi przyczynami było powszechne wykorzystywanie sekurytyzacji i derywatów kredytowych do dystrybucji ryzyka i znaczny udział w transakcjach rynkowych wyłączonego spod nadzoru, alternatywnego systemu bankowego (shadow banking system)[2].

Kryzys dotyczył początkowo tylko amerykańskich banków inwestycyjnych. Przełomowym momentem, mającym wpływ na kryzys, było wejście na giełdę nowojorską w latach 90. XX wieku jednego z największych banków inwestycyjnych Goldman Sachs. Od tego czasu bank zaczął dążyć do maksymalizacji zysków (skutkowało to premiami dla zarządu), a uczciwość emisji akcji danej spółki zeszła na dalszy plan. Banki zaczęły wykonywać operacje o wysokim ryzyku[1]. Istotnym faktem jest również wycofanie przepisu w amerykańskim prawie bankowym w 1999 r. o zakazie łączenia dwóch typów bankowości: inwestycyjnej (o dużym ryzyku) i depozytowo-kredytowej[1]. Przepis ten, zwany Glass-Steagall Act, został uchwalony w USA 4 lata po czarnym czwartku w roku 1929. Taki rozdział miał chronić oszczędności obywateli w przypadku strat w bankowości inwestycyjnej.

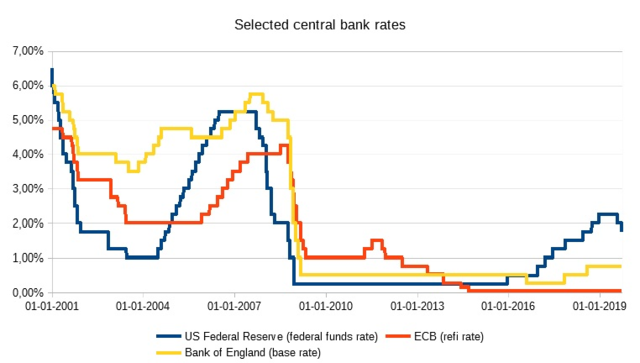

Za dalszy rozwój wypadków odpowiada Fed kierowany przez Alana Greenspana. W 2001 roku, po pęknięciu internetowej bańki giełdowej ceny akcji zaczęły mocno spadać, co rodziło obawy o wzrost gospodarczy. Aby podnieść amerykańską gospodarkę z recesji, pogłębionej atakami z 11 września 2001 roku Fed postanowił obniżać stopy procentowe, w wyniku czego w roku 2002 osiągnęły one poziom 2%.

W sytuacji inflacji wyższej od oficjalnych stóp procentowych, tani pieniądz znalazł lepszą lokatę w postaci nieruchomości. Ich ceny zaczęły stopniowo piąć się w górę. Jednocześnie niskie stopy procentowe pozytywnie motywowały do zaciągania kredytów hipotecznych. Popularne stało się zarabianie na nieruchomościach za pomocą kredytu, zwrot z nieruchomości wynosił od kilkunastu do kilkudziesięciu procent.

Duże zyski w tym segmencie zwiększały presję na instytucje finansowe by udzielać jeszcze większych kredytów, za tym szły kampanie marketingowe i sprzedażowe, w których poszczególne banki prześcigały się w obniżaniu kryteriów udzielenia kredytu. Jak jednak wynika z opublikowanej w 2014 roku analizy transakcji finansowych specjalistów od sekurytyzacji, pośredników finansowych oraz pośredników w handlu nieruchomościami grupy te prawdopodobnie same nie zdawały sobie sprawy z narastania bańki spekulacyjnej oraz jej nietrwałości[3].

W 1998 r. prezydent Bill Clinton naciskał na możliwość rozszerzenia kredytobiorców hipotecznych o osoby mniej zarabiające[4]. Rolę gwaranta takich kredytów zapewniały dwa siostrzane przedsiębiorstwa na poły państwowe – Fannie Mae i Freddie Mac oraz rządowa agencja Federal Housing Administration[5][6]. Po wyborze George’a W. Busha na prezydenta, w celu pobudzenia gospodarki za pomocą zastrzyku nowych kredytów, przeprowadzono zmianę ustaw w kierunku liberalizacji przepisów dotyczących ochrony przed nadmiernym ryzykiem banków i towarzystw ubezpieczeniowych. Pozwoliło to bankom udzielać kredytów znacznie większej liczbie osób o niższych dochodach. Ponadto w celu ożywienia koniunktury gospodarczej prezydent George W. Bush obniżył stawki podatku dochodowego.

George W. Bush umożliwił przyznawanie kredytów hipotecznych bezrobotnym tzw. kredytów NINJA (z ang. No Income, No Job, No Assets – bez dochodów, bez pracy, bez majątku), co w konsekwencji spowodowało, że znaczna liczba Amerykanów nie spłacała rat, a ich domy zostały zlicytowane[7].

Samonapędzający mechanizm „pompowania bańki” polegał na udzielaniu kredytów przez amerykańskie banki dla rodzin biednych (bez zdolności do spłaty kredytów), co wiązało się z obniżeniem kryteriów i wzrostem ilości kredytów o podwyższonym ryzyku. Kredyty były oferowane przez instytucje kredytowe osobom mniej zamożnym oraz osobom nieposiadającym stałego źródła dochodu, co w konsekwencji doprowadziło do jeszcze większego popytu na rynku nieruchomości, a w dalszej konsekwencji do ciągłego wzrostu cen mieszkań.

W październiku 2002 prezydent George W. Bush powiedział: „Chcemy, aby każdy w Ameryce był właścicielem swego mieszkania” (We want everybody in America to own their own home)[8].

Bańka spekulacyjna napędzała wzrost produktu krajowego brutto o 2% rocznie, ponieważ duża część amerykańskiego wzrostu gospodarczego jest generowana przez budownictwo. Jednak był to wzrost spekulacyjny, gdyż w tym czasie nie zwiększały się znacznie wynagrodzenie ani populacja amerykańskich rodzin.

Problemem był również fakt, iż w ciągu jednej tylko dekady zadłużenie amerykańskich gospodarstw domowych wzrosło z poziomu 40% PKB do ponad 100% PKB. Wszystko dlatego, że Amerykanie, wobec łatwej dostępności i taniości kredytu, masowo zaczęli kupować domy, a nawet po kilka i traktować je jako pewną lokatę kapitału.

Alan Greenspan przekonywał, że nie ma bańki spekulacyjnej, a wzrost cen nieruchomości odzwierciedla wzrost całej gospodarki amerykańskiej. Podobnego zdania był jego następca – Ben Bernanke.

Po dwóch latach luzowania polityki pieniężnej, wobec symptomów przegrzania gospodarki i z obawy przed wzrostem inflacji Fed zaczął podnosić stopy procentowe od czerwca 2004[10], które systematycznie podnosił do 2006. Fed nie zawahał się też ich podnieść ze względu na koszty huraganów Katrina i Rita, które spustoszyły rejon Zatoki Meksykańskiej, ale z obawy przed wzrostem inflacji, co miało chronić gospodarkę amerykańską. W uzasadnieniu Fed zwrócił uwagę na destabilizację amerykańskiej gospodarki w związku z przejściem huraganów przez południowe stany USA oraz na negatywny ich wpływ na gospodarkę, wysokie ceny ropy i w efekcie wzrost kosztów energii oraz inflacji[11]. Fed, walcząc z rosnącą inflacją, od 2004 roku regularnie podnosił stopy procentowe z poziomu 1 do 5,25%, chcąc otrzeźwić rynek.

Podniesienie stóp procentowych do poziomu 5,25% w listopadzie 2006[12] spowodowało znaczne zwiększenie obciążeń odsetkowych, przy jednoczesnym zmniejszeniu atrakcyjności lokowania kapitału w nieruchomości. Ceny nieruchomości zaczęły spadać. Wielu kredytobiorców zaprzestało spłacać zaciągnięte kredyty. Banki, zajmując hipoteki i próbując sprzedać nieruchomości, przyspieszyły ten proces obniżki ich cen. Wobec takiego obrotu sprawy Fed, kierowany od lutego 2006 przez Bena Bernanke, w 2007 obniżył gwałtownie stopy procentowe do poziomu 2%. Miało to na celu obniżenie obciążeń kredytowych i wpompowanie w rynek taniego pieniądza.

Kryzys zaczął ujawniać się w 2006 spadkiem cen nieruchomości. W połowie 2007 obligacje subprime (kredyt subprime) okazały się papierami bez pokrycia. Kiedy ceny domów w USA zaczęły spadać, w lipcu 2007 zbankrutowały dwa fundusze hedgingowe banku Bear Stearns[13]. Banki doznały bardzo poważnych, liczonych w miliardach dolarów strat. Straty te okazały się tak duże, że w marcu i kwietniu 2008 główne banki USA (Merrill Lynch, Goldman Sachs, Morgan Stanley, Lehman Brothers, Citigroup) zostały pospiesznie dokapitalizowane, by zapobiec upadłości. Obawiano się, że upadłość mogłaby wywołać efekt domina, bankructwa banków i przedsiębiorstw, bezrobocia i kryzysu gospodarczego porównywalnego do kryzysu stulecia z 1929 r. Kapitał ratunkowy pochodził m.in. z rezerw walutowych różnych państw: Arabia Saudyjska, Kuwejt, Korea Południowa, Japonia, Chiny, Singapur. W zamian za emisje akcji każdy z banków dostał od kilku do kilkunastu miliardów USD.

Działania te przyniosły tylko krótkotrwałą poprawę. W następnych miesiącach banki przestały sobie ufać, niechętnie pożyczały sobie pieniądze z obawy przed niewypłacalnością kontrahenta. Dane finansowe za II kwartał 2008, opublikowane w sierpniu, ujawniły po raz czwarty z rzędu duże straty największych banków.

15 września 2008 czwarty co do wielkości bank inwestycyjny Lehman Brothers, po bezowocnej próbie uzyskania pomocy od banku centralnego USA (Fed), zmuszony został ogłosić upadłość. Tydzień wcześniej Fed zgodził się przejąć dwa przedsiębiorstwa ubezpieczeniowo-pożyczkowe z ogromnymi długami sięgającymi kilku miliardów USD, tj. Fannie Mae i Freddie Mac. Upadek tych dwóch przedsiębiorstw skutkowałby ogromnym kryzysem finansowym na całym świecie. Z tego samego powodu Fed, w porozumieniu z Ministerstwem Skarbu, zdecydował dzień później o dokapitalizowaniu największego przedsiębiorstwa ubezpieczeniowego na świecie – AIG, które również chyliło się ku bankructwu. Przeznaczono na to kwotę 85 miliardów USD.

W obliczu narastającego kryzysu finansowego w USA, Henry Paulson wprowadził program ratunkowy, m.in. przekazując miliardowe dotacje państwowe na ratowanie zagrożonych instytucji finansowych (banku Bear Stearns, gigantów rynku kredytów hipotecznych Fannie Mae i Freddie Mac oraz potentata ubezpieczeniowego AIG)[14].

19 września 2008, podczas pogarszającej się ogólnej globalnej sytuacji finansowej, Ministerstwo Skarbu USA podjęło w uzgodnieniu z Fed działania stabilizacyjne dla szczególnie zadłużonych instytucji finansowych, polegające na stworzeniu planu wykupienia wszystkich długów za pomocą ustawowo powołanej specjalnie do tego celu instytucji. Koszt tego wykupienia szacowano na co najmniej 814 miliardów USD. Plan ten nazwany został planem Paulsona (nazwisko sekretarza skarbu, wieloletniego prezesa Goldman Sachs)[17]. Koszt ten poniosą podatnicy USA. Po upadku Fannie Mae i Freddie Mac udział Federal Housing Administration w gwarancjach kredytów mieszkaniowych wzrósł z 2% do prawie 30%, co skutkowało wzrostem obciążenia jego budżetu i wzbudziło obawy o możliwość powstania deficytu przekraczającego 100 mld USD[5][6].

W rezultacie spodziewano się uniknięcia załamania finansowego kraju kosztem utraty wolności rynku, zwiększenia inflacji i dalszego obniżenia wartości waluty kraju w porównaniu z euro oraz nagle wzrastającej wartości rynkowej złota[18]. 166 ekonomistów USA, w tym 3 laureatów Nagrody Nobla zaapelowało 25 września 2008 do Kongresu, aby wstrzymał się z przyjęciem planu ratunkowego dla sektora finansów, dopóki nie zostanie on dokładniej przeanalizowany. Ich zdaniem był on „dotacją” dla branży finansowej i mógł mieć negatywne konsekwencje dla rynku w długiej perspektywie. Plan wykupienia złych długów zakładał wykupywanie obligacji hipotecznych subprime ze środków państwa. Miało to poprawić płynność sektora finansowego. Sprzeciw budził brak odpowiedzialności właścicielskiej za złe decyzje i straty banków i ubezpieczycieli. Szef Fed Ben Bernanke apelował o jak najszybsze przyjęcie planu Paulsona, by pomóc przezwyciężyć kryzys finansowy.

W tym samym dniu, wskutek pogłębiającego się kryzysu, zbankrutował największy bank oszczędnościowy USA, a także największy bank hipoteczny, Washington Mutual w Seattle w USA. Szybko przeprowadzone postępowanie upadłościowe dotyczyło największej upadłości banku w historii świata: jego mienie zostało odsprzedane bankowi JPMorgan Chase w Nowym Jorku bez uszczerbku dla posiadaczy kont, lecz z kompletną stratą (w wyniku upadłości) dla akcjonariuszy common stock, w tym wielu tysięcy drobnych inwestorów handlujących przez Internet na giełdzie[19].

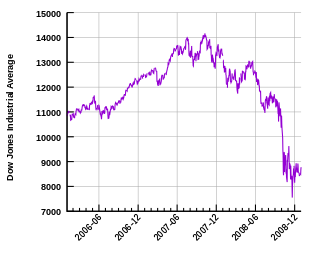

29 września 2008 Izba Reprezentantów Stanów Zjednoczonych odrzuciła w głosowaniu plan Paulsona (Senat Stanów Zjednoczonych go zatwierdził). Spowodowało to największy jednodniowy spadek indeksów akcji od 21 lat. DJIA spadł tego dnia o 7%, a S&P 500 i NASDAQ spadły o około 9%. Natychmiast podjęto działania zmierzające w kierunku ponownego rozpatrzenia planu ratunkowego Paulsona po kolejnych negocjacjach i drobnych zmianach (np. zarządy instytucji, które uzyskają pomoc od państwa, nie mogą wypłacać sobie astronomicznych nagród). Tymczasem kryzys przeniósł się do Europy. Tego dnia rządy państw Beneluksu przejęły kontrolę nad największym bankiem Belgii – Fortis. Zagrożona upadłością została także instytucja bankowo-ubezpieczeniowa Dexia.

3 października 2008 zmodyfikowany plan (Troubled Asset Relief Program) został zatwierdzony także przez Izbę Reprezentantów. Prezydent USA, przemawiając tego samego dnia, zobowiązał się podpisać scalone ustalenia Kongresu, jak tylko zostaną mu one dostarczone (co miało nastąpić w ciągu następnych kilku godzin).

4 listopada 2008 wybory prezydenckie w USA, pod hasłem: „czas na zmiany” wygrał kandydat Partii Demokratycznej, senator Barack Obama.

W grudniu 2008 spadające konsumpcja i produkcja, wzrost bezrobocia i zadłużenia spowodowały, iż Fed zdecydował o obniżeniu poziomu stóp procentowych do historycznie niskich poziomów, tj. do 0,25%.

W następstwie bankructwa Lehman Brothers oraz zagrożenia upadłością kolejnych amerykańskich i europejskich banków, doszło w kolejnych tygodniach do kryzysu zaufania na rynku międzybankowym. Banki przestały sobie pożyczać pieniądze z powodu obaw o niewypłacalność. Spadek aktywności rynku pieniężnego najbardziej odczuły te banki, których struktura finansowania była w znacznym stopniu oparta na depozytach instytucji finansowych.

Upadły 3 największe banki w Islandii (Glitnir, Landsbanki i Kaupthing), których aktywa były 9 razy większe niż produkt krajowy brutto Islandii w 2007 roku[20]. W Rosji i na Ukrainie ograniczono wielkość wypłat z rachunków bankowych[1]. Islandia zwróciła się o pomoc do MFW, USA, UE i Rosji. Korona islandzka znacznie straciła na wartości[1]. Pojawiły się pogłoski o możliwych kłopotach Węgier, Czech i Polski[1]. Węgierski forint został mocno przeceniony. Z powodu znacznych ilości kredytów denominowanych we frankach szwajcarskich i w euro dalsze osłabienie lokalnych walut zagroziło niewypłacalnością hipotek w tych krajach i możliwym rozszerzeniem kryzysu bankowego[1]. Węgry otrzymały znaczną pomoc z MFW i UE, co uspokoiło nieco nastroje.

Amerykański kryzys hipoteczny szybko przeniósł się na kontynent europejski na skutek zaangażowania banków europejskich w proces sekurytyzacji. Rynek obligacji sekurytyzowanych i strukturyzowanych instrumentów kredytowych załamał się. Instytucje finansowe posiadające trudno zbywalne papiery sekurytyzowane w związku ze spadkiem popytu nie były w stanie dokonać sprzedaży swoich aktywów. Inwestorzy zaczęli wycofywać środki z funduszy hedgingowych, co wywołało gwałtowny wzrost podaży instrumentów CDS, CDO i innych złożonych instrumentów finansowych. W dalszej kolejności fundusze inwestycyjne utraciły wypłacalność z powodu zaangażowania w papiery wartościowe zabezpieczone taniejącymi nieruchomościami. Gwałtowna wyprzedaż przerodziła się w panikę[21].

Kolejne złe informacje przyszły ze strony producentów samochodów. Ustała akcja kredytowa banków, co spowodowało w październiku załamanie sprzedaży samochodów, finansowanej głównie kredytami. Największe koncerny samochodowe Chrysler, General Motors, Ford, Volkswagen zapowiedziały znaczne zwolnienia. Wcześniej banki ogłosiły redukcje zatrudnienia, w samej Wielkiej Brytanii pracę straciło kilkadziesiąt tysięcy finansistów. Tym samym kryzys finansowy rozprzestrzenił się na resztę gospodarki (kryzys gospodarczy). Ogromne zadłużenie osobiste Amerykanów w połączeniu z rosnącym bezrobociem spowodowały spadek konsumpcji. Również polskie banki w obawie o spadek cen nieruchomości znacznie zmniejszyły akcję kredytową. Dobiegające złe informacje i przewidywania co do recesji pogłębiły spadek cen akcji na wszystkich giełdach.

Po spadku cen nieruchomości i kłopotach banków inwestorzy zaczęli więcej inwestować w surowce, co spowodowało duży wzrost ich cen w latach 2007–2008. Prognozy spadku wzrostu PKB na świecie zmniejszyły spodziewane zapotrzebowanie na surowce, co wywołało znaczne spadki ich cen. W grudniu 2008 nastąpił największy spadek cen ropy od 2003 roku. 9 stycznia 2009 baryłka ropy kosztowała 41,9 USD mimo niedawnej decyzji OPEC o zmniejszeniu wydobycia w celu ograniczenia spadku cen. Ceny miedzi spadły z ponad 9 tys. do niespełna 3 tys. USD za tonę.

W 2009 prognozowano spadek PKB na świecie (spadek PKB w krajach rozwiniętych przy dalszym wzroście PKB w Chinach i Indiach)[22].

Do lutego 2009 rządy państw grupy G8 uruchomiły pakiety ratunkowe opiewające łącznie na ponad 3 bln USD[23]. Niektóre państwa jak USA czy Francję oskarżano o stosowanie praktyk protekcjonistycznych (np. amerykański program „Buy American” oficjalnie zapisany w planie pomocowym Obamy czy zobowiązanie francuskich producentów samochodów do zachowania miejsc pracy we Francji zapisane w rządowym pakiecie pomocowym). Po obniżkach rekordowo niski poziom osiągnęły stopy procentowe (Japonia – 0,1%, USA – 0,25%, 0,5% w Wielkiej Brytanii, Szwajcarii i Kanadzie[24], w EBC – 1,25%[25]).

W kwietniu 2009 podczas szczytu G20 uzgodniono, że rynki finansowe nie mogą istnieć bez odpowiednich regulacji i nadzoru. Wezwano do bardziej rygorystycznych regulacji działalności funduszy hedge. W końcowym komunikacie po szczycie G-20 jest mowa o zwiększeniu środków Międzynarodowego Funduszu Walutowego z 500 do 750 miliardów USD[26]. Zaplanowano także likwidację tzw. „rajów podatkowych”, postanowiono utworzyć fundusz wspierania handlu międzynarodowego[27].

Konsekwencją pompowania pieniędzy był wzrost cen na rynku surowców. Dodruk dolarów przez Fed spowodował nadpłynność na światowych rynkach finansowych, zarówno akcji, jak i surowców, a świeży kapitał był używany do spekulacji na ogromną skalę, co spowodowało wywindowanie cen surowców. W styczniu 2010 ceny surowców wzrosły: tony miedzi do prawie 10 000 USD, baryłki ropy do blisko 100 USD, a uncji złota do ponad 1400 USD[28].

W 2014 roku grupa Citigroup na drodze ugody z amerykańskim departamentem sprawiedliwości zgodziła się na zapłacenie 7 mld USD kary za spekulacyjne działania na rynku finansowym przed 2008 roku, czym naraziła swoich inwestorów na straty. Karę 12 mld USD zapłaciła wcześniej grupa JPMorgan Chase[29].

Początkowo kryzys omijał gospodarkę Polski. Za główne zagrożenia uważano takie zjawiska jak: niebezpieczną zależność wartości złotego od spekulacyjnych inwestycji krótkoterminowych, wysokie zadłużenie państwa oraz wysoki udział importu w produkcji. Potem jednak pojawiły się czynniki powodujące przeniesienie się skutków światowego kryzysu do Polski – ograniczenie akcji kredytowej przez banki, atak spekulacyjny na polską walutę i znaczne obniżenie wartości złotego oraz problemy finansowe niektórych przedsiębiorstw z opcjami walutowymi. Jednak na tle pozostałych gospodarek europejskich sytuacja Polski była oceniana bardzo pozytywnie[30].

Od listopada 2008[31] do czerwca 2013 Rada Polityki Pieniężnej obniżyła depozytową stopę procentową z 4,50% do 2,00%[32].

Jednakże w Polsce skutki kryzysu gospodarczego były odczuwalne w zdecydowanie mniejszym stopniu niż w innych krajach regionu. W II kwartale 2009 PKB Polski wyrównany sezonowo wzrósł o 0,5% w porównaniu z I kwartałem 2009 i był o 1,4% wyższy w porównaniu do II kwartału 2008[33]. Wzrost wartości PKB w Polsce w tym okresie był jedynym w Unii Europejskiej[34][35].

Na wzrost PKB pozytywny wpływ miały zwiększony eksport netto oraz spożycie ogółem, natomiast negatywny wpływ miał spadek akumulacji. Według raportu OECD, na dodatnie tempo wzrostu polskiego PKB wpłynęły też m.in. dobre wykorzystanie funduszy unijnych oraz inwestycje prowadzone w ramach przygotowań do Euro 2012[36].

Podczas kryzysu w 2008 r. w strefie euro odnotowano spadek PKB, w trzecim kwartale 2008 o 0,2%, a w czwartym kwartale o 1,3% (rok do roku). W całym 2008 wzrost gospodarczy strefy euro wyniósł tylko 0,8%[37]. Spadki PKB w dwóch kolejnych kwartałach oznaczały wejście „eurolandu” w najgorszą od początków swojego istnienia recesję[38].

Sprzedaż detaliczna w grudniu 2008 spadła o 2,4%, a w styczniu 2009 o 2,2% (rok do roku)[39]. W pierwszym kwartale 2009 PKB strefy euro zmniejszył się o 2,5%[40]. W drugim kwartale 2009 PKB strefy euro spadł o kolejne 0,1%.

W 2010 dwa państwa strefy euro otrzymały pomoc finansową – Grecja 110 mld euro w maju oraz Irlandia 85 mld w listopadzie. W związku z kryzysem w Grecji i Irlandii oraz obawami co do sytuacji w Hiszpanii i Portugalii pojawił się termin PIIGS określający grupę państw mających kłopoty finansowe[41].

W 2011 r. dług publiczny 17 państw strefy wyniósł 87,2% PKB[42].

Kryzysowi w strefie euro ma zapobiegać pakt fiskalny[43]. W ocenie instytutu European Reform nie wnosi on jednak nic nowego w porównaniu do wcześniejszych „miękkich” sankcji z Paktu Stabilności i Wzrostu[44].

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.