トップQs

タイムライン

チャット

視点

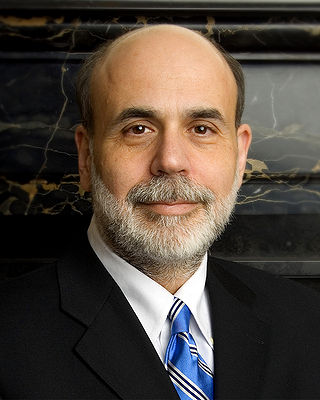

ベン・バーナンキ

アメリカの経済学者、FRB議長 ウィキペディアから

Remove ads

ベンジャミン・シャローム “ベン” バーナンキ(Benjamin Shalom “Ben” Bernanke [bərˈnæŋki]、1953年12月13日 - )は、アメリカ合衆国の経済学者。専門はマクロ経済学である。第14代連邦準備制度理事会 (FRB) 議長(在任:2006年 - 2014年)。姓のBernankeはベルナンケ[1][2]やバーナンケ[3][4][5]と表されることもある。2022年、ノーベル経済学賞受賞[6]。

Remove ads

経歴

要約

視点

家族構成

1953年12月13日にジョージア州オーガスタで生まれ、サウスカロライナ州ディロンで育った。父のフィリップは薬剤師や劇場の支配人、母のエドナは学校教員を務めていた。兄弟は弟と妹。弟のセスはノースカロライナ州シャーロットで弁護士を務めており、妹のシャロンはボストンのバークリー音楽大学で学んだのち、長年にわたって同校の経営に携わっている。

バーナンキ家はディロンに住む数少ないユダヤ系家庭の一つであり、一家はオハブ・シャロムと呼ばれる地元のシナゴーグに通った。また、バーナンキ自身は東欧ユダヤ系の母方の祖父からヘブライ語を学んだ。父方の祖父もユダヤ系で第一次世界大戦後にオーストリアからアメリカ合衆国に移住し、その後の1940年代にニューヨークからディロンへ移り住んでいる。その祖父から、父と叔父が薬局を譲り受けて経営をしていた。

高校・大学にて

バーナンキは地元の高校に進学。学校では微分積分学を独学したり、学校新聞の編集に携わるなどした。SAT (大学進学適性試験)では1600満点中1590点というその年の州で一番の成績を収め、卒業生総代を務める優秀な生徒だった。その他、高校のマーチングバンドに加わっており、全米サクソフォニストにもなっている。

1972年、ハーバード大学へと進学して経済学を学ぶ。在学中は勉学に励む中、夏には地元・ディロンにあるロードサイド・アトラクション、サウス・オブ・ザ・ボーダーを手伝うためにウェイターをした。1975年、最優等学位をもって同大を卒業。1979年にはマサチューセッツ工科大学で経済学博士号を取得しており、博士論文の題は「長期コミットメント、動的最適化とビジネスサイクル」("Long-term commitments, dynamic optimization, and the business cycle")。それを書き上げる際にはスタンレー・フィッシャーの助力があったという。

研究業績

1979年からはスタンフォード大学経営大学院で教鞭をとる一方、ニューヨーク大学で客員教授職にもついている。1985年、プリンストン大学経済学部教授に就任し、日本銀行の政策がいかに間違っていたかを研究[7]。1996年から2002年までのあいだは学部長も務めた。またこの間、ロンドン・スクール・オブ・エコノミクスでの金融理論・金融政策の講義を行っているほか、マクロ経済学の教科書を3冊、ミクロ経済学の教科書を1冊執筆、全米経済研究所の金融経済学における教程監督、アメリカン・エコノミック・レビュー誌編集者などを歴任している。特にデフレ史の研究に優れ、友人であり同僚でもあったポール・クルーグマンとともに、インフレターゲットの研究者として名を高める。この間、多くの人材を育てた。

政府機関にて

2002年にブッシュ政権下でFRBの理事に指名されたが、もともと政治色の薄い人物で、同僚にも共和党員であることはあまり知られておらず[8]、またそれを知る同僚からはアラン・グリーンスパンと同じリバタリアンの共和党員という評価を得ていた[9]。FRBによる通貨の供給不足が1930年代の世界恐慌の原因だとするミルトン・フリードマン教授の学説の信奉者で、2002年のフリードマンの90歳の誕生パーティーにおいて「FRBは二度と同じ過ちは繰り返しません」と誓い[10][7]、さらにフリードマンの寓話に倣い「デフレ克服のためにはヘリコプターからお札をばらまけばよい」と発言[11][7]。「ヘリコプター・ベン」「ヘリコプター印刷機」の異名をもつ[12][13][14][15]。2003年には「日本の金融政策に関する若干の考察」という表題で講演し、2001年3月からの日銀の量的金融緩和政策は中途半端であり、物価がデフレ前の水準に戻るまで紙幣を刷り続け、さらに日銀が国債を大量に買い上げ、減税財源を引き受けるべきだと訴えた[7]。2005年には米国大統領経済諮問委員会 (CEA) の委員長となる。2006年2月1日にFRB議長に就任。第二次世界大戦後生まれでは初のFRB議長である。

2008年に発生した金融危機でゼロ金利政策など緩和政策を実施し、金融機関の救済にあたったほか、景気後退への対応で成果を上げたと評価する声があり、ブッシュの後任であるバラク・オバマ大統領も「米経済の急降下にブレーキをかけた」と称賛してFRB議長への再任を決定した一方[16]、金融危機への対応が遅れた、金融危機を招いたのは資産バブルを放置したためという批判の声もあって、2010年1月28日に米上院では再任に対して賛成70票、反対30票と、信任投票が始まった1978年以降、最大の反対票を集める結果となった[17][18][19]。

2009年、市場の不必要な混乱を避けるためインタビューには応じないという歴代FRB議長の慣行を破り、現職FRB議長として史上初めてテレビインタビューに応じ、自らの出自や金融恐慌の現状等について語った[20]。

2009年3月から1年間、住宅ローン担保証券などを1.75兆ドル買い入れる量的緩和第1弾(QE1)を、2010年11月から2011年6月には米国債を6000億ドル買い上げる量的緩和第2弾(QE2)を、2012年9月からは期限や総枠を設けない無制限な量的緩和第3弾(QE3、「無制限緩和」[21])を実施した。

2012年1月25日、FRB議長として、かねてからの持論であるインフレターゲット導入を実施した[22]。2014年2月、FRB議長退任。

Remove ads

年譜

バーナンキの背理法

バーナンキの背理法は、日本のインターネット上で流通した論法である[24][25]。バーナンキは、デフレ不況に陥った後も、ゼロ金利下でデフレ克服に向けて有効な手だてを施せない日本銀行の金融政策を批判し(インフレターゲットの項も参照)、金融政策によるリフレーションの可能性について自らの論文で以下のように説明した[26]。

Money, unlike other forms of government debt, pays zero interest and has infinite maturity. The monetary authorities can issue as much money as they like. Hence, if the price level were truly independent of money issuance, then the monetary authorities could use the money they create to acquire indefinite quantities of goods and assets. This is manifestly impossible in equilibrium. Therefore money issuance must ultimately raise the price level, even if nominal interest rates are bounded at zero.

日本語訳[note 1]:貨幣は、ほかの政府債務とちがい、利子の支払いも満期もない。通貨当局は貨幣をすきなだけ発行することができる。だから、もし本当に物価水準が貨幣の発行と関係なければ、通貨当局は、財や資産を無制限に得るために貨幣をつくってつかえることになる。これはあきらかに均衡しない。そういうわけで、たとい名目利子率の下限がゼロであっても、結局のところ、貨幣の発行は物価水準をひきあげるはずである。 — Ben S. Bernanke Japanese Monetary Policy: A Case of Self-Induced Paralysis?

これが日本で「バーナンキの背理法」と呼ばれるものであるが、バーナンキ自身にとってこの論法は、特定の個人名をつけて呼ばれる程のものではなく普通の論法であるという[27]。

金融危機時の金融政策

アメリカのマネタリーベースの変化を右図に示す。2008年前後の景気後退時期(グレー部分)から、バーナンキらの量的金融緩和QE1、QE2、QE3によってマネタリーベースが段階的に激増しているのが分かる。

2014年1月、バーナンキは以下のように述べた(抜粋)[28]。

- フォワードガイダンス、債券買い入れ(量的金融緩和)

われわれは追加刺激を必要としていた。実験的な面もあったが、(フォワードガイダンスと債券買い入れの)2つの方法を用いた。いずれも有益だったと確信している。

- 金融危機時には苦悩して眠れなかったのではないか

もちろん、全くその通り。(しかし)問題に集中して考えるのは私の性質だ。その時は、起こっていたことに心を奪われ、対応策を見出そうとしていたため、苦悩に落ち込んでいる状態ではなかった。(中略)危機の最中は何度か非常に厳しい時期があった。2008年9-10月には、われわれは危機に対応するだけでなく、世界的な危機だったため、世界中の仲間と解決を図ろうとしていた。同時に、われわれは証言を行ったり、何が起きているかを世界に知らせ続けようとしていた。そのため、それは非常に非常に厳しい時期だった。しかし繰り返すが、私は任務に集中していただけだ。

- TARP承認に向けた議会への働きかけ

リーマン・ブラザーズ破綻や株式市場の急落にもかかわらず、下院は2度目の採決でようやく不良資産救済プログラム(TARP)を承認した。TARPがいかに米経済の安定に必要かを議会に訴えていたとき、ある上院議員が私に、地元の意見は50%が「ノー」、残り50%は「絶対ノー」だと話していたのを覚えている。それほど不人気な政策だった。(中略)場当たり的な対応が、限界に来ていることも明らかだった。そのため議会を巻き込むしか選択肢がなかった。この点に関して、私はとても明確だった。

Remove ads

量的金融緩和の出口戦略

要約

視点

バーナンキは2013年12月18日、QE3における月額の債券買い入れ規模を初めて100億ドル縮小し、750億ドルとした[29]。その後、2014年1月、バーナンキを中心とする連邦公開市場委員会は以下のようにコメントした(抜粋)[30]。

委員会は2月から、保有するエージェンシー発行モーゲージ債(MBS)を月額350億ドルではなく300億ドルのペースで、米長期国債は月額400億ドルではなく350億ドルのペースで追加購入することを決めた。(中略)労働市場の改善が進み、インフレ率が長期的な目標に向かって戻るという委員会の見通しを広範に裏付けるならば、委員会は今後の会合でさらに慎重な足取り(further measured steps)で(量的金融緩和のための)購入ペースを縮小するだろう。資産購入にはあらかじめ定まった道筋はない。委員会のペース決定は予測される資産購入の効率とコストの評価だけでなく、委員会の労働市場とインフレの見通しにも従うことになるだろう。 最大雇用と物価安定を目指した改善継続を支援するため、委員会は本日、資産購入が終了し景気回復が強まった後も相当な期間、極めて緩和的な金融政策の運営姿勢が適切であり続けるとの見解を再確認した。委員会は、0%から0.25%という異例の低水準である現行のフェデラルファンド(FF)金利の目標誘導の範囲が、少なくとも失業率が6.5%超にとどまり、1-2年先のインフレ上昇予測が長期目標の2%から0.5ポイント以内の上振れに収まり、長期的なインフレ期待が引き続き十分に抑制されている限り、適切であるとの見通しも改めて確認した。 — 米FOMC、米FOMC声明全文 : Reuters 2014年1月30日[30]

イエレン現議長は2014年5月8日行った上院予算委員会での証言で、適切なバランスシートの規模について決定を急がない考えを示し、危機前の水準に戻すには5-8年近く要する可能性があると指摘した。「長期的なバランスシートの規模については決定しておらず、政策の正常化が進行するまでおそらく決定を見送るだろう」、だが2014年現在の水準を「大幅に下回る見通し」とした[31]。その後、2014年5月19日、バーナンキは「利上げは経済が正常化に向かっていることを示すため、利上げの時期が来ることを望む」、「金融政策の正常化に伴い、バランスシートを正常化させる必要はない」と言明。「必要に応じ、バランスシートを長期間、現在の水準に維持することは可能だ」と述べ、4兆ドル超に拡大したバランスシートを縮小させる必要はないとの見解を示した[32]。

2014年8月20日、米連邦準備理事会は、先月分の連邦公開市場委員会議事要旨を公開し、(将来予定される)最初の利上げ後も当面、保有証券の償還資金再投資を継続することに「ほとんどの」参加者が賛成していると公表した[33]。

Remove ads

評価

- 経済学者の岩井克人は「アメリカ経済の回復は、バーナンキの存在なしには語ることができない。バーナンキは1930年代の大恐慌・日本の平成不況の研究で名を成した経済学者で、貨幣供給量のコントロールのみでマクロ経済は安定化すると主張していたミルトン・フリードマンの説を批判する研究もしていた。だが、時代の変化とともに、バーナンキはフリードマン的に金融政策を評価し始め、フリードマン信奉者であったブッシュ大統領の目に留まりFRB議長に就任した。2008年のリーマン・ショックでは、フリードマン的発想を捨て、ケインズ的な経済政策の有効性に再び目覚めた。危機をもたらした不動産市場・株式市場のバブルは、前任FRB議長のアラン・グリーンスパンによる自由放任主義的な金融政策の結果と総括し、日本の平成不況の経験にも学び、非伝統的な金融緩和政策を実行した。また2012年には、インフレターゲット政策の一環として物価のみに限らず、『失業率が6.5%となるまで金融緩和を続ける』という、実体経済も中央銀行の政策目標に入れるという過去に例を見ない方針を打ち出した。イデオロギーより経済の現実を直視し、いま何をすべきかを学者・政策担当者として正しく判断したということである」と評している[34]。

- フィナンシャル・タイムズ紙(マーティン・ウルフ)はバーナンキは危機前に、金融システムの脆弱性とサブプライム問題の重大性を読み誤っていたと指摘した。しかし、世界的な金融危機とその余波に対しては、フェデラルファンド金利のフォワードガイダンスを強化し、かつそれ以上に(日本の高橋是清やミルトン・フリードマンの理論に沿う)きわめて大規模な量的緩和で果敢に対処し、アメリカ経済を回復させ、賞賛に値するとした。バーナンキは間違いなく、最も重要なFRB議長の1人と見なされるとしている[35]。

- 経済ジャーナリストの田村秀男は2015年5月24日の産経新聞朝刊「日曜経済講座」で、バーナンキ議長率いるFRBの量的緩和期のマネタリーベースを独立変数、GDP、株価を従属変数とする相関係数を試算し、それぞれ0.94、0.95という極めて強い相関度合であると評価した。

Remove ads

日本語訳著書

- 『リフレと金融政策』高橋洋一訳 日本経済新聞社 2004

- 『大恐慌論』栗原潤,中村亨,三宅敦史訳 日本経済新聞出版社 神戸学院大学経済学翻訳叢書 2013

- 『危機と決断 前FRB議長ベン・バーナンキ回顧録』小此木潔監訳 石垣憲一,川崎剛,永峯涼, 西崎香訳 KADOKAWA 2015

- アンドリュー・エーベル共著『エーベル/バーナンキ マクロ経済学』伊多波良雄,大野幸一,高橋秀悦,徳永澄憲,成相修共訳 シーエーピー出版 2006-07

- 『連邦準備制度と金融危機 バーナンキFRB理事会議長による大学生向け講義録』小谷野俊夫訳、一灯舎、2012

- 『21世紀の金融政策 大インフレからコロナ危機までの教訓』高遠裕子訳、日経BP、2023

- アンドリュー・エーベル、ディーン・クルショア共著『エーベル/バーナンキ/クルショア マクロ経済学』伊多波良雄,高橋秀悦,谷口洋志,徳永澄憲,細谷圭,大越利之共訳 日本評論社 2024-09

Remove ads

出典

註釈

外部リンク

Wikiwand - on

Seamless Wikipedia browsing. On steroids.

Remove ads