年金

ウィキペディアから

年金(ねんきん、英: pension[注釈 1]、annuity)とは、毎年定期的・継続的に給付される金銭のことである。また、年金を保障する仕組みとして年金制度(ねんきんせいど)も指す。制度の運営手法によって、公的年金と私的年金に分類される。また個人年金は私的年金とは別に分類する場合が多い。

年金の主な給付事項は、老齢給付、障害給付、遺族給付の3つがある[1]。給付者は年金者(Pensioner)と呼ばれ、典型的には引退した高齢者を指す。

歴史

年金の本質は定期金である。カスティーリャ王国の公債(フーロ、juro)としてカルロス1世のときに大量発行された[2]。

民間人を対象とした強制加入の年金制度は、1889年に世界で初めてドイツ帝国初代首相オットー・フォン・ビスマルクが始めた[3]。

給付事項

年金の給付種類は以下の3つがある[1]。

国際労働機関(ILO)128号条約では、給付開始決定の最低条件を以下と定めている[1]。

- 老齢給付 - 妻を有する男子、65歳以上、30年以上の保険料拠出もしくは20年以上の居住

- 障害給付 - 妻および2子を有する男子、5年以上の保険料拠出もしくは居住

- 遺族給付 - 2子を有する寡婦、5年以上の保険料拠出もしくは居住

拠出制と無拠出制

受給者が掛け金や保険料を負担せず(拠出を条件としない)、一般税収を原資とする年金を無拠出制年金という。これに対して、保険者が掛け金や保険料を負担(拠出)し、その収入によって確立される年金を拠出制年金という。

各国の基礎年金においては税方式が一般的である[1]。日本は社会保険方式である[1]。民間保険会社や信託銀行、その他の会社や私的団体によって運営される年金においても、拠出制年金が採用される(養老保険など)。

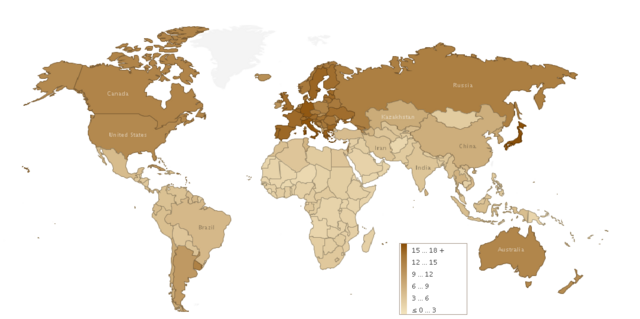

濃青:年金基金への積み立て

老齢年金制度

要約

視点

各国における老齢年金制度は、以下の種類に分類される[3][6]。

- 基礎年金

- 居住要件、もしくは拠出要件を満たす者に給付される年金

- 最低保障年金

- 年金基金への拠出がなくとも給付される年金

- 社会扶助

- ミーンズテスト対象者、特定階層向けの年金

最低保障年金の支給額は、各国平均では平均所得の22%ほどであり、これは各国で韓国・トルコの6%から、ニュージーランドの40%まで幅がある[7]。

| 国 | 基礎年金 | 最低保障年金 | 国 | 基礎年金 | 最低保障年金 |

|---|---|---|---|---|---|

| オーストラリア | 居住(10年) | 日本 | 拠出(25年) | ||

| ベルギー | あり(30年) | ルクセンブルク | 拠出(10年) | あり(20年) | |

| カナダ | 居住(10年) | メキシコ | あり(24年) | ||

| チリ | 居住(20年) | オランダ | 居住(1年) | ||

| チェコ | 拠出(35年) | あり(35年) | ニュージーランド | 居住(10年) | |

| デンマーク | 居住(10年) | ノルウェー | 居住(3年) | ||

| エストニア | 拠出(15年) | ポーランド | あり(25年) | ||

| フィンランド | 居住(3年) | ポルトガル | あり(15年) | ||

| フランス | あり(1年) | スロベニア | あり(15年) | ||

| ギリシャ | 居住(15年) | スペイン | あり(15年) | ||

| ハンガリー | あり(20年) | スウェーデン | 居住(3年) | ||

| アイスランド | 居住(3年) | スイス | あり(1年) | ||

| アイルランド | 拠出(10年) | トルコ | あり(15年) | ||

| イスラエル | 居住/拠出(10年) | 英国 | 拠出 | ||

| イタリア | あり(20年) | ||||

| ※ 数字は、それを受け取るのに必要な居住年数、もしくは払込年数[9] | |||||

そのほか国によっては、年金受給者を対象として、住居、光熱費、保健、介護、社会扶助などの補助が実施されることもある[10]。社会的支援は、現金支給や、サービスの無料化や割引料金などである[10]。例えばオーストリアでは光熱費や住宅費を部分的に補助したりする[10]。

| 住宅/光熱 | 医療 | 社会的支援 | 住宅/光熱 | 医療 | 社会的支援 | ||

|---|---|---|---|---|---|---|---|

| 豪州 | あり | あり | あり | 日本 | あり | ||

| オーストリー | あり | 韓国 | あり | ||||

| ベルギー | ルクセンブルク | ||||||

| カナダ | メキシコ | ||||||

| チリ | オランダ | ||||||

| チェコ | あり | ニュージーランド | あり | ||||

| デンマーク | あり | あり | あり | ノルウェー | |||

| エストニア | あり | あり | ポーランド | ||||

| フィンランド | あり | あり | あり | ポルトガル | |||

| フランス | あり | あり | あり | スロバキア | あり | あり | |

| ドイツ | スロベニア | ||||||

| ギリシャ | スペイン | あり | |||||

| ハンガリー | あり | あり | あり | スペイン | あり | ||

| アイスランド | あり | あり | スイス | ||||

| アイルランド | あり | あり | あり | トルコ | |||

| イスラエル | あり | 英国 | あり | あり | あり | ||

| イタリア | 米国 |

各国の制度

要約

視点

多くの国の公的年金は、一般税収を原資とする方式(ベバリッジ型)と、労使で保険料を拠出する方式(ビスマルク型, 社会保険方式)に分かれる[1][11]。支給開始には社会保険方式では各国平均で20年以上の払込が、全額支給には平均で26年以上の払込が求められる[7]。

アメリカ合衆国

アメリカ合衆国の公的年金は、職種などに関わらず「社会保障(Social Security)」に一本化されている。

なおアメリカ軍の退役軍人のためには独自の公的年金制度が整備されている(後述)。

社会保障

→詳細は「社会保障 (アメリカ合衆国)」を参照

社会保障局が所管。アメリカ合衆国内で所得のある国民、永住外国人などすべての納税者が加入しており、労役所得の一定割合(2015年現在課税上限年間所得118,500ドルまでの12.4%)を「社会保障税」として所得税などとともに内国歳入庁(IRS)に納付しなければならない直接目的税方式(給与税)なので、日本の国民年金保険料未納のような問題は起きにくい。納付された社会保障税は、国庫とは別会計の社会保障年金信託基金で運用・運営される。

自営業者は社会保障税を全額自己負担(日本の国民年金に相当)、会社員は雇用者と折半(日本の厚生年金に相当、税率6.2%+6.2%)であるが、税率、年間納税上限、退職後の支給額との関係などに差はない。軍人の場合は軍が負担する。研修(J-1)ビザなどで一時的に滞在する外国人は国内で所得を得ても社会保障税は免除される。社会保障税は労役所得にのみ課税されるので、株や不動産の売買益や利子・配当所得には課税されないが、例えば株式トレーディングを職業としている場合は課税される。

個人年金

個人年金は、確定拠出型のIRA(個人退職基金口座)、401(k)、403(b)などが代表的であり、いずれも課税繰延べ(拠出金額は所得から控除され、運用益とともに実際に口座から引き出されるまで課税されない)や運用益非課税などの税制上の優遇措置がある反面、原則一定年齢(59歳半)になるまで引き出せない(59歳半以前の生存中に引き出した場合は、引き出した額について繰り延べられていた所得税と罰金10%が課せられる)、逆に72歳以降は税引き前拠出部分とその運用益の年齢(平均余命)に応じた一定割合を強制引出しなければならない(MRD、未引出額があると50%の課税)、口座間の資金の移動に制限がある、年間拠出額の上限がある、などの制約もあるが、年間拠出額の上限が比較的高く(2022年の401(k)の年間拠出限度額は20,500ドルに50歳以上は6,500ドルの「追付き拠出」を追加可、会社のマッチなどを合わせた絶対上限は61,000ドル)、その分節税になることもあり、社会保障だけでは退職後の生活費を賄えない中間層の重要な老後資金である。資金の管理及び運用に政府は関与せず、民間の銀行や証券会社などが開設する個人年金プログラムの下で口座を開き、複数の投資信託や個別株式などを組み合わせて個人の責任で運用するのが一般的である(複数口座、複数金融機関可)。

企業年金

→詳細は「企業年金」を参照

企業年金は、伝統的には従業員が在職中に拠出した年金資金を元に企業が運用し、一定年齢に達した退職した従業員に終身支給する確定給付年金が主流であるが、近年は、より長生きする退職した従業員への巨額の年金支払いがGMなどの巨大企業の破綻の原因となり、また労働者の就職スタイルの変化(転職を繰り返す)などで、企業にとって負担額が予測可能で労働者にとってポータビリティがある確定拠出型個人年金にシフトしつつある。

公務員年金

連邦政府の職員などの公務員は、州ごとに公務員の年金基金がある。基金の運営は比較的自由度が高く、カリフォルニア州のカルパースの様に積極的に投資を行う基金も存在する。

勤務中に大事故に遭遇する可能性が高い鉄道職員のために鉄道退職者委員会が公的な障害・遺族年金を用意しており、これには退職者年金も含まれている[13]。

退役軍人

アメリカ軍の退役軍人に対しては、アメリカ合衆国退役軍人省から勤務した期間や階級に応じた額の恩給年金が支給される。また年金の受給資格があれば退役後にもアメリカ国防厚生管理本部が提供する軍人向けの医療保険「TRICARE」に継続して加入する資格がある。

パープルハート章や善行章(名誉除隊)などの勲章を受けた者には規定に応じて年金額が加算されるが、一定以上の懲罰を受けた場合には逆に支給額が減らされることもある。また不名誉除隊の場合は年金の受給資格を失う。

その他

日本の「個人年金」に似た、保険会社などの民間会社が販売する、保険料を予め払い込んだ後、毎月一定額を有期契約期間または契約者が死亡するまで終身受け取る確定給付型の私的(個人)年金も存在し、アニュイティ(annuity)と呼ばれており、投資と保険の双方の特徴を兼ね備えている。

アニュイティ商品の形態は様々で、保険料の支払方法だけをとっても以下の二種類の代表的な方法がある。

- 保険料を受給開始前に長期間積み立てる

- 契約時に保険料を一括払いして即受給開始となる

また、受給期間については

- 契約時に定める一定有期期間(5年、10年など)

- 契約者が死亡するまでの終身期間

などがあり、さらに

- 受給開始後最初の一定期間(5年、10年など)内に契約者が死亡した場合は割増の一時金

のように生命保険を兼ね備えているものもある。

一定金額を契約期間あるいは終身受給できるので、契約者のリスクが少なく一見安心に見えるが

- 「純粋終身」と呼ばれる商品は、受給開始後に契約者が死亡すると払込保険料と累積総支給額の差は全て運営会社のものとなり、遺族などが受け取ることはできない(その分、払込保険料に対する毎月の受給金額の率が高い)

- 固定受給金額の場合は物価上昇により受給金の価値が段々目減りする

などのリスクがある。一定金額の支払いを保証する見返りに(見込み)投資益は低く、どちらかというと投資知識も老後資金も乏しい階層が一定金額の終身受給という(見かけの)絶対的な安心のために利用することが多いと言われる[14]。

アニュイティの運営会社は、積立あるいは一括に関わらず、契約者から払い込まれた保険料を基にして契約者に長期間に渡って支払いをするので、形の上では契約者から借金をしてその分割返済をすると見ることもできる。払い込まれた保険料に対する払い戻し率は、上記の契約期間、生命保険の有無、契約者の年齢など様々な条件によって異なり、当然、(アニュイティの運営会社にとって)リスクの低い契約ほど払い戻し率が高い傾向にある。

総じて言えばアメリカの年金政策は、個人が自分で将来必要となる退職資金を貯蓄する自助努力に期待し、そのために解りやすく、影響が大きく、利用しやすい永続的で安定したタックス・インセンティブ(優遇税制)で個人年金を奨励して、退職者が公的年金(社会保障)に対する相対的な依存度を低く抑えようとしていると言える。例外的に退役軍人には手厚い年金制度が用意されているのが特徴である。

アメリカ合衆国大統領の年金は、閣僚の報酬額とリンクしているが、概ね現役時代の報酬額の半分相当である約20万ドルとなっている。建国以来、大統領の年金制度は存在していなかったが、1958年、ハリー・S・トルーマンが退職後に生活に困窮したことから創設された歴史がある[15]。

イギリス

→詳細は「イギリスの福祉 § 年金」を参照

労働年金省が所管。社会保険方式の年金として、強制加入の定額型基礎年金(国家年金, State Pension)と、所得比例年金(国家第二年金,SPS)があり、これらに国庫負担はないが、週給109ポンド以下の者は加入を免除される[16][17][18]。

加えて租税を原資とした無拠出制年金である年金クレジットが存在し、これはミーンズテストにより実施され収入に比例して減額される[18][19]。さらに障害年金として、障害者生活扶助(DLA)や、単身者自立手当(PIP)が存在し、これは非拠出型・非ミーンズテスト型の公的扶助である。

→「ベヴァリッジ報告書」も参照

オランダ

イタリア

2019年4月、ジュセッペ・コンテ政権は、左派の五つ星運動の公約であった年金受給開始年齢を62歳に引き下げる改革を行った。なお、財政負担は2019年から2021年の3年間で、約1330億ユーロが見込まれるが、必要な財源は確保されていない[21]。

カナダ

雇用・社会開発省が所管。個人番号として社会保険番号(SIN)が付与される。

シンガポール

人的資源省が所管。配下の中央積立基金(Central Provident Fund, CPF)への個人積立方式であり、CPFに雇用主と雇用者が共同で拠出する[22]。その積立プールは医療保険と共用である。

スイス

第一階部分は、雇用者と雇用主が拠出する賦課型の社会保険方式であり、所得比例年金だが最低額が設定されている[23]。1948年より全国民に加入義務があり、また2割ほどの税収も投入されている[23]。

スウェーデン

→詳細は「スウェーデンの福祉 § 年金」を参照

スウェーデン保健・社会政策省が所管。賦課方式の所得比例年金(年金保険)と、ミーンズテストによる補助的な最低保証年金(一般税原資)の組み合わせである[3][17]。最低保証年金は3年以上の居住歴が必要で、月収が18万円を超えると支給されなくなる[1]。

大韓民国

大韓民国では、1988年に導入され、1999年に国民皆年金が実現した[24]。

2000年代以降、韓国の出生数は急激に低下。フランスは超高齢社会に移るのに157年かかったが、韓国は27年しかかからないとする分析があり、年金の制度の取り巻く環境は厳しさを増している。一方、年金の制度改革は進んでおらず、2018年に見直した年金の財政計算は出生率を1.24人から1.38人と将来を楽観視したままの状態となっている。2020年の出生率は0.84人と前提条件から大きく下回り、今後も回復は見込まれないため将来的に制度破綻することが予測されている[25]。

この節の加筆が望まれています。 |

台湾

中華民国(台湾)では労働部労工保険局が所管。国民年金保険(National Pension)と、被用者年金である労保年金(旧制度)と労工退休金(2004年-)が存在する。旧制度は経過措置であり新規加入はできない[26]。

ドイツ

連邦労働社会省が所管。強制加入の国営年金保険と、任意の企業年金、私的年金の3つにて構成される[27][28]。国営年金は、雇用主と雇用者が折半して拠出し、2015年の保険料は18.7%であり、低所得者への減額制度がある[28]。受給開始年齢は65歳であったが、67歳に順次引き上げられる見通し[28]。原資は保険料のほか、24%ほどの国庫負担も行われている[28]。

フランス

フランスは、1698年にルイ14世がバレエダンサーに年金制度を導入した経緯もある歴史の長い国の一つである[29]。

公務員特別年金制度

フランスの公務員のうち、フランス国鉄、パリ交通公団、フランス電力公社、フランスガス公社、鉱山労働者、オペラ座の職員などは重労働者とみなされてきた。これら公的企業等の職員は、民間と比べて年金の負担金支払期間が軽減されており、55歳以下で年金を受給開始することが可能となっている。当然、現役世代の払込金だけ年金制度は維持できず、国庫からの補助金頼りとなっており、特定公務員の特別制度の解消は歴代政権の課題となってきた。ただし改革に対する公務員を中心とした労働者層の反発は大きく、制度改革が俎上にあがるたび大規模なストライキ(例:フランスのストライキ (1995年))を発生させている[30]。

エマニュエル・マクロンの年金改革

フランスには2019年現在、民間企業の従業員が参加する一般的な年金制度のほかに公務員の特別制度(後述)、農業従事者、自営業者など職業ごとに42の年金制度が存在する。民間企業の従業員の受給額の計算は、最も高給だった25年間の給与平均を基準に行うが、公務員は退職前6カ月の平均給与を基準に計算するなど、年金ごとに受給基準、拠出期間が異なる複雑なものとなっていた。2019年以降、エマニュエル・マクロン大統領は公約に沿って年金制度の改革に着手。複雑な年金制度を一本化すると表明[31]したが、国内から強い反対に遭い、2023年現在もなお実現していない。しかし、 2023年には年金受給開始年齢を62歳から64歳に引き上げる法案を強行採択させることに成功した[32]。

日本

| 国民年金(第1階) | |

| 第1号被保険者 | 1,449万人 |

| 第2号被保険者 | 4,513万人 |

| 第3号被保険者 | 793万人 |

| 被用者年金(第2階) | |

| 厚生年金保険 | 4,047万人 |

| 公務員等[34] | (466万人) |

| その他の任意年金 | |

| 国民年金基金 / 確定拠出年金(401k) / 確定給付年金 / 厚生年金基金 | |

厚生労働省が所管。公的年金では以下が強制加入であり、国民皆年金が達成されている。

2006年(平成18年)3月末現在の公的年金の加入者数[35]。

- 第1号被保険者 - 自営業者:400万人、無業者:700万人、パートなど:600万人、その他:600万人

- 第2号被保険者 - 厚生年金:3,300万人、各種共済年金:500万人

- 第3号被保険者 - 第2号被保険者の被扶養配偶者:1,100万人

その他、以下の私的年金制度が存在し、税控除対象となっている。

脚注

参考文献

関連項目

外部リンク

Wikiwand - on

Seamless Wikipedia browsing. On steroids.