Wechselkurssystem

Art von Geldpolitik Aus Wikipedia, der freien Enzyklopädie

Als Wechselkurssystem (auch Wechselkursregime) bezeichnet man die Art und Weise, wie sich ein Wechselkurs, also die Tauschrelation zwischen zwei Währungen, bildet. Es lassen sich zwei Grundformen unterscheiden: Bildet sich ein Wechselkurs frei durch das Angebots- und Nachfrageverhalten auf dem Devisenmarkt, liegt ein flexibler Wechselkurs vor.

Ein System fester Wechselkurse wird dagegen durch staatliche Vereinbarungen geschaffen und muss durch Interventionen abgesichert werden. Daneben existieren zahlreiche Zwischen- und Sonderformen. Die Wahl des Wechselkurssystems eines Landes wird durch politische Ziele und vorhandene internationale Verflechtungen beeinflusst. Das Wechselkurssystem ist Teil der Währungsordnung eines Landes.

Flexible Wechselkurse

Zusammenfassung

Kontext

Eigenschaften

Flexible (freie) Wechselkurse (wie beim „Floating“) entsprechen dem Prinzip einer marktwirtschaftlichen Preisbildung auf dem Devisenmarkt. Die Kursbildung erfolgt ausschließlich durch das Zusammentreffen von Angebot und Nachfrage, d. h. grundsätzlich ohne staatliche Eingriffe. Der Marktmechanismus auf dem Devisenmarkt, der sogenannte Wechselkursmechanismus, sorgt in der Theorie dafür, dass die Angebots- und Nachfragemengen zum Gleichgewichtskurs übereinstimmen (Devisenmarktgleichgewicht).[2]

Für die Entstehung eines Gleichgewichtes auf dem Devisenmarkt muss die Bedingung der Zinsparität erfüllt sein. Diese Hypothese besagt, dass die Effektivrendite von in- und ausländischen Kapitalanlagen gleich sein muss. Sie impliziert, dass Zinsunterschiede zwischen in- und ausländischen Kapitalanlagen allein auf erwarteten Wechselkursänderungen beruhen. D. h. beim Gleichgewichtskurs gleichen sich die erwarteten kurzfristigen Renditen an.[3]

Verschieben sich Devisenangebot und/oder Devisennachfrage der verschiedenen Währungen im Zeitablauf, führt dies zu einer Veränderung der gleichgewichtigen Wechselkurse. Diese Schwankungen werden als „floating“ bezeichnet. Wird der Wechselkurs seitens der Zentralbanken beeinflusst, um kurzfristige Schwankungen zu glätten und für geordnete Marktverhältnisse zu sorgen, spricht man von „managed floating“. Zielen die Interventionen auf die Manipulation des Wechselkurstrends ab, bezeichnet man dies als „dirty floating“.[4]

Damit eine Anpassung des Devisenmarktgleichgewichtes nach Störungen erfolgen kann, beispielsweise aufgrund steigender Importe, müssen die Bedingungen der vollständigen Konkurrenz erfüllt sein. Der Devisenmarkt kommt diesem Idealmodell sehr nahe, da regelmäßig viele Anbieter und Nachfrager auf dem Markt tätig sind, die Markttransparenz sehr hoch ist sowie die sachlichen, persönlichen oder räumlichen Differenzierungen kaum Bedeutung haben.[5]

Devisenangebot und -nachfrage stammen einerseits von Außenhändlern, die Export- und Importgeschäfte in fremder oder eigener Währung abwickeln. Zum anderen entstehen sie durch Zinsarbitrageure, die ihre Finanztransaktionen von Zinsdifferenzen und Wechselkurserwartungen abhängig machen.[6]

Auf die Festsetzung eines durch währungspolitische Vereinbarungen vorgegebenen Leitkurses wird in einem System flexibler Wechselkurse verzichtet.

Beispiele für Länder mit völlig flexiblen Wechselkursen sind die USA, das Vereinigte Königreich, Norwegen sowie Schweden.[7]

Vor- und Nachteile

Der Hauptvorteil eines Systems flexibler Wechselkurse besteht darin, dass die eigenständige Geldpolitik des Landes erhalten bleibt. Es bestehen somit bessere Möglichkeiten, auf Schocks zu reagieren.[8] Durch den Wegfall der Interventionsverpflichtungen können die Zentralbanken die volle Kontrolle über die Geldmengenentwicklung im Inland erlangen.[9] Da eine Anpassung der Wechselkurse trotzdem möglich ist, wenn die nationale Inflationsrate, Produktivität oder Wirtschaftsentwicklung von der Entwicklung im Ausland abweicht, stützen flexible Wechselkurse die stetige Anpassung der Wirtschaft.[7]

Durch die Abwertung einer Währung werden die Exporte des betroffenen Landes erleichtert, da sie sich für das Ausland verbilligen. Dadurch wird die Wirtschaftskraft dieses Landes wieder angekurbelt, während das Ausland dessen Währung wieder verstärkt nachfragt, um seine Exporte kaufen zu können. Damit erhöht sich der Währungswert des betroffenen Landes wieder, womit seine Exporte wieder erschwert werden, die Importe dagegen erleichtert. Der Mechanismus der freien Wechselkurse hat also eine ausgleichende Wirkung auf die unausgeglichenen Zahlungsbilanzen zwischen Staaten (Wechselkursmechanismus).

Andererseits unterliegen freie Wechselkurse im Zeitablauf starken Schwankungen. Diese hohe Volatilität kann durch die Geldpolitik unter Umständen nur schwer zu kontrollieren sein.[10] Nachteile eines Systems flexibler Wechselkurse sind also vor allem die Instabilität und die damit einhergehende Unsicherheit und Unvorhersehbarkeit.[11]

Fixe Wechselkurse

Zusammenfassung

Kontext

Eigenschaften

In Systemen fixer (fester) Wechselkurse vereinbaren die beteiligten Länder einen festen Leitkurs, die sogenannte Parität, und versuchen diesen durch Interventionen konstant zu halten. Der Wechselkurs kann dabei von der Zentralbank an eine andere Währung oder aber an einen Währungskorb gebunden werden. Die Wechselkurse von Ländern mit einem System fixer Wechselkurse sind jedoch nicht grundsätzlich unveränderlich. Spricht man von festen Wechselkursen sind meist Bandbreitensysteme gemeint, bei denen die Wechselkurse innerhalb bestimmter Bandbreiten (z. B. ±1 %) von den zentralen Paritäten abweichen können.[12]

Droht der Wechselkurs jedoch aus der Bandbreite auszubrechen, müssen die beteiligten Zentralbanken im Rahmen von Devisenmarktinterventionen eingreifen und selbst als Anbieter bzw. Nachfrager agieren. Die entsprechenden Höchstkurse und Niedrigstkurse am Ende der Bandbreite werden als obere und untere Interventionspunkte bezeichnet.[13] Wechselkursänderungen über die Bandbreiten hinaus können nur durch Paritätsänderungen, sogenannte Realignments, bewirkt werden.[14]

Auch im System fester Wechselkurse müssen Wechselkurs und nominaler Zinssatz die Bedingung der Zinsparität erfüllen. Wenn Kapitalanleger erwarten, dass der Wechselkurs zukünftig unverändert bleibt, fordern sie in beiden beteiligten Ländern den gleichen Zinssatz. D. h. unter festen Wechselkursen und perfekter Kapitalmobilität muss der inländische Zinssatz dem ausländischen entsprechen.[15]

Beispiele für Festkurssysteme sind der Goldstandard, das Bretton-Woods-System sowie das Europäische Währungssystem. Ein Extremfall der festen Wechselkursbindung ist die Währungsunion.[16]

Vor- und Nachteile

Die Vorteile eines Festkurssystems sind die Kursstabilität und die daraus folgende sichere Kalkulierbarkeit und Vorhersehbarkeit der Wechselkurse.[17] Positiv sind auch die niedrigen Transaktionskosten zu bewerten. Da die Zentralbank ihre Politik ausschließlich auf die Wahrung eines Wechselkursverhältnisses ausrichtet, wird die Glaubwürdigkeit dieses Wechselkurssystems erhöht.[7]

Entscheidender Nachteil fester Wechselkurse ist der Verzicht auf die autonome Geldpolitik des Landes. Die Zentralbank gibt damit ein sehr wirksames Instrument auf, um Handelsungleichgewichte zu korrigieren und die Konjunktur zu beeinflussen. Die Fiskalpolitik allein reicht nicht aus. Zu berücksichtigen ist, dass Abwertungserwartungen tatsächlich Abwertungen bewirken können.[18] Durch die Devisenmarktinterventionen der Zentralbanken werden die Wechselkurse in einem Festkurssystem letztlich immer politisch beeinflusst und somit verzerrt. Ein zu langes Festhalten an unangemessenen Paritäten macht das Wechselkursregime jedoch anfällig für Spekulationen. Problematisch bei fixen Wechselkursen ist ebenso die Einschränkung der Handlungsfreiheit der Wirtschaftspolitik. Dies kann sich in Form von importierter Inflation oder internationaler Illiquidität des Landes auswirken.[19]

Klassifikation von Wechselkurssystemen

Zusammenfassung

Kontext

In der Praxis existieren innerhalb des durch fixe und flexible Wechselkurse abgesteckten Spektrums in abgestufter Form eine Reihe weiterer Wechselkursarrangements:[21]

- Wechselkursregelung ohne eigenes gesetzliches Zahlungsmittel: mehrere Länder einigen sich, das gleiche gesetzliche Zahlungsmittel zu verwenden (Währungsunion) oder ein Land wählt die Währung eines anderen Landes als alleiniges gesetzliches Zahlungsmittel (sogenannte Dollarisierung)

- Wechselkursregelung in Form eines Currency Board (Währungsamt): ein Land verpflichtet sich, die Inlandswährung zu einem festen Wechselkurs gegen eine bestimmte ausländische Währung umzutauschen, wobei die Beschränkung der Geldpolitik per Gesetz oder Verfassung festgelegt wird und somit eine Veränderung des Wechselkurses ausgeschlossen ist

- Feste Wechselkurse mit Bindung an eine Einzelwährung oder einen Währungskorb: die Währung wird formell oder de facto mit einer festen Parität an eine große Währung oder einen Währungskorb gebunden; der Wechselkurs kann dabei innerhalb einer Bandbreite (zum Beispiel 1 %) um den Leitkurs schwanken

- Stufenweise Kursanpassungen bzw. Bandbreitenanpassungen

- Crawling Peg: der Wechselkurs wird regelmäßig in kleinen Schritten mit einem festen, vorher durch die Zentralbank angekündigten Prozentsatz angepasst

- Adjustable Peg: der Wechselkurs wird innerhalb einer bestimmten Bandbreite gehalten, die mit der Parität nach oben oder unten verschoben werden kann

- Kontrolliertes Floating (Managed Floating): relativ flexible Wechselkurse, bei denen sich die Währungsbehörde jedoch vorbehält, die Wechselkursentwicklung durch freiwillige Interventionen am Devisenmarkt zu beeinflussen

- unabhängiges Floating (frei flexible Wechselkurse): die Wechselkursbildung wird generell den Marktkräften überlassen, Devisenmarktinterventionen erfolgen höchstens, um kurzfristige Schwankungen zu glätten bzw. übermäßige Kursschwankungen zu vermeiden

Historische Entwicklung

Zusammenfassung

Kontext

Im 19. Jahrhundert nahm aus zahlreichen Gründen der Außenhandel (Handel über eine oder mehrere Landesgrenzen hinweg) stark zu (siehe auch Globalisierung):

- erhebliches Bevölkerungswachstum in den meisten Ländern der Welt

- Industrialisierung (zunächst in Großbritannien, dann in vielen anderen Ländern)

- Bau des Eisenbahnnetzes

- Aufkommen der Dampfschiffahrt

- Bau zahlreicher schiffbarer Kanäle; Verbesserung der Schiffbarkeit von Flüssen

- Kolonialisierung zahlreicher überseeischer Länder (siehe Zeitalter des Imperialismus, Wettlauf um Afrika)

- die Telegrafie und später das Telefon erleichterten die Kommunikation und den Handel

- mehr internationale Arbeitsteilung

- weniger Kleinstaaten (z. B. Italien ab 1861, Deutsches Reich ab 1871)

Zwischen 1880 und 1914 herrschte als Wechselkurssystem der klassische Goldstandard, der sich gegenüber dem Bimetallismus (Gold-Silber-Währung) bzw. dem Silberstandard durchsetzte. Der Preis der eigenen Währung eines Landes wurde in Einheiten von Gold fixiert, und es bestand die Verpflichtung, zu diesem Kurs jederzeit Gold gegen die eigene Währung zu tauschen. Die Wechselkurse der Goldstandardländer blieben also während dieser Phase konstant. Praktisch alle wirtschaftlich bedeutenden Länder gehörten dem Goldstandard an.

Nachdem während des Ersten Weltkrieges der Goldstandard suspendiert worden war, versuchte man in der Zeit zwischen den beiden Weltkriegen, den Goldstandard in einer modifizierten Form wiederherzustellen. Nach einer Phase flexibler Wechselkurse kehrten die meisten Länder zu festen Goldparitäten zurück. Man praktizierte nun den Golddevisenstandard: entsprechend den Empfehlungen der Internationalen Wirtschaftskonferenz in Genua (1922) wurden neben Gold Devisen als Währungsreserven gehalten.

Die unkoordinierte Rückkehr zu Goldparitäten mit der Folge von Über- und Unterbewertungen bei wichtigen Währungen führte zum Zusammenbruch des restaurierten Goldstandards als internationales Währungssystem. Auslöser war die Suspendierung der Goldeinlösepflicht der Bank von England für das britische Pfund am 21. September 1931. In der folgenden Zeit kam es zu Abwertungen anderer Währungen und es herrschte währungspolitische Desintegration. Diese Phase war gekennzeichnet durch die Bildung von Währungsblöcken:

- Einige Länder stabilisierten ihre Wechselkurse gegenüber dem Pfund Sterling, so dass ein Sterlingblock entstand (z. B. die Mitglieder des britischen Commonwealth, Portugal und die skandinavischen Länder).

- die Länder des Goldblocks behielten dagegen nach Beginn der Abwertungen die Goldparität ihrer Währungen bei (z. B. Frankreich, Schweiz, Niederlande).

Bereits während des Zweiten Weltkrieges wurde begonnen, die Grundlagen für ein neues internationales Wechselkurssystem zu schaffen. Auf der internationalen Währungs- und Finanzkonferenz der Vereinten Nationen am 22. Juli 1944 wurde der Internationale Währungsfonds (IWF) gegründet sowie das Bretton-Woods-System als Wechselkurssystem beschlossen. Es handelt sich dabei um ein System fester Wechselkurse, bei dem die Wechselkurse innerhalb einer Bandbreite von 1 % von der Parität abweichen durften. Leitwährung (die sogenannte Ankerwährung) war der US-Dollar, der mit Gold als Reservewährung hinterlegt war.

Nach einer Abwertung des US-Dollars 1971 und der folgenden Aufhebung der Goldeinlösepflicht für diese Währung brach das Festkurssystem von Bretton Woods im März 1973 zusammen. In der Folge gingen die wichtigsten Welthandelsländer zu mehr oder weniger flexiblen Wechselkurssystemen über. In vielen Industrieländern folgten, begünstigt durch zwei Ölkrisen, Jahre der Stagnation und relativ hoher Inflation (zusammenfassend Stagflation genannt). 1978 wurde den Mitgliedern des IWF die Wahl des Wechselkurssystems per Gesetz freigestellt.[23]

Im März 1979 trat das Europäische Währungssystem in Kraft, welches die Wechselkurse innerhalb der Europäischen Union bis 1998 in Form eines Bandbreitensystems regelte. Die meisten beteiligten Länder führten im Januar 1999 eine gemeinsame Währung ein, den Euro.[24] Ab dem 1. Januar 1999 war der Euro Buchwährung; im Januar 2002 wurde er als Bargeld eingeführt.

In den letzten Jahren ging die Tendenz bei den Wechselkurssystemen weg von den Zwischenlösungen (Intermediate) hin zu den beiden Extremen:

- Regime mit völlig flexiblen Wechselkursen (Float) oder

- Währungsintegration, also zur extremstmöglichen Form fixer Wechselkurse (Hard Peg).

Zwischen 1990 und 2004 ist die Zahl der Länder, die zu einem völlig flexiblen oder extrem rigiden Wechselkursregime übergegangen ist, stark angestiegen. Der Anteil unter den IWF-Mitgliedsländern ist von etwa einem Drittel auf etwas mehr als die Hälfte angestiegen. Als Hauptgrund dafür gilt bzw. galt, dass man die beiden Extremformen als krisenresistenter ansah als die Zwischenformen.[7]

Wahl des Wechselkurssystems

Zusammenfassung

Kontext

Grundlegend wird die Wahl des Wechselkurssystems von nationalen Interessen und internationalen Verflechtungen bestimmt. So wird beispielsweise ein Land, das enge Handelsbeziehungen zu den Nachbarländern unterhält sowie stark von Exporten abhängig ist und in dem der Exportsektor politisch sehr viel Einfluss hat, ein System fester Wechselkurse bevorzugen.[25]

Es erfolgt eine Abwägung verschiedener Effizienzkriterien, wie zum Beispiel:

- Außenhandelsabhängigkeit

- Breite des Exportsortiments

- Internationale Liquidität

- Priorität für interne oder externe Stabilität sowie

- Anpassungsfähigkeit der Arbeitsmärkte.

Mit der Entscheidung für ein bestimmtes Wechselkurssystem versuchen die Zentralbanken implizit oder explizit Wechselkursziele zu verwirklichen. Dabei ist zu beachten, dass die drei Ziele

- Wechselkursstabilität

- Kapitalverkehrsfreiheit (bzw. Währungskonvertibilität) und

- Autonomie der Geldpolitik

nicht gleichzeitig und nicht vollständig erreicht werden können. Diesen Zielkonflikt bezeichnet man als „unmögliche Dreiheit“ (engl.: impossible trinity) oder Unmöglichkeitsdreieck. Sollen die Wechselkurse stabil gehalten werden (System fester Wechselkurse), muss entweder auf die eigenständige Geldpolitik oder die Kapitalverkehrsfreiheit verzichtet werden. Bevorzugt ein Land dagegen Kapitalverkehrsfreiheit und eine autonome Geldpolitik, geht dies zu Lasten der Wechselkursstabilität und bedeutet eine Entscheidung für flexible Wechselkurse.[26]

Insgesamt herrscht unter den Ökonomen Übereinstimmung, dass ein System flexibler Wechselkurse im Allgemeinen einem Festkurssystem vorzuziehen ist. Von diesem Grundsatz gibt es zwei Ausnahmen:

- Für eine Gruppe von stark integrierten Ländern kann eine gemeinsame Währung der richtige Weg sein, also eine Währungsunion wie beim Europäischen Währungssystem.

- Extrem feste Wechselkurse wie ein Currency Board oder die Dollarisierung können eine Lösung darstellen, wenn die Zentralbank unter flexiblen Wechselkursen nicht in der Lage ist, eine verantwortungsbewusste Geldpolitik zu betreiben.[27]

Übersicht

Zusammenfassung

Kontext

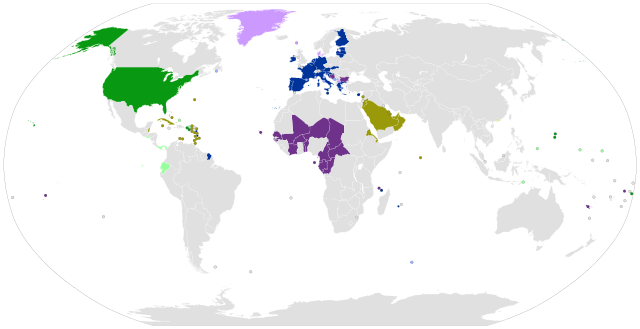

Die wichtigsten Regimetypen, sortiert von fix nach flexibel.

| Regimetyp | Besonderheiten | Beispiel | Spezifische Vorteile |

|---|---|---|---|

| Währungsunion | Mindestens zwei Länder schaffen eine gemeinsame, unter Umständen neue Währung | Euro, DDR und Bundesrepublik Deutschland | |

| Fremdwährung | Übernahme einer fremden Währung, „einseitige Währungsunion“, „Dollarisierung“, „Euroisierung“ | Ecuador seit 2000 | |

| Currency Board | institutionalisierte Kopplung mit fester Deckung | Argentinien von 1991 bis 2002, Hongkong seit 1983 | schafft durch Institutionalisierung großes Vertrauen |

| fixer Wechselkurs zu Ankerwährung | fixierter Kurs zu einer anderen Währung, den die Zentralbank durch Interventionen sichert | sinnvoll bei Abhängigkeit von einem großen Handelspartner | |

| fixer Wechselkurs zu Währungskorb | fixierter Kurs zu einem Korb von Währungen, den die Zentralbank durch Interventionen sichert | sinnvoll bei Abhängigkeit von mehreren großen Handelspartnern | |

| Bandbreite | fixierter Kurs mit Schwankungsbandbreite | Bretton Woods, EWS | Übergangslösung bei Wechsel zwischen flexibel und fix |

| Crawling Peg | fester Kurs, regelmäßige und angekündigte Ab-/Aufwertung | Polen von 1991 bis 2000 | Vertrauen durch Berechenbarkeit, reale Überbewertung durch Inflation kann vermieden werden. |

| Adjustable Peg | fester Kurs, unregelmäßige und angekündigte Ab-/Aufwertung | ||

| Managed Floating | offiziell freier Kurs, jedoch regelmäßig unangekündigte Interventionen | ||

| Dirty Floating | offiziell freier Kurs, jedoch seltene, unangekündigte Interventionen zur (groben) Erreichung eines Zielkurses | zahlreiche Südostasiatische Länder, Iran, $-€-Kurs | es muss kein offizieller Kurs verteidigt werden, deswegen weniger anfällig für Schocks und Spekulation |

| flexibler Kurs | nur durch privates Angebot und Nachfrage bestimmt | Kurs zwischen DKK und ARS (für beide Zentralbanken irrelevant) |

Einzelnachweise

Literatur

Weblinks

Wikiwand - on

Seamless Wikipedia browsing. On steroids.