經濟大蕭條

20世紀前期的全球經濟危機 来自维基百科,自由的百科全书

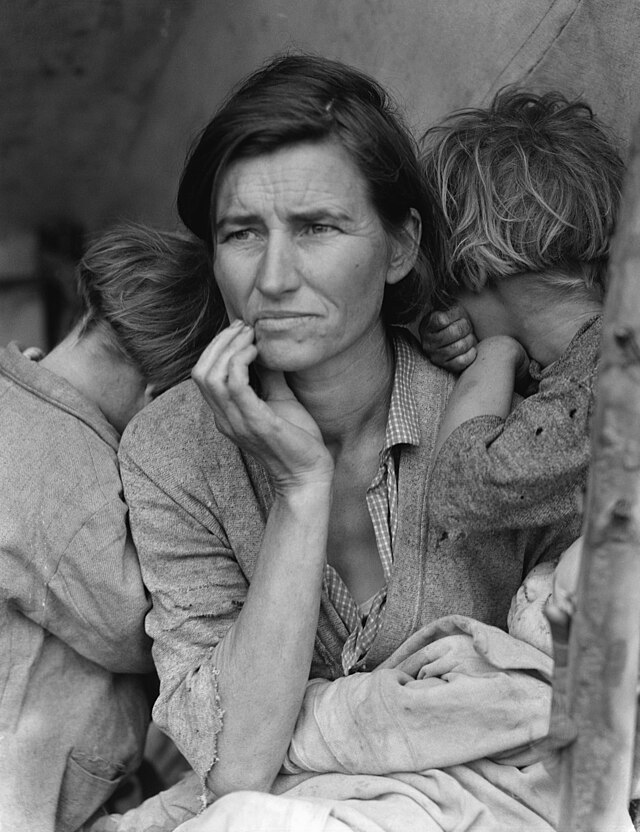

經濟大蕭條(英語:Great Depression),又稱經濟大危機、經濟大恐慌,是指1929年—1933年之間全球經濟大衰退、第二次世界大戰前最嚴重的全球經濟衰退。經濟大蕭條是二十世紀持續時間最長、影響最廣、強度最大的經濟衰退。[1]

此條目可參照英語維基百科相應條目來擴充。 (2023年6月6日) |

經濟大蕭條的開始時間,依各國而異,但絕大多數在1930年起,持續到30年代末,甚至是40年代末。[2]經濟大蕭條從美國開始,1929年10月24日股市下跌,至10月29日終釀成1929年華爾街股災,席捲全世界。經濟大蕭條對已開發國家和開發中國家都帶來毀滅打擊,人均所得、稅收、盈利、價格全面下挫,國際貿易銳減50%,美國失業率飆升到25%,有些國家甚至達到33%。[3]1929年至1932年間,全球國內生產毛額(GDP)下跌了約15%;相比之下,2008年至2009年的經濟大衰退期間,全球GDP跌幅不到1%。[4]

全球各大主要城市都遭到重創,特別是依賴重工業的地區,許多國家無法進行建築工程,農產品價格亦急跌約60%。[5][6][7]由於沒有可替代的工種,第一產業中的經濟作物、採礦、伐木等部門受到最為沉重的打擊。[8]

部分經濟體在30年代中期開始恢復,但大多數國家要等到二戰結束後,經濟才得以復甦。[9]與很多重大歷史事件一樣,不同經濟學派對經濟大蕭條的原因解釋迥然不同。整體而言,「市場派」學者認為,政府的錯誤管制將正常的經濟衰退,擴大為經濟大蕭條,「政府派」學者認為經濟大蕭條顯示資本主義市場的缺陷,呼籲更多政府管制和干預。

背景

經濟歷史學家常將「經濟大蕭條」的開始,定在1929年10月29日,這天美國股市大幅下跌,史稱黑色星期二;[10]不過亦有學者持不同看法,認為股市下跌只是一個現象,並非單純的導火線。[3][11]

1929年華爾街股災後,一些樂觀人士依然堅持己見。約翰·戴維森·洛克菲勒笑道:「這些日子裡人們垂頭喪氣。在我有生的93年中,衰退來來去去。好日子最終總是會到來。」[12]的確,在1930年早期,股市曾經小幅上揚,到4月時已經回到1929年的水準,但仍比1929年9月最高點低了約30%。[13]

1930年,政府和商業組織都增加支出,不過受到打擊的消費者就勒緊口袋,減少10%的消費。與此同時,一場嚴重的乾旱席捲美國中部的農業心臟地帶。

到了1930年中期,利率已經降至新低,但預期通貨緊縮和不願借貸情緒的持續,令消費者開支和投資依然低迷。[14]1930年5月,汽車銷量下降到1928年水準之下。

到了1931年,緊縮週期開始,農業地區情況更加糟糕,商品價格一落千丈;在礦業和伐木地區,失業率居高不下,人們找不到工作。法國銀行家收回提供給奧地利銀行的貸款,但這並不足以償還債務。這場災難使中歐和東歐許多國家的制度破產:德國銀行家們為了自保而延期償還外債,進而危及在德國有大規模投資的英國銀行家們。

美國經濟的衰退減緩其他國家的發展,各國因自身經濟強弱衰退情況有所不同。貿易保護主義者抬頭《斯姆特-霍利關稅法》,瘋狂尋求自保,導致其他國家以報復性關稅作為回應,加劇全球貿易崩潰。到1930年底,全球經濟衰退全面蔓延,並於1933年達到底谷。

經濟大蕭條造成嚴重的社會問題,期間約有200-400萬中學生輟學[來源請求];許多人忍受不了痛苦而自殺;治安惡化。最重要的問題是失業,美國曾有1370萬人失業,1929-1933年間的失業率高居25%[來源請求],即使是羅斯福新政時期也從未低於15%。在美國各城市,排隊領救濟食物的窮人長達幾個街區;英國更曾有則有500-700萬人失業[來源請求],市民在勞務市場內需要排很長的隊伍。

原因

包括結構性缺點和具體因素。就1929衰退而言,歷史學家強調結構性因素,如大銀行的失策、股市的崩盤。與之相對的是貨幣主義者,他們認為貨幣因素與之相關,如美聯準的貨幣緊縮政策,以及英國回歸戰前金本位制(US$4.86:£1)。[來源請求]

衰退和景氣循環被認為是供需不對稱所導致的正常周期性規律。正常衰退或「普通」景氣循環究竟如何演變成為危機則被廣泛討論。學者們莫衷一是,而對問題研究的初衷則集中在如何避免未來的經濟危機。

另一個相關議題是經濟大蕭條到底是源自自由市場缺陷,還是政府監管不力。對此,目前主要有兩大觀點。

其一是供需驅動理論,即凱因斯主義,認為經濟大蕭條源自國際貿易崩潰、消費不足、投資過度,銀行和工業家的不作為以及政府監管的不力[來源請求]。供需驅動理論一致認為信心的大幅度降低,導致了消費和投資的急劇下降,而市場對商品總需求的減少,是經濟衰退的主要原因。當恐慌和通貨緊縮出現時,許多人認為迴避市場是安全之舉。而持有貨幣、等候物價下跌,然後大賺一把的想法,進一步惡化了需求。供需驅動理論因而提出由政府採取擴張性財政政策略以刺激需求,從而帶動經濟的主張。這一觀點成為了50-70年代時人們普遍的看法。

另一派貨幣主義認為,經濟大蕭條之初不過是簡單的經濟衰退,但貨幣政策制定機構,特別是美聯準,做出了錯誤決定:緊縮貨幣供給,惡化了經濟環境,從而將衰退推向了經濟大蕭條。與解釋相關的是消費借貸所致。持續性借款最終使美國個人債務日增,而所造成的消費熱潮也在經濟大蕭條時結束。諾貝爾經濟學獎得主傅利曼則認為是美國政府在經濟大蕭條前對經濟做了過多管制所致,尤其是對銀行的管制,使銀行無法對貨幣需求做出反應,在通貨緊縮下導致經濟大恐慌。債務緊縮導致人們借的越多、欠的越多。

但上述兩大派別都沒有考慮工資(購買力)的重要影響。

其它派系的分析淡化了上述理論,或是對此全然否決。例如,新古典總體經濟學者認為不同的勞動市場政策在起初就是欺騙性的,增加了經濟大蕭條的持續時間和強度。奧地利學派則關注貨幣供給,以及中央銀行的決定是如何導致過度投資等。[來源請求]

英國經濟學家約翰·梅納德·凱因斯在《就業、利息與貨幣的一般理論》一書中認為經濟總支出的下跌導致所得、就業大規模降低,從而跌至平均值以下。在這種情況下,經濟活動達到相對較低的平衡點,而失業率則升至相對較高的平衡點。

凱因斯的辦法很簡單:既然私營部門不能提供足夠的投資以將生產維持在正常水準,從而讓人們都得到工作,則此時政府必須舉債以維持經濟運行。凱因斯主義者呼籲政府在危機時刻必須增加支出,或大幅減稅。

經濟大蕭條期間,美國總統富蘭克林·德拉諾·羅斯福支持了公共事業,進行農業補貼,並嘗試了多重方法以重振美國經濟。與此同時,不放棄消滅財政赤字。根據凱因斯主義,這些措施都對經濟大有裨益。但直至第二次世界大戰爆發,羅斯福才將美國經濟拉出泥潭。[15]

許多經濟學家都認為國際貿易在1930年後的下降加劇了衰退,特別是那些過分依賴外貿的國家受到的打擊尤甚。許多歷史和經濟學家認為《斯姆特-霍利關稅法》打壓了國際貿易,導致了其他國家的報復性關稅,從而導致形勢惡化。雖然美國經濟對外貿易依賴不多,只是集中在農業等領域,但這對其它國家來說則另當別論。[16]從價稅的平均稅率在1921–1925年間是25.9%,但新法則將其飆升至1931–1935年的50%。

美國出口額由1929年的52億美元下降至1933年的17億美元,考慮到隨之下跌的價格,實際出口量只下降了一半[來源請求]。遭受打擊最嚴重的是農產品,例如穀物、棉花、菸草和木材。根據該理論,農產品出口的銳減導致許多美國農民拖欠貸款,從而導致小農業銀行出現擠兌,成為經濟大蕭條早期的特徵。

歐文·費雪認為導致經濟大蕭條的主要因素是過度負債和通貨緊縮。費雪將信貸寬鬆與過度負債聯繫了起來,認為信貸寬鬆鼓勵炒作,吹起了資產泡沫。[17]並就負債與通貨緊縮所導致的經濟繁榮與衰落提出了9條相互影響的事件如下:

- 債務清算和廉價拋售。

- 貨幣供給收縮,銀行貸款清付。

- 資產價格下降。

- 商務資本淨值下跌,導致破產。

- 利潤下滑。

- 生產、貿易、就業率下跌。

- 悲觀、失去信心。

- 囤積貨幣。

- 名目利率下跌,通縮調整利率攀升。[17]

在經濟大蕭條前夕的股市崩盤時,法定保證金僅要求10%。[18]換句話來說,投資人每存$10,經紀公司就會借出$9。當行情下跌時,經紀人要求徵收保證金,但已經是不可能的事情了。[19]

債務方拖欠債務,存款人集體取款,使得擠兌現象頻發,導致銀行倒閉。政府擔保和美聯準的監管則要麼無力,要麼乾脆沒有被啟用。銀行倒閉導致了數億美元的資產損失。[19]

未償還的債務越來越多,這是由於價格和所得下降了20–50%,但債務卻依然保持不變。在1929年恐慌後,在1930年的前10個月,美國有744家銀行倒閉(30年代總計有約9,000家銀行倒閉)。到了1933年4月,倒閉的、吊銷營業許可的銀行產生了約70億美元的呆死壞帳。[20]

銀行倒閉滾了雪球,絕望的銀行家們試圖收回債款,但借款人無以還債。未來的盈利看起來十分渺茫,投資和工程要麼減緩進度,要麼乾脆完全停工。在呆死壞帳和黯淡的前景面前,苟延殘喘的銀行們在貸款上個個謹慎到家。[19]銀行堆積了準備金,結果卻加劇了通貨緊縮的壓力。惡性循環開始了,螺旋式下降加速了。

債務清算跟不上物價低落。相對於資產控股價值的下降而言,大量清算導致所欠美元的價值提升。人們試圖還債,卻適得其反。這是自相矛盾的,債務方越是還債,他們所欠的就越多。[17]這種自我惡化的過程將1930年的衰退演化成為1933年的經濟大蕭條。

包括米爾頓·傅利曼在內的貨幣主義者認為導致經濟大蕭條的主要原因是貨幣緊縮,是美國聯邦貯備系統的失策和銀行業的持續危機所導致的。[21][22]根據這一理論,美聯準的不作為導致貨幣供給的M2政策在1929-1933年間縮減了1/3,將普通的衰退推入經濟大蕭條。[23]

美聯準允許一些大型對公銀行倒閉——特別是美國紐約銀行(New York Bank of the United States)的倒閉——導致恐慌和地方銀行的大規模擠兌。而在此期間,美聯準竟然呆坐在一旁隔岸觀火。他認為,如果美聯準提供給急借貸,或是簡單地在自由市場上購買政府債券以提供流動資產,在主要銀行倒台後增加貨幣供給,那麼其它銀行就不會跟著大型銀行一同倒閉,這樣貨幣供給就不會緊張到如此的地步。[24]由於貨幣極端稀缺,商人拿不到新貸款,也不能為舊貸款延期,導致許多投資停滯。這樣的解釋將責任歸咎於美聯準的不作為,特別是在紐約分行問題上。[25]

美聯準不作為的一個原因是監管。在此期間,美聯準提供的信用額度被《聯邦準備條例》(Federal Reserve Act)制約,要求聯邦準備券背後應有40%的黃金支持。在二十世紀20年代末,美聯準幾乎在信用額度上達到了持有黃金的許可上限。這個信用額度是美聯準即期票據的一種形式。[26]

「黃金的承諾」不如「到手的黃金」好,特別是聯邦準備券在未償還貸款上只有40%的黃金可用。在恐慌期間,即期票據的一部分是由聯邦儲蓄黃金來償還的。由於美聯準已經在許可信用上達到了上限,所有庫內黃金的減少都會伴隨著信用的大幅降低。在1933年4月5日,羅斯福總統發布《6102號行政命令》,取消了金券、金幣、金錠私有制的合法性,減少了美聯準黃金儲備的壓力。[26]

新古典學派的最近研究著重於生產力的衰退所導致的出產下滑,以及政策對勞動力市場所帶來的持久影響。吉歐(Timothy J. Kehoe)和普萊斯考特(Prescott)在研究中[27]將經濟衰退分解為勞動力、股本的衰退,以及使用前者的生產力的下滑。這項研究認為經濟大蕭條的理論必須解釋生產力在最初急劇的衰退和之後的迅速恢復,前者與股本之間微弱的關聯,以及勞動力市場長時間的低迷。這項分析否定了存貸的作用,提出了股本衰退的假設。

另一種解釋來自奧地利經濟學派。它對經濟大蕭條的經濟理論包括奧地利經濟學家弗里德里希·海耶克和美國經濟學家穆瑞·羅斯巴德,後者於1963年著書《美國經濟大蕭條》(America's Great Depression)。他們的觀點與貨幣主義者類似,認為誕生於1913年的美聯準應承擔主要責任;但是,與貨幣主義不同,他稱經濟大蕭條的主要原因在於二十世紀20年代貨幣供給的大量擴充,導致信用驅動膨脹的不穩定。[28]這和貨幣主義者的觀點完全相反。

奧地利學派的觀點認為貨幣供給的膨脹導致資產價格(如股票和債券)和資本財的不穩定。美聯準在1928年過遲地緊縮了通貨,以奧地利學派的觀點來看太遲了,經濟大幅度緊縮變得不可避免。[28]他們認為,在經濟大蕭條之前對經濟的干預是個災難,在1929年之後的干預則是火上添油。

羅斯巴德認為,政府干預延緩了市場調節,導致復甦之路變得更加艱難。[29]然而,不同於羅斯巴德,奧地利學派的海耶克關於緊縮政策則支持貨幣主義者,相信美聯準在經濟大蕭條早期允許貨幣供給緊縮使得問題更加惡化。[30]

卡爾·馬克思認為衰退和蕭條是資本主義自由市場所無法避免的,因為除了市場以外,沒有對資本積累的相關干預。馬克思主義認為,資本主義會導致資本積累的不平衡,進而引發不可避免的經濟危機。繁榮與蕭條是一個常態,用馬克思術語就是資本主義「混亂」的發展。許多馬克思主義者認為這種危機是因為通過歷史剖釋,可以清楚看出:在二十年代已經存在著當時被人忽視或漠視的若干不利於經濟發展的趨向。而農業一直沒有從戰後蕭條中完全恢復過來,農民在這個時期始終貧困。此外,所謂工業部門工資水準較高,其中不少是假象。在這十年內,新機器的應用把大批工人排擠掉了。例如,在1920-1929年,工業總產值幾乎增加了50%,而工業工人人數卻沒有增多,交通運輸業職工實際上還有所減少。在工資水準很低的服務行業,工人增加最多,所以大多數工人的工資只增長了2%。其中毫無疑問也包括了許多因技術進步而失業的技術工人。因此那些表示工資略有提高的統計數字,看來沒有把真實情況反映出來。由於工農群眾是基本消費者,這兩類人遇到經濟困難對消費品市場一定會有影響。

二十年代的兩位經濟學家瓦蒂爾·卡欽斯(Waddill Catchings)和威廉·福斯特(William Trufant Foster)將一理論通俗化,影響了許多政策制定者,包括赫伯特·胡佛、亨利·阿加德·華萊士、保羅·道格拉斯(Paul Douglas)、馬里納·斯托達德·埃克爾斯。該理論認為經濟體生產了過多的產品、以至於消費不完,這是因為消費者所得太少的緣故。他們認為,二十年代財富分配不均是導致經濟大蕭條的緣故。[31][32]

根據這一理論,經濟大蕭條的根本原因是全球範圍內對重工業投資過剩,而獨立經濟,如農業等,在工資和所得上普遍落後。解決方案是政府必須給消費者發錢。換句話說,必須重新分配消費力,維護工業基礎,但再膨脹的價格和工資迫使更多的通膨將購買力轉化為消費支出。經濟的建設過多,新工廠是不需要的。福斯特和卡欽斯建議[33]聯邦和州政府主持大型工程,這一政策被胡佛和羅斯福採納。

轉折點與恢復

全世界的大多數國家於1933年開始從經濟大蕭條中復甦。美國的復甦開始於1933年初,[10]但到了1940年,美國仍沒有在十多年間回歸到1929年國民生產毛額的水準,且仍然面臨著約15%的失業率——儘管與1933年的25%高失業率相比已有下降。在這段時期的失業率的計算較為簡單,並受到大規模就業不足的影響,而就業不足則涉及到雇主和工人的工作配給。[來源請求]

美國經濟擴張幾乎在絕大部分的羅斯福執政期得以持續(以及迫使其中斷的1937年經濟衰退),而經濟學界對於其驅動力還未能達成共識。大多數經濟學家普遍認為,羅斯福的「新政」儘管不夠積極強硬,不能帶領經濟完全走出衰退,但亦功不可沒得加速甚至是引起了復甦。一些經濟學家也呼籲人們關注羅斯福的言行預示的通貨再膨脹和名目利率的上升,這些都帶來了積極的效果。[34][35]正是中止這些通貨再膨脹政策導致了1937年的經濟中斷衰退[36][37]1935年銀行法,可以算作是一個促進了通貨再膨脹的有效政策,它大幅提高了存款準備金率,導致了能阻撓經濟復甦的貨幣緊縮。[38]美國的國內生產毛額於1938年重回上升趨勢。

克里斯蒂娜·羅默認為,源源不斷的國際黃金流入促進了貨幣供給量的增長,成為美國經濟復甦的重要源頭,而經濟幾乎未出現自我糾正的跡象。黃金的流入一部分是由於美元貶值,一部分則是由於歐洲政治局勢的惡化。[39]在《美國貨幣史》中,作者米爾頓·傅利曼和安娜J·施瓦茨也將復甦歸功於貨幣性因素,並認為,不善的聯邦準備制度拖緩了經濟復甦。現任聯邦準備局主席本·伯南克也對貨幣性因素在全球經濟衰退和最終復甦中發揮的重要作用持認同態度。[40]他還認識到了制度性因素發揮強而有力的作用,特別是金融體系的重建和重組,[41]並指出需以國際視角來審視經濟大蕭條。[42]

一些經濟研究表明,正如經濟衰退是由於金本位制的僵化而蔓延全球,正是暫停黃金兌換(或是對黃金形式的貨幣的貶值)使得經濟復甦成為可能。[43][44][45]

經濟大蕭條時期,所有主要幣種均放棄了金本位制。英國是其中的先驅。面對英鎊的投機性衝擊和黃金儲備的枯竭,1931年9月,英國央行停止將英鎊紙幣兌換黃金,讓英鎊在外匯市場浮動。

英國、日本和斯堪地那維亞均在1931年放棄了金本位制。其他國家,如義大利和美國,直到1932或1933年時才放棄了金本位制。而另一些國家,即以法國為首的「金本位集團(Gold Bloc)」成員,包括波蘭、比利時、瑞士,則一直維持著該制度直至1935—1936年。

根據後來的分析,越早放棄金本位制,越能可靠得預測經濟復甦。例如,英國和斯堪地那維亞於1931年不再實行金本位制,其復甦就比沿用該制度更久的法國和比利時更早。拋棄金本位制是一個國家經濟蕭條的嚴重程度和復甦的時間長短的一個強有力的預測因子,這種關聯在許多國家得以證實,也包括開發中國家。這也部分解釋了為何經濟大蕭條在各國經濟間的表現和長短存在差異。[46]

經濟史學家的普遍看法是,經濟大蕭條以二戰的爆發而終結。許多經濟學家認為,政府的戰爭支出加速乃至導致了經濟從經濟大蕭條中復甦,而另外一些人則認為戰爭沒有對恢復起到很大的促進作用。但戰爭的確降低了失業的發生。[10][47][48]

導致二戰爆發的重整軍備政策,卻在1937至1939年間幫助刺激了歐洲經濟。到1937年,英國的失業人口已經下降至150萬。1939年戰爭爆發後的軍隊兵力動員很好的解決了失業問題。[49]

美國在1941年加入二戰後,終於得以從經濟大蕭條的殘餘影響中解脫,美國失業率也下降到10%以下。[50]美國龐大的戰爭開支增加了一倍的經濟成長率,對經濟大蕭條而言,也許是在表面上對經濟的廢墟的掩蓋,也許是在實質上徹底畫上了句號。商人們忽略掉堆積的國債和沉重的新稅,重振旗鼓,充分利用豐厚的政府訂單,創造更大的經濟利益。

影響

經濟大蕭條的普遍影響導致了:

威瑪共和國受到了經濟大蕭條極大的重擊,其中美國對德國的援助貸款因衰退而停止供給。[52]海因里希·布呂寧以長期視角施行緊縮政策,但在短期內失業率飆升,極端主義抬頭。[53]1932年,失業率逼近了30%,兩黨在當年7月的選舉中首次共同占據了國會的多數席位。[54]1932年的洛桑會議上,德國的戰爭賠款一案被擱置。此時,德國支付了賠款中的1/8。1933年1月,希特勒的納粹黨上台執政,建立了新政府,為第二次世界大戰鋪墊了道路,該衝突被視為第一次世界大戰的延續。

經濟大蕭條嚴重影響日本經濟。在1929-1931年間,日本經濟衰退了8%。大藏大臣高橋是清是第一個採納凱因斯主義的官員:第一,通過大量財政政策,包括赤字支出來刺激經濟;第二,將日圓貶值。高橋是清通過日本央行進行赤字開支,並將隨之而來的通膨壓力極小化。計量經濟學研究顯示這些財政刺激十分有效。[55]

貨幣的貶值帶來了立竿見影的效果,例如:日本紡織品在出口市場上取代了英國紡織品成為了第一。而赤字開支的影響也極其深遠,這些支出被用來購買武器軍備。在1933年,日本已經擺脫了蕭條。到1934年,高橋是清意識到經濟可能出現過熱的危險。為了避免通貨膨脹,他削減了武器軍備上的赤字開支。

這個做法導致了民族主義者的強烈負面反應,特別是軍隊的意見強烈,並導致了二二六事件的爆發,高橋是清的遇刺。這引發了日本文職官僚中的寒蟬效果。自1934年起,軍隊對政府的控制持續加強。政府非但沒有削減赤字開支,反而進行了物價控制和配給方案,沒有對通貨膨脹進行控制。這一問題一直遺留到二戰結束以後。

赤字開支對日本產生了改革效果:日本工業產值在30年代翻倍。不僅如此,在1929年,日本的上榜企業中,輕工業,特別是紡織業占據了主流(豐田公司是以紡織起家的)。到1940年輕工業取代了重工業,在日本經濟中的規模最大。[56]

在1930年代的經濟大蕭條時期,澳洲遭受了沉重的打擊。經濟大蕭條始於1929年的華爾街股災,並迅速傳播到世界各地。與其他國家一樣,澳洲遭受了多年的高失業率,貧窮,低利潤,通貨緊縮,所得暴跌以及失去經濟成長和個人晉升的機會。

澳洲的經濟和外交政策在很大程度上令其成為大英帝國的主要生產國之一,澳洲的重要出口產品,尤其是羊毛和小麥,受到國際需求急劇萎縮的衝擊。1932年,失業率達到創紀錄的30%左右,而國內生產毛額在1929年至1931年之間下降了10%。

經濟大蕭條使數百萬加拿大人失業,飢餓和無家可歸。在被稱為「骯髒的三十年代」期間,很少有國家像加拿大那樣受到了如此嚴重的影響,這是由於加拿大嚴重依賴原材料和農產品出口,加上草原三省遭遇了嚴重的乾旱問題,也稱為黑色風暴事件。高失業率和儲蓄流失最終觸發社會福利的誕生,各種民粹主義的政治運動以及加拿大政府在經濟中發揮更大的積極作用,最終使加拿大獲得了非常大的改變。

受全球經濟衰退和黑色風暴事件的影響,加拿大的工業生產指數在1932年下降到1929年的58%,僅次於美國,位居世界第二,僅次於英國等國家,跌至1929年水準的83%。國民總所得下降到1929年的56%,再次比除美國以外的任何國家都還要差。在1933年經濟大蕭條最嚴重的時期,失業率達到27%。

政治影響

危機帶來了許多政治影響,其中一個是結束了經濟自由主義,羅斯福新政用凱因斯主義將其取而代之。新政擴大了聯邦政府對國民經濟的影響力。在1933年到1939年間,聯邦開銷翻了三倍,而羅斯福的批評家則攻擊他將美國轉變成了社會主義國家。[57]

經濟大蕭條則導致了二戰後歐洲列國普遍實施了社會民主主義和計劃經濟(參見馬歇爾計劃)。雖然奧地利學派在20年代就開始挑戰凱因斯主義,但直到70年代,在米爾頓·傅利曼的影響之下,凱因斯主義才被政治所質疑。[58]

社會影響

二十世紀20年代被稱為「新時代」,財富和機會似乎向剛在第一次世界大戰中獲勝的美國人敞開了自己吝嗇的大門。整個社會對新技術和新生活方式趨之若鶩,「炫耀性消費」成為時代潮流。胡佛總統也認為,『我們正在取得對貧困戰爭決定性的前夜,貧民窟將從美國消失』。

1929年10月29日的美國股災在黑色星期二開始。[10]這一天,股票一夜之間從頂巔跌入深淵,價格下跌之快連股票行情自動顯示器都跟不上。在經濟大蕭條中,當時的紐約流行一首兒歌:「梅隆拉汽笛,胡佛敲大鐘。華爾街發出信號,美國往地獄裡沖。」(Mellon pulled the whistle, Hoover rang the bell, Wall Street gave the signal and the country went to hell.)可怕的連鎖反應很快發生:瘋狂擠兌、銀行倒閉、工廠關門、工人失業、貧困來臨、有組織的抵抗內戰邊緣等等。

農業資本家和大農場主大量銷毀「過剩」的產品,用小麥和玉米替煤炭做燃料,奶農把牛奶倒掉,組織糾察隊攔截牛奶運向奶油、奶酪加工廠,甚至用炸彈襲擊工廠。城市中的無家可歸者用木板、舊鐵皮、油布甚至牛皮紙搭起了簡陋的棲身之所,這些小屋聚集的村落被稱為「胡佛村」。流浪漢的要飯袋被叫做「胡佛袋」,由於無力購買燃油而改由畜力拉動的汽車叫做「胡佛車」,甚至露宿街頭長椅上的流浪漢上蓋著的報紙也被叫做「胡佛毯」。而街頭上的蘋果小販則成了經濟大蕭條時期最為人熟知的象徵之一。在那些被迫以經營流動水果攤討生活的人中,有許多從前是成功的商人和銀行家。但美國經濟不景氣最大且最恐怖的影響,是1933年德國納粹的勝選。

參見

參考

延伸閱讀

外部連結

Wikiwand - on

Seamless Wikipedia browsing. On steroids.