Loading AI tools

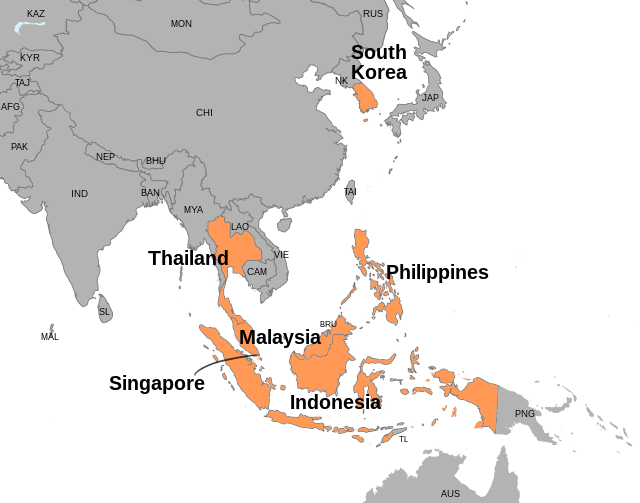

1997年亞洲部分國家發生的金融危機 来自维基百科,自由的百科全书

亞洲金融風暴是1997年爆發的一場金融危機,從1997年7月開始席捲東亞大部分地區。1990年代初期資金湧入東南亞,因為實際生產力不如帳面,導致經濟出現泡沫,結果由於泰國放棄固定匯率制而爆發,隨後進一步波及至鄰近亞洲國家的貨幣、股票市場及其他資產,相關資產的價值也因此暴跌。該事件在泰國又稱「冬陰湯危機」(泰語:วิกฤตต้มยำกุ้ง)。[1]風暴打破了亞洲經濟急速發展的幻象,而隨後資本的投資減少,使亞洲各國經濟遭受嚴重打擊,紛紛進入經濟衰退。危機還導致社會動盪和政局不穩,一些國家也因此陷入混亂。除此之外,危機甚至因而影響了俄羅斯和拉丁美洲經濟。[2]

此條目需要補充更多來源。 (2019年9月10日) |

1989年,因為預期亞洲經濟可能以超級高速發展,在全球向發展中國家的投資中,近一半的資本淨流入亞洲地區。南亞經濟體為了集資,以提高利率的方法,尤其吸引追逐高回報率的外國投資者,因此吸引該區域流入巨大的資金,帶動資產價格上漲。與此同時,泰國、馬來西亞、印度尼西亞、新加坡和韓國經濟在20世紀80年代末、90年代初經歷8%至12%的高GDP增長,被稱為「亞洲經濟奇蹟」。

1990年代,一系列事件衝擊着經濟和政治環境:1991年12月老布殊解除美國就六四事件對中國的制裁、人民幣和日元的貶值、美國利率的上升及進而走強的美元、半導體價格的驟降,都影響了亞洲新興市場國家的經濟增長。當美國經濟在90年代早期從衰退中恢復時,格林斯潘領導的聯準會開始提高美國利率來對抗通貨膨脹。相較於東南亞一直以較高的短期利率吸引熱錢,這使得美國成為比東南亞各國更有吸引力的投資目的地,這抬高美元的價值。對於那些把貨幣錨定美元的南亞國家來說,走高的美元使得它們的出口更加昂貴、失去國際競爭力,也造成東南亞工廠搬遷到成本更低的中國,所以1996年春季時東南亞國家的出口增長預期顯著下滑,使他們的經常賬戶更為惡化.

1994年,經濟學家保羅·克魯格曼發表一篇文章抨擊「亞洲經濟奇蹟」的說法。[3]他認為東亞的經濟增長是長期以來增加資本投入的結果,然而全要素生產率的增長實際上微乎其微。克魯格曼認為,只有全要素生產率的增長可以帶來長期的繁榮,而非資本投入。(事後克魯格曼本人承認,他沒有預見危機,更沒有預料到深度。)崩潰的原因在各金融界存在爭議。泰國經濟因「熱錢」陷入泡沫;泡沫膨脹過程中,需要的錢就更多。同樣的情況發生在印度尼西亞,當地的局勢因為裙帶資本主義的存在而更加複雜。到90年代中期,泰國、印度尼西亞和韓國在私有部門都有著巨大的經常賬戶赤字,而固定化利率的維持鼓勵向外借款,並導致金融和實業企業承受額外的外匯風險。

許多經濟學家認為亞洲金融危機不僅由市場心理或技術導致,更是由激勵借貸政策所導致。大量的信用交易使經濟槓桿化嚴重,推高資產價格直到一個無可維持的地步。資產價格最終崩潰,迫使個人和企業對債務違約。巨大的恐慌導致債務債權的大量逃出,帶來信用緊縮和破產。另外外國投資者嘗試著取出現金時,外匯市場便被危機國家的貨幣淹沒,沖淡貨幣價值,加大貶值壓力。為了避免貨幣崩潰,這些國家的政府把國內利率提到極高的程度(以緩解資本外逃的現象);為了干涉外匯市場,用外匯儲備以固定匯率買下多餘的本國貨幣。而這兩種政策都不可能長期維持。很高的利率本身就可能危害一個健康的經濟體,對一個工業水準不高的脆弱經濟將會造成嚴重的災難,而政府正在耗竭數目有限的外匯儲備。當資本外逃之勢無可避免之時,當局便放棄固定匯率,轉而允許匯率浮動。本國匯率的貶值意味著,那些以外匯標價的負債轉以本國貨幣的標價會不斷升值,使債務急速上漲,這就導致更多的破產、危機加深,金融市場很快將陷入混亂之中。

1997年7月,金融危機在亞洲爆發,至1998年底,大體上可以分為三個階段:1997年7月至12月;1998年1月至1998年7月;1998年7月至年底。

1997年7月2日,泰國宣佈放棄固定匯率制,實行浮動匯率制,正式引燃一場遍及東南亞的金融風暴。[4][5]當天泰銖兌美元的匯率就暴降多達17%,外匯及其他金融市場一片混亂。[5][4]在泰銖波動的影響下,菲律賓比索、印尼盾、馬來西亞令吉相繼成為國際炒家的攻擊對象。8月,馬來西亞放棄保衛令吉的努力,一向堅挺的新加坡元也受到衝擊。印尼雖是受「傳染」最晚的國家,但受到的衝擊最為嚴重。10月下旬,國際炒家移師國際金融中心香港,矛頭直指香港聯繫匯率制度。台灣突然棄守新台幣匯率,一天貶值3.46%,加大對港幣和香港股市的壓力。10月23日,香港恒生指數大跌1,211.47點;28日,再下跌1,621.80點,跌破9,000點大關。面對國際金融炒家的猛烈進攻,香港特區政府重申不會改變現行匯率制度,最終恒生指數上揚,再上萬點大關。接著11月中旬,東亞的韓國也爆發金融風暴,17日,韓元對美元的匯率跌至創紀錄的1,008∶1。21日,韓國政府不得不向國際貨幣基金組織求援,暫時控制危機。但到了12月13日,韓元對美元的匯率又降至1,737.60∶1。1998年1月至3月,韓國民間發起捐金運動。韓元危機也衝擊大量投資韓國的日本金融業,一系列銀行和證券公司相繼破產,使東南亞金融風暴演變為亞洲金融危機。

1998年初,印尼金融風暴再起,面對有史以來最嚴重的經濟衰退,國際貨幣基金組織為印尼開出的藥方未能取得預期效果。2月11日,印尼政府宣佈將實行印尼盾與美元保持固定匯率的聯繫匯率制,以穩定印尼盾。此舉等同拿外國金融市場當救生艇,也讓本國經濟復甦遙遙無期,遭到國際貨幣基金組織及可能面臨自身貨幣無故波動的美國、西歐一致反對。國際貨幣基金組織揚言將撤回對印尼的援助。印尼陷入政治經濟大危機。2月16日,印尼盾同美元比價10,000∶1。受其影響,東南亞匯市再起波瀾,新元、馬幣令吉、泰銖、菲律賓比索等紛紛下跌。直到4月8日印尼同國際貨幣基金組織就一份新的經濟改革方案達成協議,東南亞匯市才暫告平靜。1997年爆發的東南亞金融危機也讓日本經濟陷入衰退。日元匯率從1997年6月底的115日元兌1美元跌至1998年4月初的133日元兌1美元;5、6月間,日元匯率一路下跌,一度接近150日元兌1美元的關口。隨著日元的大幅貶值,國際金融形勢更加不明朗,亞洲金融危機繼續惡化。

1998年8月初,趁美國股市動盪、日元匯率持續下跌之際,國際炒家對香港發動新一輪進攻。恒生指數一路跌至6,600多點。香港特區政府予以回擊,香港金融管理局動用外匯基金進入股市和期貨市場,吸納國際炒家拋售的港元,將匯市穩定在7.75港元兌換1美元的水準上。經過近一個月的苦鬥,使國際炒家損失慘重,無法再次實現把香港作為「超級提款機」的企圖。國際炒家在香港失利的同時,在俄羅斯更遭慘敗。俄羅斯中央銀行8月17日宣佈年內將盧布兌換美元匯率的浮動幅度擴大到6.0~9.5∶1,並推遲償還外債及暫停國債券交易。9月2日,盧布貶值70%。這都使俄羅斯股市、匯市急劇下跌,引發金融危機乃至經濟、政治危機。俄羅斯政策的突變,使得在俄羅斯股市投下巨額資金的國際炒家大傷元氣,並帶動美歐國家股匯市的全面劇烈波動。如果說在此之前亞洲金融危機還是區域性的,那麼,俄羅斯金融危機的爆發,則說明亞洲金融危機已經超出區域性範圍,具有全球性的意義。到1998年底,俄羅斯經濟仍沒有擺脫困境。1999年,金融危機結束。

泰國、南韓和印尼是受金融風暴影響最嚴重的國家,資產泡沫消失後由於國家接近破產狀態,沒有能力還清債務,極需要國際支援。老撾、馬來西亞和菲律賓也受到波及。而中國大陸、新加坡、台灣雖有影響,但程度相對較輕。日本則處在泡沫經濟崩潰後自身的長期經濟困境中,投資能力大減,儘管有些投資韓國的銀行受到損失而破產,但總體而言,日本受到此金融風暴的影響並不大。

1990年代中期許多東南亞國家如泰國、馬來西亞和韓國等長期依賴中短期外資貸款維持國際收支平衡,匯率偏高並大多維持與美元或一籃子貨幣的固定或聯繫匯率,這給國際投機資金提供一個很好的捕獵機會。由索羅斯主導的量子基金乘勢進軍泰國,從大量賣空泰銖開始,迫使泰國放棄維持已久的與美元掛鉤的固定匯率而實行自由浮動,從而引發一場泰國金融市場前所未有的危機。[6]之後危機很快波及到所有東南亞實行貨幣自由兌換的國家和地區,香港的港元便成為亞洲最貴的貨幣。

金融危機使馬來西亞經濟嚴重受挫,當時的首相馬哈迪·莫哈末在痛斥外匯投機客的同時,也拒絕當時的副首相安華和國際貨幣基金組織的「藥方」,而對貨幣和馬來西亞令吉進行管制。當時的經濟專家認為,外資將因此卻步,馬來西亞將進入經濟衰退期。然而馬哈迪獨樹一幟的政策很快見效,使馬來西亞走出金融危機的陰影,經濟復甦步伐是當時受金融危機打擊國家中最快的。1999年馬來西亞經濟增長率就接近危機前的水平,經濟重新步入穩步成長的軌道。[7]

1999年2月14日,時任馬來西亞交通部長兼馬華公會總會長林良實在華人新年獻詞中說:「我們深感慶幸,這回的經濟危機不但沒有削弱各族人民之間的團結,反之還進一步加強了人民的團結和愛國意識,使我國(馬來西亞)能安寧及平穩的度過最惡劣時期。」[8]

1997年亞洲金融危機爆發,受其波及廣東損失為中國大陸最高,廣東省多家地方金融機構包括廣東國際信託投資公司、華僑信託投資公司、汕頭商業銀行等[9],先後出現嚴重的財務問題,使香港多家銀行對有關貸款作出龐大的呆壞賬撥備,影響盈利表現。時廣東的銀行不良貸款比率達50%[10],大多數香港及外資銀行均暫停對中資企業的新貸款[11]。時任中國人民銀行行長助理兼廣東分行行長肖鋼被派至廣東,而時任中國建設銀行行長、黨組書記王岐山亦被任常務副省長分管金融工作,協助省委書記李長春處理資不抵債的廣信、粵海等國有企業[10][12]。粵海重組經高盛主持,實現債務重組,新粵海總資產483億港元,總負債339億港元,資產負債比例為67%,財務狀況得到明顯改善[13]。廣東省又以地方政府未來的財政收入做擔保,向人民銀行借款380億元,以支付受倒閉金融機構影響的一般民眾存款,利息只按人民銀行規定的利率計算。後人民銀行又向廣州分行增撥70億元再貸款額度,專項用於解決人民銀行自辦地方金融機構的遺留問題。到2000年10月,廣東省政府重組和關閉省內合共147家城信社1,063個分支機構,16家國投及14家辦事處,國投下屬48家證券營業部,以及843家農金會[12][14]。

1997年10月,當利用資金橫掃東南亞後,國際炒家將目光投向主權移交至中華人民共和國不足3個月的香港。雖然當時香港的情況比泰國好,但是房地產和股市泡沫也不少,最後瓊斯及索羅斯選定香港作為第二波衝擊的主戰場,他們認為維持住聯繫匯率制度的成本高昂,認定香港政府挺不過去,所以便開始積極研究,及後很快就對香港發動攻勢[15]。同月,香港金融管理局在銀行同業拆借市場調高隔夜拆息,使其一度高達300%,其目的是阻止炒家拆借港元,後來被謔稱為「任一招」[16][15]。11月,對沖基金開始港元長達十幾個月的進攻。宏觀對沖基金在匯市、股市及期市聯動造市,全方位發動對效果金融市場的全方位襲擊:首先大量沽空港元現匯換美元,同時賣空港元期貨,然後在股市拋空港股現貨,此前後在恒生指數期貨市場大量沽售期指合約。最後,在香港政府的頑強抵抗下,對沖基金三次進攻均未夠能摧毀港元[15]。

1998年8月5日,在美國股市大跌、日元匯率重挫的配合下,對沖基金開始對港元發動第四次衝擊。量子基金和老虎基金發動攻勢,開始炒賣港元,先向銀行借來大量港元向香港政府拋售,換來美元借出以賺取利息,同時大量賣空港股期貨。但不久後,香港政府意識到「任一招」中過高的拆借利率會帶來股市的崩潰。1998年8月,時任財政司司長曾蔭權率同財政官員採用靈活手法,動用外儲的美元承接港元沽盤,企圖挽回對港元的信心,同時購入香港藍籌股作為長線投資以避免股市的全線衰退。香港政府更於8月15日宣布動用外匯儲備於股市及期指市場入市,打擊炒家操控市場的行為[17][18][19]。最終以近1,200億港元(約150億美元)大量購入港股,炒家撤退。在此一役,香港政府動用大量外匯儲備投入股市,一度佔有港股7%的市值,更成為部分公司的大股東,一旦股市下挫聯繫匯率將有可能崩潰。其後成立外匯基金投資公司管理[20],及於1999年11月,香港政府將購買的港股以盈富基金上市,分批售回市場[21]。

以上行動成功穩定港元滙率以及恆生指數,但此舉亦換來美國聯邦儲備局時任主席格蘭斯潘的強烈反對。然而1998年9月俄羅斯金融危機嚴重衝擊美國的投資基金,使美國財金界對上述香港舉動改觀。2000年時,前美國總統克林頓呼籲格蘭斯潘來訪香港出席國際論壇時,順道向香港政府考察外儲投資的成功例子。

香港經過四次衝擊,6年以後人均生產總值才恢復到1997年的水平:

| 年份 | 真實GDP (百萬,2011 USD) | 真實人均GDP (2011 USD) | 名義GDP (百萬,2011 USD) |

|---|---|---|---|

| 1997 | 193,327.14 | 30,154.25 | 177,352.79 |

| 1998 | 181,954.39 | 27,738.40 | 168,886.16 |

| 1999 | 186,515.39 | 27,883.33 | 165,768.10 |

| 2000 | 200,808.97 | 29,602.55 | 171,668.16 |

| 2001 | 201,935.11 | 29,537.63 | 169,403.24 |

| 2002 | 205,280.48 | 29,947.17 | 166,349.23 |

| 2003 | 211,554.53 | 30,882.25 | 161,384.52 |

| 2004 | 229,959.97 | 33,611.50 | 169,099.77 |

| 2005 | 246,949.75 | 36,090.76 | 181,570.08 |

| 2006 | 264,316.69 | 38,553.63 | 193,536.27 |

此危機迫使除了港幣之外的所有東南亞主要貨幣在短期內急劇貶值,東南亞各國貨幣體系和股市的崩潰,投資者損失慘重紛紛預計停損,以及由此引發的大批外資撤逃和國內通貨膨脹的巨大壓力。亞洲各國大量企業破產、銀行倒閉、股市崩潰、房地產下跌、匯率貶值、失業率上升,人民生活受到嚴重影響。經濟遭受嚴重打擊,造成經濟衰退、社會動盪和政局不穩,一些國家也因此陷入長期混亂。

東南亞國家和地區的外匯市場和股票市場劇烈動盪,以1998年3月底與1997年7月初的匯率比較。各國股市都縮水三分之一以上。各國貨幣對美元的匯率跌幅在10%~70%以上,受打擊最大的是泰銖、韓圓、印尼盾和馬來西亞令吉,分別貶值39%、36%、72%和40%。

危機導致大批企業、金融機構破產和倒閉。例如,泰國和印尼分別關閉了56家和17家金融機構,韓國排名居前的20家企業集團中已有4家破產,日本則有包括山一證券在內的多家全國性金融機構出現大量虧損和破產倒閉,信用等級普遍下降。泰國發生危機一年後,破產停業公司、企業超過萬家,失業人數達270萬,印尼失業人數達2000萬。

資本大量外逃,據估計,印尼、馬來西亞、韓國、泰國和菲律賓私人資本淨流入由1996年的938億美元轉為1998年的淨流出246億美元,僅私人資本一項的資金逆轉就超過1000億美元。

受危機影響,1998年日元劇烈動盪,6月和8月日元兌美元兩度跌至146.64日元,為近年來的最低點,造成西方外匯市場的動盪。東南亞金融危機演變成經濟衰退並向世界各地區蔓延。在金融危機衝擊下,泰國、印尼、馬來西亞、菲律賓四國經濟增長速度從危機前幾年的8%左右下降到1997年的3.9%,1998年上述四國和香港、韓國甚至日本經濟都呈負增長。東亞金融危機和經濟衰退引發了俄羅斯的金融危機並波及其他國家。巴西資金大量外逃,哥倫比亞貨幣大幅貶值,進而導致全球金融市場劇烈震盪,西歐美國股市大幅波動,經濟增長速度放慢。馬來西亞在亞洲金融危機後不久因首相馬哈迪·莫哈末的政策見效成為經濟復甦最快的國家。

亞洲金融危機使亞洲國家多個政權倒下,泰國總理差瓦立·永猜裕、俄羅斯總理謝爾蓋·基里延科和印尼總統蘇哈托下台;在韓國,執政多年的保守派大國家黨在總統選舉中落敗,在野新千年民主黨首次取得政權;在泰國,聯合政府下台,由民主黨重新執政;在印尼,執政32年的獨裁總統蘇哈托下台並面臨一系列貪污指控;日本首相橋本龍太郎辭職;俄羅斯更是一年之內連換六屆總理,俄羅斯經濟的糟糕表現也成為總統葉利欽在1999年底辭職的原因之一。另一方面,為了維護災後秩序政府管控能力大幅提高,此後這些國家都面臨不同程度的民主倒退,以及1998年發生的黑色五月暴動等種族衝突。

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.