Loading AI tools

Da Wikipédia, a enciclopédia livre

O imposto sobre valor acrescentado ou imposto sobre valor agregado (IVA), também conhecido em alguns países como imposto sobre bens e serviços (IBS), é um tipo de imposto cobrado de forma incremental, com base no valor econômico adicionado ou valor agregado. É cobrado sobre o preço de um produto ou serviço em cada etapa da produção, distribuição ou venda ao consumidor final. Se o consumidor final for uma empresa que recolhe e paga ao governo o IVA sobre os seus produtos ou serviços, pode reclamar a devolução do imposto pago em gastos (insumos) e serviços adquiridos para prestar a sua atividade. É semelhante e frequentemente comparado a um imposto sobre vendas. O IVA é um imposto indireto porque a pessoa que, em última análise, suporta o ónus do imposto não é necessariamente a mesma pessoa que paga o imposto às autoridades fiscais. É um imposto que incide sobre a despesa ou consumo e tributa o valor acrescentado das transações efetuadas pelo contribuinte. Trata-se de um imposto plurifásico, porque é liquidado em todas as fases do circuito económico, desde o produtor ao retalhista. Sendo plurifásico, não é cumulativo, porque o seu pagamento vai sendo fraccionado pelos vários intervenientes na cadeia produtiva.[1][2][3][4][5][6][7][8]

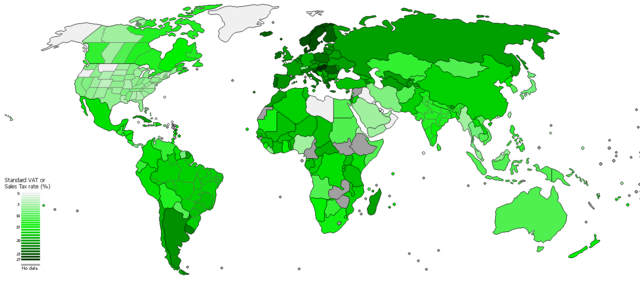

Nem todas as jurisdições fiscais exigem a cobrança de IVA, e as exportações estão muitas vezes isentas. O IVA é geralmente implementado como um imposto com base no destino, onde a taxa de imposto é baseada na localização do consumidor e aplicada ao preço de venda. Os termos IVA, IBS e imposto de consumo (consumption tax), de forma genérica, por vezes são utilizados de forma indistinta. Em média, o IVA permite aumentar em cerca de um quinto o total das receitas fiscais obtidas pelos países do mundo que optam por o implementar, incluido os membros da Organização para a Cooperação e Desenvolvimento Económico (OCDE). Em junho de 2023, 175 dos 193 países membros plenos da ONU tinham implementado algum tipo de IVA, incluindo todos os membros da OCDE, com exceção dos EUA onde muitos estados usam um sistema de imposto sobre vendas.[9][10]

Existem dois métodos principais de cálculo do IVA: o método da fatura de crédito ou baseado na fatura, e o método da subtração ou baseado em contas. No método de fatura de crédito, as transações das vendas são tributadas, o cliente é informado sobre o IVA sobre a transação e as empresas podem receber um crédito pelo IVA pago em gastos (insumos) e serviços adquiridos para prestar a sua atividade. O método de fatura de crédito é de longe o mais comum e é usado por todos os IVAs nacionais, exceto no Japão. No método de subtração, uma empresa no final de um período de apuramento fiscal calcula o valor de todas as vendas tributáveis, subtrai a soma de todas as compras tributáveis e aplica a taxa de IVA à diferença. O método de subtração do IVA é atualmente usado apenas pelo Japão, embora, muitas vezes usando o nome de "imposto fixo", tenha feito parte de muitas propostas recentes de reforma tributária por políticos dos EUA. Em ambos os métodos, há exceções no método de cálculo para determinados bens e transações que são criadas para facilitar a cobrança ou para combater a fraude e evasão fiscais.[11][12][13][14]

A Alemanha e a França foram os primeiros países a implementar o IVA, na forma de um imposto geral sobre o consumo durante a Primeira Guerra Mundial. A variação moderna do IVA foi implementada pela primeira vez pela França em 1954 no território de outro-mar da Costa do Marfim. Reconhecendo o sucesso da experiência, os franceses introduziram-no em 1958. Maurice Lauré, Diretor-Adjunto da Autoridade Tributária de França (Direction Générale des Impôts) tomou a decisão de implementar o IVA a 10 de abril de 1954, apesar de o industrial alemão Wilhelm von Siemens já haver proposto o conceito em 1918. Inicialmente dirigido para as grandes empresas, foi alargado ao longo do tempo para incluir todos os setores de negócio. Em França, é a fonte mais importante de financiamento do Estado, respondendo por quase 50% das receitas totais do Estado.[15][16]

Um estudo de 2017 constatou que a adoção do IVA está fortemente ligada a países com instituições corporativistas.[15][16]

O montante do IVA é decidido pelo Estado como uma percentagem do preço dos bens ou serviços prestados. Como o próprio nome sugere, o imposto sobre valor acrescentado (IVA) é projetado para tributar apenas o valor acrescentado por uma empresa para além dos serviços e bens que ela pode comprar no mercado.[11][12][3][4][6][8]

Para entender o que isto significa, considere um processo de produção (por exemplo, o café bebível que começa com os grãos de café) em que os produtos se tornam sucessivamente mais valiosos em cada estágio do processo produtivo. Cada empresa registada no IVA na cadeia económica cobrará o IVA como uma percentagem do preço de venda e recuperará o IVA pago na compra dos produtos e serviços relevantes adquiridos para ser usados na sua fase de processamento; o resultado disto é que o IVA líquido é pago sobre o valor acrescentado. Quando um consumidor final faz uma compra sujeita a IVA – que neste caso não é reembolsável (porque o consumidor final não é um elemento intermediário da cadeia) – está a pagar IVA por todo o processo de produção (por exemplo, a compra dos grãos de café, o seu transporte, processamento, cultivo, etc.), uma vez que o IVA está sempre incluído nos preços.[11][12][3][5][6][8]

O IVA cobrado pelo Estado a cada empresa é a diferença entre o IVA das vendas e o IVA das aquisições de bens e serviços de que depende a produção do produto, ou seja, o valor líquido acrescentado pela empresa.[11][12][2][4][6][8]

A maneira padronizada de implementar um imposto sobre valor acrescentado (IVA) envolve assumir que uma empresa deve alguma percentagem do preço do produto a subtrair a todos os impostos pagos anteriormente sobre o bem.[12][13][14]

A principal razão pela qual o IVA foi adotado com sucesso em 116 países até 2020 é porque ele fornece um incentivo para as empresas registarem e manterem as faturas, e faz isso na forma de bens com taxa zero e isenção de IVA em bens não revendidos. Por meio do registo, uma empresa pode receber efetivamente uma isenção de IVA sobre os bens e serviços adquiridos para uso próprio no seu negócio.[21][22]

Em geral, os países que possuem um sistema de IVA exigem que a maioria das empresas estejam registadas para fins de IVA. As empresas registadas no IVA podem ser pessoas físicas ou jurídicas, mas os países podem ter limites ou regulamentos diferentes especificando a partir de que níveis de faturação o registo se torna obrigatório. As empresas com registo de IVA são obrigadas a adicionar o IVA aos bens e serviços que fornecem a terceiros (com algumas exceções, que variam consoante o país) e a contabilizar o IVA à Autoridade Tributária, após a dedução do IVA que pagaram sobre os bens e serviços que eles adquiriram de outras empresas também registadas no IVA.[2][3][4][5][6][7][8]

Tal como um imposto sobre rendimentos (imposto de renda), o IVA é baseado no aumento do valor de um produto ou serviço em cada etapa de produção ou distribuição. No entanto, existem algumas diferenças importantes:[23][24]

O imposto sobre valor acrescentado (IVA) evita o efeito cascata do imposto sobre vendas, tributando apenas o valor acrescentado em cada etapa da produção. Por esta razão, em todo o mundo, o IVA tem vindo a ganhar preferência em relação aos impostos sobre vendas tradicionais. Em princípio, o IVA aplica-se a todas as provisões de bens e serviços. O IVA é liquidado e cobrado sobre o valor dos bens ou serviços prestados sempre que haja uma transação (venda/compra). O vendedor cobra o IVA ao comprador e o vendedor paga esse IVA ao governo. Se, no entanto, os compradores não forem os utilizadores finais, mas os bens ou serviços adquiridos forem custos para os seus negócios, o imposto que pagaram por tais compras pode ser deduzido do imposto que cobram dos seus clientes. O governo recebe apenas a diferença; ou seja, é pago imposto sobre a margem bruta de cada transação, por cada participante da cadeia de comercialização.[25][2][3][4][6][7][8]

Um imposto sobre vendas incentiva a integração vertical e, portanto, desestimula a especialização e o comércio, pois tributa o valor total do produto em cada etapa da produção, e não apenas o valor agregado ao produto.[25][2][3][5][8]

Em muitos países em desenvolvimento, como a Índia, os impostos sobre vendas/IVA são as principais fontes de receita, pois o alto desemprego e o baixo rendimento (renda) per capita tornam os impostos sobre outras fontes de rendimento (renda) inadequados. No entanto, há forte oposição a isto por parte de muitos governos subnacionais (provinciais ou estaduais), pois conduz a uma redução geral na receita que eles arrecadam, bem como a alguma autonomia financeira subnacional.[25][3][4][5][6][7][8]

Em teoria, o imposto sobre vendas normalmente é cobrado aos utilizadores finais (consumidores). O mecanismo do IVA significa que o imposto do utilizador final é o mesmo que seria com um imposto sobre vendas. A principal desvantagem do IVA é a contabilidade extra exigida por quem está no meio da cadeia de abastecimento; isto é compensado pela simplicidade de não exigir um conjunto de regras para determinar quem é e quem não é considerado um utilizador final. Quando o sistema de IVA tem poucas ou nenhumas isenções, como o imposto sobre bens e serviços (IBS) da Nova Zelândia, o pagamento do IVA é ainda mais simples.[25][2][3][5][6][7][8]

Uma ideia económica geral é que, se os impostos sobre as vendas forem altos o suficiente, as pessoas começarão a se envolver em atividades generalizadas de evasão fiscal. Por outro lado, as taxas totais de IVA podem subir acima de 10% sem evasão generalizada devido ao seu mecanismo de cobrança. No entanto, devido ao seu mecanismo particular de cobrança, o IVA é alvo de fraudes específicas, como a fraude carrossel (carousel fraud), que pode ser muito cara em termos de perda de receitas fiscais para os Estados.[25][2][3]

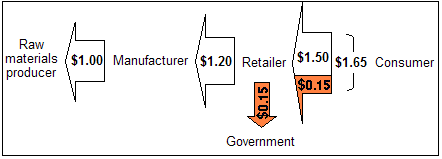

Considere o fabrico e a venda de um qualquer item, que neste caso é um widget. Em seguida, é utilizado termo "margem bruta" em vez de "lucro". O lucro é o restante do que sobra após o pagamento de outros custos, como o arrendamento e os custos com o pessoal.[11][12][2][4][6][8]

Um fabricante de widgets, por exemplo, gasta $1,00 em matérias-primas e utiliza-as para fazer um widget.[11][12][2][4][6][8]

Com 10% de imposto sobre vendas (valor do imposto a negrito):[11][12][2][4][6][8]

Portanto, o consumidor pagou 10% ($0,15) a mais, em comparação com o regime sem tributação, e o Governo arrecadou esse valor em impostos. Os comerciantes (varejistas) não pagaram nenhum imposto diretamente (foi o consumidor que pagou o imposto), mas o comerciante (varejista) tem que preencher e comunicar a declaração tributária periódica para repassar corretamente à Autoridade Tributária o imposto sobre as vendas que arrecadou. Os fornecedores e os fabricantes têm o ónus administrativo de fornecer as certidões que garantam que beneficiam corretamente de isenções de imposto sobre vendas (por não ser o consumidor final), os quais o comerciante (varejista) deve verificar e guardar. O fabricante também é responsável por garantir que os seus clientes (comerciantes ou varejistas) são apenas intermediários e não consumidores finais (caso contrário, o próprio fabricante precisaria de cobrar o imposto). Para além disso, o comerciante (varejista) deve acompanhar o que é tributável e o que não é, juntamente com as várias taxas de impostos em cada um dos municípios, províncias e estados das mais de 35.000 jurisdições fiscais globais.[4][5][6][7][8]

Uma grande exceção a este procedimento são as vendas em linha (online). Normalmente, se a empresa de comércio (varejo) em linha (online) não tiver vínculo (nexus; conceito também conhecido como presença física substancial) no estado em que a mercadoria será entregue, não é imposta qualquer obrigação ao comerciante (varejista) de cobrar impostos sobre as vendas a compradores "fora do estado". Geralmente, a lei estadual exige que o comprador relate tais compras à Autoridade Tributária estadual e pague o imposto de uso (use tax), que compensa o imposto sobre vendas que não é pago pelo comerciante (varejista).[4][5][6][7][8]

Com IVA à taxa de 10% (impostos a negrito):[11][12][2][4][6][8]

Neste exemplo do IVA, o consumidor pagou, e o Governo recebeu, o mesmo valor em dólares do imposto sobre vendas. Em cada etapa da cadeia de produção, o vendedor cobra um imposto em nome do Governo e o comprador paga o imposto pagando um preço mais alto. O comprador pode então ser reembolsado pelo pagamento do imposto, mas apenas vendendo com sucesso o produto de valor acrescentado a um comprador ou um consumidor na próxima fase da cadeia. Nos exemplos mostrados anteriormente, se o comerciante (varejista) deixar de vender parte do seu estoque (stock), ele sofre uma perda financeira maior no regime do IVA, em comparação com o sistema regulatório do imposto sobre vendas, por ter pago um preço de retalho (atacado) mais alto no produto que deseja vender. Cada empresa é responsável por preencher e comunicar a sua declaração tributária periódica de IVA necessária para repassar à Autoridade Tributária o IVA que arrecadou sobre a sua margem bruta. As empresas ficam isentas de qualquer obrigação de solicitar certidões dos compradores de que não são os utilizadores finais, e de fornecê-las aos seus fornecedores, mas incorrem num aumento de custos contabilísticos (contábeis) para a recolha (recolhimento) do imposto, que não são reembolsados pelo fisco. Por exemplo, as empresas retalhistas (atacadistas) agora passam a precisar de contratar mais contabilistas (contadores) certificados, solicitadores e advogados fiscais e tributários para lidar com a papelada do IVA, o que não seria necessário se estivessem cobrando impostos sobre vendas.[4][5][6][7][8]

Nos exemplos anteriores, assumimos que o mesmo número de widgets foi fabricado e vendido antes e depois da introdução do imposto. Isso não é verdade na vida real.[2][4][6][8]

O modelo económico da oferta e da procura (demanda) sugere que qualquer imposto aumenta o custo da transação para alguém, seja o vendedor ou o comprador. Ao aumentar o custo, ou a curva de procura (demanda) desloca-se para a direita, ou a curva de oferta desloca-se para cima. Os dois são funcionalmente equivalentes. Consequentemente, a quantidade de um bem comprado diminui e/ou o preço pelo qual ele é vendido aumenta.[2][4][6][8]

Esta mudança na oferta e na procura (demanda) não está incorporada no exemplo anterior, por simplicidade e porque estes efeitos são diferentes para cada tipo de bem. O exemplo anterior assume que o imposto é não-distorcionário.[2][4][6][8]

Um IVA, tal como a maioria dos impostos, distorce o que teria acontecido sem ele. Como o preço de um bem aumenta, a quantidade de bens negociados diminui. Correspondentemente, algumas pessoas ficam em pior situação do que o Governo que fica melhor com a receita do imposto. Ou seja, perde-se mais devido às mudanças na oferta e na procura (demanda) do que se ganha com o imposto. Isto é conhecido como perda de peso-morto. Se o rendimento (renda) perdido pela economia for maior que a receita do Governo, o imposto é classificado como ineficiente. O IVA e o não-IVA têm as mesmas implicações no modelo microeconómico.[2][4][6][8]

A totalidade da receita do Governo (a receita tributária) pode não ser um peso-morto, caso a receita tributária seja usada para gastos produtivos ou tiver externalidades positivas – em outras palavras, os Governos podem fazer mais do que simplesmente consumir a receita tributária. Embora ocorram distorções, a existência dos impostos sobre o consumo, como o IVA, é muitas vezes considerado mais importante porque distorce menos os incentivos para investir, poupar e trabalhar do que a maioria dos outros tipos de tributação – por outras palavras, um IVA desencoraja o consumo em vez da produção.[2][4][6][8]

No diagrama à direita:[2][4][6][8]

Sendo um imposto sobre o consumo, o IVA é normalmente utilizado como substituto do imposto sobre vendas. Em última análise, tributa as mesmas pessoas e empresas com as mesmas quantias de dinheiro, apesar de seu mecanismo interno ser diferente. Existe uma diferença significativa entre o IVA e o imposto sobre vendas das mercadorias importadas e exportadas:[12][13][14]

Isto significa que, sem medidas especiais, as mercadorias serão tributadas duas vezes se forem exportadas de um país que tem IVA para outro país que tem imposto sobre vendas. Por outro lado, as mercadorias importadas de um país isento de IVA para outro país com IVA resultarão em nenhum imposto sobre vendas e apenas uma fração do IVA normal. Existem também diferenças significativas na tributação de bens importados/exportados entre países com sistemas ou taxas de IVA diferentes. O imposto sobre vendas não tem estes problemas – é cobrado da mesma forma para produtos importados e nacionais e nunca é cobrado duas vezes.[12][2][4][6][8]

Para corrigir este problema, quase todos os países que usam IVA usam regras especiais para mercadorias importadas e exportadas:[12][13][14]

Por estas razões, o IVA às importações e os descontos no IVA às exportações constituem uma prática comum recomendada pela Organização Mundial do Comércio (OMC).[12][4][6]

→ Na Alemanha, um produto é vendido a um revendedor alemão por $2.500 + IVA ($3.000). O revendedor alemão solicitará o reembolso do IVA do estado (o tempo de reembolso é alterado com base nas leis e estados locais) e cobrará o IVA ao seu cliente.[12][13][14]

→ Nos EUA, um produto é vendido a outro revendedor americano por $2.500 (sem imposto sobre vendas) com uma certidão de isenção. O revendedor dos EUA cobrará o imposto sobre vendas ao cliente.[12][13][14]

Observação: O sistema de IVA adotado na Europa afeta o fluxo de caixa da empresa devido a custos de conformidade e devido ao risco de fraude para os Governos que resultam em impostos cobrados a mais.[12][2][4][6][8]

É diferente para vendas B2B entre países, onde será aplicada a autoliquidação (sem cobrança de IVA) ou isenção de imposto sobre vendas, no caso das vendas B2C o vendedor deverá pagar o IVA ou imposto sobre vendas ao estado do consumidor (criando uma situação controversa ao pedir a uma empresa estrangeira para pagar os impostos dos seus residentes/cidadãos tributáveis mesmo sem ter jurisdição sobre o vendedor).[12][2][4][6][8]

O Imposto sobre Valor Acrescentado da União Europeia (IVA da UE) cobre o consumo de bens e de serviços e é obrigatório para todos os estados-membros da União Europeia. O regime harmonizado do IVA da UE pergunta sempre primeiro quais foram os estados-membros onde ocorreram o fornecimento e o consumo, determinando assim qual é o estado-membro que cobrará o IVA e qual será a taxa do IVA a ser cobrada.[26][27][28][29][30][31]

A legislação nacional do IVA de cada estado-membro tem de cumprir as disposições do Código do IVA da UE, que exige uma taxa normal mínima de 15% e uma ou duas taxas reduzidas não inferiores a 5%. Alguns estados-membros da UE têm uma taxa de IVA de 0% para certos fornecimentos; estes estados-membros apenas puderam manter estas taxas especiais como parte do seu Tratado de Adesão à UE porque já antes praticavam estas taxas (por exemplo, jornais e certas revistas na Bélgica). Certos bens e serviços devem estar isentos de IVA (por exemplo, serviços postais, assistência de saúde, empréstimos, seguros, apostas dos jogos sociais) e certos outros bens e serviços devem estar isentos do IVA, mas sujeitos à capacidade de um estado-membro da UE de optar por cobrar o IVA a estes fornecimentos (como terrenos rurais e certos serviços financeiros). A taxa mais alta atualmente em vigor na UE é de 27% (Hungria), embora os estados-membros sejam livres para estabelecer taxas mais altas. Existe, de facto, apenas um país da UE (a Dinamarca) que não tem uma taxa reduzida do IVA.[32][33]

Existem algumas zonas dos estados-membros (tanto no exterior quanto no interior do continente europeu) que estão fora do Espaço do IVA da UE e alguns países de fora da UE que estão dentro do Espaço do IVA da UE. As zonas externas podem não ter IVA ou podem ter uma taxa inferior a 15%. Bens e serviços fornecidos das zonas externas para as zonas internas são considerados importados.[26][27][28][29][30][31]

O IVA cobrado por uma empresa e pago pelos seus clientes é conhecido como "IVA de saída" (ou seja, o IVA sobre os seus fornecimentos de saída). O IVA que é pago por uma empresa a outras empresas sobre os fornecimentos que recebe é conhecido como "IVA suportado" (ou seja, o IVA sobre os fornecimentos recebidos). Uma empresa pode recuperar o IVA suportado na medida em que o IVA suportado seja atribuível (ou seja, usado para produzir) às suas saídas tributáveis. O IVA suportado é recuperado mediante um cálculo de comparação com o IVA liquidado pelo qual a empresa é obrigada a prestar contas ao governo, ou, se houver um excesso, exigindo o normal reembolso do governo. As pessoas físicas geralmente podem comprar mercadorias em qualquer estado-membro e trazê-las para sua casa e pagar apenas o IVA ao vendedor. O IVA de entrada que é atribuível aos fornecimentos isentos de IVA não é recuperável, pese embora uma empresa possa aumentar os seus preços para que o cliente assuma efetivamente o custo do IVA "fixo" (a taxa efetiva será menor do que a taxa nominal e dependerá do equilíbrio entre a entrada tributada anteriormente e a mão-de-obra na fase da isenção).[26][27][28][29][30][31]

Para que exista incidência de IVA, é necessário que o sujeito que efetua determinada transmissão de bens ou prestação de serviços seja sujeito passivo de IVA, nos termos do art. 2.º do C. IVA.

São sujeitos passivos do imposto as pessoas singulares ou coletivas que, de modo independente e com carácter de habitualidade, realizem atividades de produção, comércio ou prestação de serviços; e ainda aquelas que, também de modo independente, pratiquem um ato isolado.

Considera-se que a atividade é exercida de modo independente quando o sujeito passivo não está subordinado, na sua realização, a uma qualquer entidade.

Por seu lado, é habitual a atividade prosseguida de forma permanente e contínua, ainda que diversificada. O ato isolado é aquele que, relacionado ou não com o exercício das referidas atividades, é praticado de modo não habitual.

O Estado e outras entidades públicas são sempre sujeitos passivos de IVA, excepto quando atuem no exercício de poderes de autoridade cuja não tributação não origine distorções de concorrência, como acontece, por exemplo, com as expropriações [1] (art. 2.º, n.os 2 e 4).

Apenas estão sujeitas a imposto as transmissões de bens e prestações de serviços efetuadas no território nacional, a título oneroso, por sujeito passivo de IVA, e ainda as importações de bens e as operações intracomunitárias.

Estão por isso sujeitas a IVA as seguintes atividades (art. 1.º):

a) Transmissões bens: considera-se transmissão de bens a transferência onerosa de bens corpóreos por forma correspondente ao exercício do direito de propriedade (art. 3.º, n.º 1), realizada em território nacional. São ainda considerados para este efeito os bens elencados no n.º 2 do art. 3.º (gás e eletricidade) e as operações do n.º 3. Excluem-se do conceito as operações previstas nos n.os 4 a 7 do mesmo artigo.

b) Prestações de serviços: as prestações de serviços definem-se por exclusão de partes: tudo o que não é transmissão de bens, aquisição intracomunitária ou importação de bens é prestação de serviços, desde que efetuada a título oneroso e em território nacional. Consideram-se ainda prestações de serviços as definidas no n.º 2 do art. 4.º (p.ex., prestações gratuitas efetuadas pela empresa a favor do pessoal).

c) Importações de bens (art. 5.º): consideram-se importações de bens a entrada em território nacional de bens originários ou procedentes de países terceiros e que não se encontrem em livre prática, ou que tenham sido colocados em livre prática no âmbito de acordos de união aduaneira, bem como os bens procedentes de territórios terceiros e que se encontrem em livre prática. Quando os bens fiquem em depósito provisório, em zona franca ou noutro regime especial (art. 15º, nº 1, al. b), tr. i) a iv)) a importação considera-se feita apenas quando forem introduzidos no consumo (art. 5.º, n.º 2).

d) Operações intracomunitárias: constituem as operações efetuadas no território nacional, tal como definidas e reguladas no Regime do IVA nas Transações Intracomunitárias (Decreto-Lei nº 290/92, de 28 de Dezembro, que transpôs a Diretiva nº 91/680/CEE, de 16 de Dezembro).

Para efeitos de localização das transmissões de bens em Portugal, releva o local em que os bens são postos à disposição do adquirente (art. 6.º, n.º 1), salvo o disposto nos n.os 2 a 5 do artigo 6.º.

Quanto às prestações de serviços, o art. 6.º, n.º 6 distingue entre operações B2B (operações realizadas entre dois sujeitos passivos, business to business) e B2C (operações business to consumer); considerando-se para efeitos de tributação das primeiras o domicílio do adquirente e, relativamente às segundas, o domicílio do prestador. Salvaguardam-se as excepções previstas nos n.os 7, 8, 9, 10, 11 e 12 (p. ex., a avaliação de um imóvel situado no Algarve é sempre tributada em Portugal – independentemente do local do domicílio do adquirente ou do prestador, consoante se trate de uma prestação de serviços B2B ou B2C, respectivamente).

As isenções em IVA classificam-se em:

Estas isenções estão subdivididas em 4 grupos:

O IVA só é dedutível quando mencionado em documento devidamente emitido nos termos legais, que seja pago pela aquisição, importação ou utilização de bens ou serviços que visem a realização pelo sujeito passivo de operações tributáveis ou das operações não tributáveis previstas no CIVA; só os sujeitos passivos de IVA que pratiquem operações tributáveis ou isentas com direito a dedução podem deduzir o imposto suportado.

A Autoridade tributária aglomerou os motivos de isenção de IVA por códigos.[34]

O IVA contido nas despesas previstas no CIVA, o IVA suportado nas aquisições de bens e serviços efetuadas por sujeitos enquadrados no Regime Especial de Isenção e o IVA suportado nas aquisições de bens e serviços efetuadas por sujeitos passivos mistos.

Salvo algumas excepções, o valor tributável (sobre o qual incide a taxa) é o valor da contra prestação obtida ou a obter do adquirente, do destinatário ou de um terceiro (art. 16.º, n.º 6).

Existe a obrigação de pagar imposto a partir do momento em que os bens são disponibilizados ou é realizada a prestação de serviços.

Em Portugal continental a taxa normal[35] de IVA é de 23% desde Janeiro de 2011.[36][37] No entanto existem taxas de imposto reduzidas de 6% e 13% (desde 01/07/2011) - aplicáveis a determinadas importações, transmissões de bens e prestações de serviço, sendo a taxa de 6% aplicada aos chamados bens de primeira necessidade como os produtos alimentares básicos (arroz, massas e água, por exemplo).[36]

Para apuramento do imposto devido, os sujeitos passivos deduzem ao imposto incidente sobre as operações tributáveis que efetuaram o imposto suportado pela aquisição de bens e serviços a outros sujeitos passivos, mencionado em facturas passadas na forma legal (art. 19.º).

Excluem-se, todavia, do direito à dedução as despesas não relacionadas com a atividade realizada pelo sujeito passivo (por exemplo, a compra de um automóvel não comercial), que confundam a espera privada com esfera empresarial.

Considera-se sujeito passivo de Imposto sobre o Valor Acrescentado, de acordo com o regime geral contido no artigo 1º do Código do IVA, a pessoa a quem é exigida a prestação tributária, isto é, a que realiza transmissões de bens e prestações de serviços efetuadas no território nacional, a título oneroso. Para efeitos do presente trabalho, a definição de “território nacional” tem por base o disposto no artigo 5º da CRP, abrangendo as Regiões Autônomas.

As transmissões de bens, prestação de serviços, importações de bens e operações intracomunitárias efetuadas na Região Autónoma dos Açores estão sujeitas a IVA, constituindo receita da região (artigo 1º, nº1 do CIVA e 5º da Constituição). Tal como no continente, neste arquipélago existem três tipos de taxas aplicáveis: uma taxa reduzida de 4%, uma taxa intermédia de 9% e uma taxa normal de 18% (artigo 18º, nº1 e 3º, alínea a) do CIVA).

Relativamente ao regime de isenção de impostos, aplica-se à Região Autónoma dos Açores o regime disposto para o continente, havendo apenas um regime especial relativamente ao transporte de pessoas e mercadorias entre as Ilhas, entre estas e o continente ou qualquer Estado membro, nos termos do artigo 14º, nº1 alínea r) e t) e nº4 do CIVA.

De acordo com o artigo 227º da CRP as Regiões Autónomas têm poder tributário próprio, e podem adaptar o sistema fiscal às especificidades regionais. Contudo, com o Programa de Ajustamento Econômico e Financeiro a que a esta região foi submetida, houve alterações em matéria de taxas de IVA, sendo que no seu ponto 30) relativo à receita fiscal é feita a referência que a partir de 1 de Abril de 2012, haveria uma redução do diferencial face às taxas de IVA aplicáveis em Portugal continental em cerca de 1%. Assim, atualmente, a taxa reduzida é de 5%, a taxa intermédia é de 12% e a taxa normal é de 22%.

Tal como na Região Autónoma dos Açores, a Região é abrangida pelo regime geral em matéria de isenções, aplicando-se o mesmo regime especial acima referido.

O regime dos pequenos retalhistas consiste num regime de IVA em que são incluídos os comerciantes em nome individual, que não tenham contabilidade organizada para efeitos de IRS (artigo 60º do CIVA).

Por forma a beneficiar deste regime, para além do requisito acima enunciado, têm de estar preenchidos mais dois requisitos: os retalhistas têm de ser pessoas singulares cujo volume de compras de bens com vista a venda sem transformação atinja pelo menos 90% do volume total das suas compras e, em segundo lugar, o volume de compras de bens no ano civil anterior não seja superior a 50.000 €.

Não beneficiam deste regime os sujeitos passivos que pratiquem operações de importação, exportação ou atividades com elas conexas, operações intracomunitárias, aqueles que efetuem prestações de serviços não isentas de valor anual superior a 250,00€ e aqueles que realizem atividades descritas no anexo E do CIVA. Finalmente também não beneficiam deste regime os sujeitos passivos que estando enquadrados no regime normal à data de cessação de atividade, reiniciem essa ou outra atividade nos doze meses seguintes ao da cessação.

Os sujeitos passivos abrangidos pelo regime dos pequenos retalhistas, para apurarem o montante de imposto devido ao Estado, deverão aplicar um coeficiente de 25 % ao valor do imposto suportado nas aquisições de bens destinados a venda sem transformação – este é o princípio geral, tal como está disposto no artigo 60 nº1 do CIVA, 2ª parte.

A isenção de IVA constitui um beneficio fiscal aos sujeitos passivos, que tal como são referidos no artigo 53º não possuam e não tenham que possuir contabilidade organizada para efeitos de IRS ou IRC.

Por forma a beneficiar dela, têm de estar preenchidos determinados requisitos como a necessidade de possuir um registo simplificado das suas operações, que não pratiquem operações de importação, exportação ou atividades conexas, ou seja, que apenas pratiquem operações no território nacional. É também necessário que não sejam exercidas atividades, transmissão de bens ou prestações de serviços, referentes ao sector do anexo E do Código do IVA.

O volume de negócios do ano anterior (ou previsto na declaração de início de atividade) não poderá exceder os 10000 euros. Este limite estender-se-á aos 12500 euros para sujeitos passivos que sendo tributados, entrariam no regime dos pequenos retalhistas a que se refere o art. 60.º do Código do IVA.

Através da Portaria nº. 987/2009 de 7 de Setembro foi aprovado o novo modelo de declaração recapitulativa, a ser submetida por via electrónica.

-até ao dia 20 do mês seguinte ao mês a que respeitam as operações(sujeitos passivos periodicidade mensal).

-até ao dia 20 do mês seguinte a que respeitam as operações (sujeitos passivos com periodicidade trimestral, cujo montante total das transmissões intra comunitárias exceda os 100.000 €, no trimestre em curso ou nos quatro trimestres anteriores);

-até ao dia 20 do mês seguinte ao final do trimestre civil (sujeitos passivos com periodicidade trimestral, cujo montante total das transações intra comunitárias não exceda os 100.000 €, no trimestre em curso ou nos quatro trimestres anteriores(ver Ofício nº. 30113 de 2009.10.20).

Esta declaração deverá ser preenchida, sempre que o sujeito passivo efetue transmissões intra comunitárias de bens e operações assimiladas nos termos do Regime do IVA nas Transações Intra comunitárias (RITI) e/ou prestações de serviços:

-a um sujeito passivo que tenha noutro Estado membro sede, estabelecimento estável ou, na sua falta, domicílio, para o qual as transmissões são efetuadas; e

-em caso de prestações de serviços, estas sejam tributados no Estado membro do adquirente, de acordo com as regras de localização das operações (artigo 6º. do Código do IVA).

No reporte das operações deverá ser indicado o tipo de operação em causa:

-tipo 1: transmissões intra comunitárias de bens (Artº. 14º. do RITI); -tipo 4: operações triangulares (artº 8º. e 15º. do RITI); -tipo 5: prestações de serviços (artº. 6º. do CIVA).

No passado, não tão distante, a tributação era realizada de forma separada entre consumo interno e aduana. Nos dias atuais, ela é realizada conjuntamente, portanto a adaptação dos países é necessária para a adaptação na forma atual de tributação.

As bases de cálculo, antes dos anos 1.500, eram sobre a propriedade pois a economia era baseada na agricultura e, assim, essa era a forma de exteriorização da riqueza. Esse tipo de tributação forçava ao proprietário tornar suas terras produtivas devido a necessidade do pagamento do tributo. Hoje, esse tipo de tributação não tem valor relevante na arrecadação.

Com o início das navegações, até o século XX, o foco da tributação tornou-se o comércio internacional, ou seja, voltado a aduana. Naquela época 90% dos tributos arrecadados advinham dessa tributação. Nos dias atuais, assim como a tributação sobre a propriedade, esse tributo não arrecada quase nada.

A partir do século XX tivemos uma grande evolução na tributação. Passou-se pela multiplicidade dos impostos não articulados, pelos impostos gerais (devido a economias diversificadas, crescimento da classe média e a bancarização), e pela ênfase nos incentivos tributários o que causou uma diminuição das bases. Em todo o mundo, hoje tem-se a busca da eficiência e da simplicidade, além da ampliação das bases de cálculo. No Brasil, tem-se o modelo de arrecadação sobre o consumo, o qual é criticado por muitos economistas por onerar proporcionalmente mais as famílias de baixa renda às com alta renda.

Nos estudos internacionais percebe-se que o IVA (Imposto sobre Valor Adicionado) atende aos requisitos atuais de eficiência e simplicidade, sendo uma tendência mundial. Um exemplo de atuação é em Portugal.

| Período | Taxa Normal | Taxa Reduzida | Taxa Intermédia |

|---|---|---|---|

| 1986,01,01 – 1988,01,31 | 16,0% | 8,0% | |

| 1988,02,01 – 1992,03,23 | 17,0% | 8,0% | |

| 1992,03,24 – 1994,12,31 | 16,0% | 5,0% | |

| 1995,01,01 –1996,06,30 | 17,0% | 5,0% | |

| 1996,07,01 – 2002,06,04 | 17,0% | 5,0% | 12,0% |

| 2002,06,05 – 2005,06,30 | 19,0% | 5,0% | 12,0% |

| 2005,07,01 – 2008,06,30 | 21,0% | 5,0% | 12,0% |

| 2008,07,01 – 2010,06,30 | 20,0% | 5,0% | 12,0% |

| 2010,07,01 – 2010,12,31 | 21,0% | 6,0% | 13,0% |

| 2011,01,01 - atualmente | 23,0% | 6,0% | 13,0% |

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.