Loading AI tools

moyen de paiement se présentant sous la forme d'une carte plastique De Wikipédia, l'encyclopédie libre

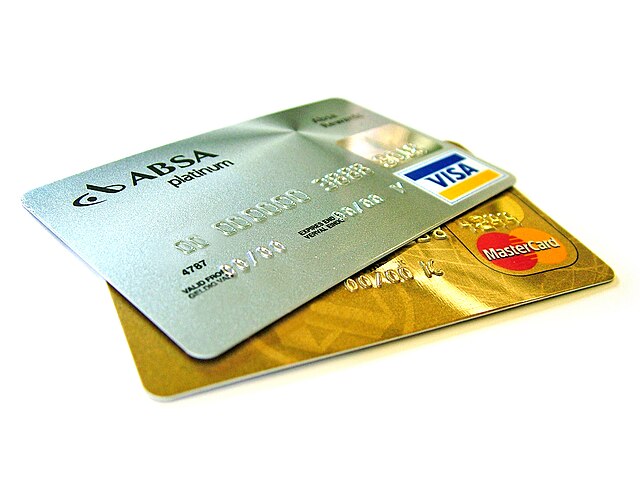

Une carte de paiement est un moyen de paiement se présentant sous la forme d'une carte plastique mesurant 85,60 × 53,98 mm, équipée d'une bande magnétique et/ou d'une puce électronique (il s'agit alors d'une carte à puce), qui permet le paiement, auprès de commerçants possédant un terminal de paiement électronique ou auprès de commerces en ligne.

Le plus souvent, il s'agit d'une carte de paiement et de retrait, car elle permet aussi les retraits d'espèces aux guichets automatiques bancaires.

La carte de paiement est associée à un ou plusieurs réseaux de paiements (co-badgeage) qui peuvent être déployés mondialement tel que Visa, Mastercard, American Express, Diners, JCB, ou dans un pays seulement tel que CB en France, Bancontact en Belgique, Interac au Canada, ou bien AfriGO au Nigéria[1]. En Europe, la réglementation impose depuis 2015 le choix final au titulaire de la carte[2].

Le règlement européen 2015/751[2] du 29 avril 2015 pose les principes d'une carte de débit, pour tous les ressortissants des pays qui composent l'Union européenne ou participent à la vie au sein de l'espace économique européen. Elle est définie par opposition à une carte de crédit.

Elle accepte deux modes de fonctionnement définie par le code monétaire et financier[3]:

"4° Fourniture d'une carte de débit (carte de paiement internationale à débit immédiat) : l'établissement fournit une carte de paiement liée au compte du client. Le montant de chaque opération effectuée à l'aide de cette carte est débité directement et intégralement sur le compte du client, au jour le jour ;

[...]

6° Fourniture d'une carte de débit (carte de paiement à autorisation systématique) : l'établissement fournit une carte de paiement liée au compte du client. Le montant de chaque opération effectuée à l'aide de cette carte est débité directement et intégralement sur le compte du client, après vérification automatique et systématique du solde (ou provision) disponible sur son compte ;"

Une carte de débit de la section 4 peut donc dépasser le solde du compte jusqu'au plafond de l'instrument défini par la banque[4]. Cette information réglementaire est indiqué par l'émetteur de la carte pour chacune des cartes qu'il commercialise.

L'usage des cartes de paiements est régulé par la Banque Centrale du Brésil (en portugais : Banco Central do Brasil)[5].

La Loi numéro 8 de 1999 de la République d'Indonésie[6] régit l'usage des cartes de paiement[7].

En Afrique du Sud, le National Credit Act de 2005 pose le cadre de l'utilisation de cartes de paiement[8].

Une carte virtuelle, ou E-carte, est un service qui permet d’obtenir les informations contenues sur une carte bancaire, nécessaires pour un achat sur Internet par exemple[9]. Les achats sont débités après contrôle de solde. Néanmoins, les transactions effectuées par carte virtuelle ne sont pas nécessairement débitées immédiatement.

Une carte de crédit est un moyen de paiement électronique permettant à son détenteur d'effectuer des achats en ligne ou en magasin sans utiliser d'argent liquide. Lors de l'utilisation d'une carte de crédit, l'utilisateur emprunte de l'argent à une banque ou à un émetteur de carte jusqu'à un montant prédéterminé appelé limite de crédit. Ce montant doit être remboursé à la banque, généralement à la fin du mois, avec ou sans intérêt, selon les conditions de la carte et le type de paiement effectué (minimum ou solde total). Les cartes de crédit offrent également divers avantages, tels que des programmes de récompenses, des assurances et la possibilité de construire un historique de crédit. Cependant, il est important de les utiliser avec responsabilité pour éviter les dettes excessives.

Contrairement à la carte de débit, dans laquelle l'argent est débité instantanément[alpha 1] du compte courant du titulaire quotidiennement, les dépenses payées avec une carte de crédit sont débitées ultérieurement du compte du titulaire de la carte, au choix de l'utilisateur au moment du paiement. Dans le cas contraire, les paiements sont immédiatement payés[10]. Le règlement européen 2015/751[11] du 29 avril 2015 pose les principes d'une carte de crédit : « Deux grandes catégories de cartes de crédit sont disponibles sur le marché. Avec les « cartes à débit différé », le compte du titulaire de la carte est débité du montant total des opérations à une date déterminée arrêtée au préalable, généralement une fois par mois, sans qu'il soit redevable d'intérêts. D'autres cartes de crédit permettent au titulaire de la carte d'utiliser une facilité de crédit afin de rembourser une partie des montants dus à une date postérieure à celle fixée, en s'acquittant dans le même temps d'intérêts ou d'autres frais ».

Plusieurs modes de remboursement sont généralement proposés :

Elles peuvent être de différents types :

Les porte-monnaie électroniques sont semblables à une carte téléphonique et sont réservés aux petites dépenses.

Différents systèmes sont en place selon le pays considéré :

Il existe d'autres types de cartes :

La dimension des cartes de paiement est définie par la norme ISO 7810 (format ID-1) : 85,60 × 53,98 mm[13] (en normes de mesures anglaises : 3,37 sur 2,12 pouces).

L'épaisseur de la carte est variable, suivant notamment que le texte du verso est embossé ou non mais la norme ISO 7813 définit une épaisseur de 0,760 mm (760 micromètres - 1⁄32 pouce) et des coins arrondis avec un rayon de 3,175 mm (1⁄8 pouce)[14].

Une carte bancaire est identifiée par les informations suivantes :

Elle possède des informations supplémentaires d'identification et de sécurité :

Selon la norme internationale ISO/IEC 7812, le numéro de carte bancaire est un nombre avec un maximum de 19 chiffres :

Pour les cartes les plus courantes, celles issues des grands réseaux que sont UNION PAY, VISA (plus de 3,6 milliards de cartes en 2022) et MASTERCARD (plus de 2,5 milliards émise en 2022), le numéro de carte comporte 16 chiffres disposés en 4 groupes de 4 chiffres.

Les cartes émises par American Express (environ 133 millions de cartes en 2022) ont droit à un numéro de 15 chiffres répartis en 3 groupes : le premier, de 4 chiffres, le second de 6 et le troisième de 5 .

Le numéro des cartes diffusées par Diner's Club International est de 14 chiffres, également réparti en 3 ensembles : le premier de 4 chiffres, le second de 6 et et le dernier de 4 mais le nombre de cartes de ce groupe de services financiers est assez restreint , au niveau international : environ 17 millions de cartes en 2022.

Les cartes sont fabriquées par des encarteurs, par exemple Oberthur Technologies, Morpho, Gemalto ou ASK.

En règle générale, la carte est fabriquée pour l'émetteur qui la remettra à son client. Lorsque la carte est associée à un code secret, ce dernier est communiqué au porteur de la carte soit par le fabricant, soit par la banque, mais toujours par courrier séparé afin de garantir une meilleure sécurité.

L'utilisateur doit former opposition auprès de son établissement bancaire en cas de perte, vol ou utilisation frauduleuse de sa carte bancaire.

Pour tous les achats faits au sein de l'Union Européenne, la directive européenne 2015/2236 du 25 novembre 2015 (DSP 2)[15] impose une authentification renforcée lors d'achats sur Internet avec une carte bancaire. Cette authentification passe par l'usage, en plus des informations présentes sur la carte bancaire, de deux données issus de deux catégories distincts sur les trois suivantes :

Tous les achats sur Internet (hors exception[16]) doivent satisfaire à cette réglementation sous peine de rejet. Précédemment, l'accepteur choisissait s'il voulait bénéficier de cette authentification ou pas, avec l'avantage de ne pas supporter le coût des opérations frauduleuses. Actuellement, l'émetteur supporte le risque de la validation de toutes les opérations frauduleuses par cette authentification, dont l'usage ou non lui appartient. L'accepteur devra se plier aux exigences de l'émetteur sous peine de refus d'autorisation et donc de paiement.

L'utilisation de cartes de paiement expose l'utilisateur à la traçabilité de ses achats, ce qui peut être utilisé à des fins commerciales ou judiciaires.

Le pistage est facilité par la mise en place de cartes équipées pour le paiement sans contact qui permettent l'interrogation par des terminaux proches (10 cm) qui peuvent être portatifs, sans que le possesseur de la carte en ait conscience. Les données des dossiers passagers (PNR) fournies lors des transports (notamment aériens) comportent le plus souvent des données sur les cartes de paiement[17].

En 2011, pour répondre à une demande d'une clientèle désireuse de ne pas faire figurer toutes leurs transactions sur leurs relevés bancaires habituels et dans le cadre de l'ouverture à la concurrence sur l'émission de carte de paiement, la Directive des services de paiement a autorisé l'utilisation de cartes bancaires prépayées émises par des sociétés non bancaires. La carte bancaire prépayée permet un relatif anonymat en fonction de l'émetteur choisi mais les plafonds de ces dernières sont limités en fonction de la réglementation locale. Ainsi le seuil d'anonymat est passé en 2020 à 150 € en France, au lieu de 250 € qui était le seuil depuis 2017[18]. Cela a été mis en place notamment pour restreindre le financement du terrorisme[19].

Pour 2005, on[Qui ?] estime que les commerçants de l'Union européenne ont payé plus de 25 milliards d'euros en commissions pour l'utilisation des cartes de paiement, pour un chiffre d'affaires total, sur les points de vente, de 1 350 milliards d'euros[20]. Les cartes de paiement contribueraient à hauteur de 25 % aux profits du secteur de la banque de détail. 64 milliards de transactions par cartes de crédit ont été traités en 2008, soit une progression de 35 % par rapport à 2007[21].

Le secteur économique des cartes de paiement est une industrie de réseau fondée sur des marchés double-face ; deux de ses grands protagonistes — Visa et Mastercard — sont des associations de banques, elles-mêmes le résultat de coentreprises, qui distribuent les cartes aux porteurs par l'intermédiaire des banques et proposent des services aux commerçants qui acceptent ces cartes.

Ces particularités laissent entendre que le secteur pourrait ne pas être suffisamment concurrentiel et appeler l'intervention des autorités de concurrence ou de régulation. Cependant, ces mêmes particularités rendent difficiles la détermination du bilan concurrentiel par référence aux standards habituels du droit de la concurrence. L'analyse économique nécessaire aux décisions de droit de la concurrence ou aux politiques de régulation buttent sur ces modèles économiques qui sont présentés[Par qui ?] comme novateurs[réf. nécessaire].

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.