Unter einer Inflation (lateinisch inflare, „aufblähen“, „anschwellen lassen“[1]; oder Preissteigerung, Teuerung) wird in der Volkswirtschaftslehre und Wirtschaft der Anstieg einzelner Preise oder des Preisniveaus in einem Staat innerhalb eines bestimmten Zeitraums verstanden, ohne dass dies auf Mengen- oder Qualitätsveränderungen der Güter und Dienstleistungen zurückzuführen ist. Sofern die Preise in einer Volkswirtschaft fallen, spricht man von Deflation, bleiben sie konstant von Preisniveaustabilität.

Allgemeines

Inflation bezeichnet den Anstieg des allgemeinen Preisniveaus einer Volkswirtschaft.[2][3][4][5][6] Während die Inflation den Vorgang als solchen beschreibt, ist die Inflationsrate (Preissteigerungsrate, Teuerungsrate) die volkswirtschaftliche Kennzahl, mit der das Ausmaß der Inflation gemessen wird.

Ein anderes Wort für Inflation ist die Geldentwertung. Steigt nämlich das allgemeine Preisniveau, kann man für jede Geldeinheit weniger Güter und Dienstleistungen erwerben, es ist eine Verteuerung eingetreten mit der Folge, dass der Geldwert sinkt. Damit ist der Geldwert die reziproke Größe zum Preisniveau :[7]

- .

Das Preisniveau ist der gewogene Durchschnitt aller Preise für Güter und Dienstleistungen, eine ebenfalls in Geldeinheiten definierte Größe.[8] Die Entwicklung des Preisniveaus im Zeitablauf ist ein Maß für die Änderung der Kaufkraft des Geldes.

Steigt das allgemeine Preisniveau, kann man für jede Geldeinheit weniger Güter und Dienstleistungen kaufen (Verteuerung). Folglich spiegelt die Inflation eine Abnahme der Kaufkraft pro Geldeinheit wider – ein realer Wertverlust des Zahlungsmittels.[9]

Definition

Inflation bezeichnet den Anstieg des Preisniveaus einer Ökonomie.[2][3][4] Historisch bedeutete Inflation dabei einen spezifischen Anstieg des allgemeinen Preisniveaus, verursacht durch ein Ungleichgewicht zwischen Geldmenge und Güternachfrage.[10] Heute verwenden Ökonomen den Begriff Inflation ausschließlich, um sich auf steigende Preisniveaus zu beziehen. Eine Zunahme der Geldmenge kann als monetäre Inflation bezeichnet werden, um sie von steigenden Preisen zu unterscheiden, die der Übersichtlichkeit halber als Preisinflation bezeichnet werden.

Inflation bezieht sich auf die allgemeine Preisentwicklung, nicht auf Änderungen bestimmter Preise. Kaufen Konsumenten beispielsweise mehr Gurken und weniger Tomaten, werden Gurken teurer und Tomaten billiger. Diese Veränderungen sind jedoch keine Inflation – sie spiegeln lediglich eine Veränderung in den Präferenzen der Konsumenten durch Substitutionsgüter wider.[11][12] Steigen einzelne Produktgruppen (wie etwa Energiekosten), so liegt eine Inflation vor.

Andere Begriffe der Wirtschaftswissenschaft im Zusammenhang mit Inflation sind:

- Disinflation – ein Rückgang der Inflationsrate

- Hyperinflation – eine außer Kontrolle geratene Inflationsspirale

- Stagflation – eine Kombination aus Inflation, langsamem Wirtschaftswachstum und hoher Arbeitslosigkeit

- Reflation – ein Versuch, das allgemeine Preisniveau anzuheben, um einem Deflationsdruck entgegenzuwirken

- Vermögenspreisinflation – ein allgemeiner Anstieg der Preise von finanziellen Vermögenswerten, wie Aktien, Immobilien oder Gold, ohne einen entsprechenden Anstieg der Preise von Gütern oder Dienstleistungen.

Messung

Da die Inflation als allgemeiner Anstieg des Preisniveaus definiert wird, hängt die Messung der Inflation davon ab, wie das allgemeine Preisniveau bestimmt ist.[13] Es existieren dabei verschiedene mögliche Maßzahlen für das Preisniveau. Benötigt wird ein breiter Preisindex, der das allgemeine Preisniveau für Güter und Dienstleistungen in der Wirtschaft repräsentiert und die Lebenshaltungskosten eines Privathaushalts widerspiegelt. Der Verbraucherpreisindex (VPI), der Preisindex der privaten Konsumausgaben (PCEPI) und der BIP-Deflator sind einige Beispiele für solche breiten Preisindizes.[14]

Die EZB verwendet zur Messung der Inflation der Eurozone den harmonisierten Verbraucherpreisindex (HVPI).[15] Der Index wird mit Hilfe eines Warenkorbs berechnet, der in einem bestimmten Jahr (Basisjahr) repräsentativ für einen durchschnittlichen Haushalt festgesetzt wird. Außerdem werden die Kostenänderungen zum Erwerb von typischen nationalen Konsumbündeln auf das Niveau der Eurozone aggregiert.[16]

Neben dieser Methode hat sich in den Wirtschaftswissenschaften auch der Lebenshaltungskosten-Index (= COLI = cost of living index) etabliert. Dabei werden die Ausgaben gemessen, die Wirtschaftssubjekte zum Erreichen eines bestimmten Nutzenniveaus tätigen müssen.

Daneben werden von Zentralbanken auch die Inflationserwartungen erfasst. Sie dienen der Prognose der zukünftigen Inflationsrate und werden für geldpolitische Entscheidungen genutzt.[17]

Warenkorb

Verbraucherpreisindizes basieren anders als der BIP-Deflator auf einem repräsentativ ausgewählten Warenkorb. In Deutschland ermittelt diese Daten das Statistische Bundesamt, in Österreich die Statistik Austria und in der Schweiz das Bundesamt für Statistik. Der Warenkorb des deutschen Statistischen Bundesamtes umfasst 650 Güter und Dienstleistungen.[18] Die genaue Zusammensetzung und Gewichtung des Warenkorbs werden in regelmäßigen Abständen überprüft und sofern nötig angepasst.[18] Auf Grundlage des repräsentativen Warenkorbs und eines definierten Basisjahres werden jeden Monat die Kosten der Güter und Dienstleistungen und daraus die prozentuale Steigerung zum Vergleichsmonat oder Vorjahr ermittelt. Dabei werden monatlich mehr als 300.000 Einzelpreise in Geschäften in ganz Deutschland und im Onlinehandel erfasst.[19]

Abrupte Änderungen im Konsumentenverhalten können die Inflationsmessung verzerren. Das hat sich zum Beispiel in der COVID-19-Pandemie gezeigt, da aufgrund der staatlichen Eindämmungsmaßnahmen zahlreiche Waren und Dienstleistungen nicht mehr konsumiert werden konnten und der Warenkorb damit nicht mehr repräsentativ für den Konsum während der Krise war.[20] Europäische Statistikbehörden haben daher die Gewichtung des Warenkorbs aktualisiert, um den veränderten Konsumverhalten Rechnung zu tragen und eine korrekte Inflationsmessung sicherzustellen.[21]

Weiterhin müssen Qualitätsveränderungen der beobachteten Produkte im Zeitverlauf betrachtet werden.[22] So unterliegen z. B. IT-Produkte einem großen technischen Fortschritt, weshalb die Qualitätsverbesserungen in der Inflationsmessung berücksichtigt werden müssen. Andererseits können Hersteller statt einer Preiserhöhung auch eine Qualitätsverschlechterung des Produktes durchführen, indem etwa die Verpackungsgröße bei gleichem Preis verkleinert wird. Diese und andere Qualitätsveränderungen müssen daher für eine korrekte Inflationsmessung erfasst werden.[23] Daher wenden Statistikbehörden wie das Statistische Bundesamt Methoden zur Qualitätsbereinigung an.[24] Das sind verschiedene statistische Methoden, die sicherstellen sollen, dass trotz qualitativen Veränderungen der Produkte des Warenkorbs „Gleiches mit Gleichem“ verglichen wird.[25] In der deutschen Preisstatistik werden unter anderem folgende Methoden zur Qualitätsbereinigung angewendet:[24]

- Direkter Preisvergleich (englisch Direct Price Comparison),

- Mengenbereinigung (englisch Package Size Adjustment),

- Expertenurteil (englisch Judgemental quality adjustment),

- Hedonische Techniken (englisch Hedonics),

- Preisänderung interpretiert als reine Qualitätsänderung (englisch Price change taken as quality change).

Internationale Studien zeigen, dass die mit Warenkörben ermittelte Inflation systematisch zu hoch liegt.[26][27][28][29]

2021 gab die Europäische Zentralbank im Rahmen ihrer geldpolitischen Strategieüberprüfung bekannt, die Preisentwicklung für selbst genutzte Wohnimmobilien in die Inflationsmessung zu integrieren, um die allgemeine Preisentwicklung für Konsumenten im Euroraum besser abzubilden – die Mietpreisentwicklung wird bereits erfasst.[30][31]

Kernrate

Die Kernrate der Inflation schließt die Preise für Lebensmittel und den Energiesektor aus der Berechnung aus, da diese in stärkerem Maße Schwankungen unterworfen sind, deren Ursachen nicht innerhalb der betrachteten Volkswirtschaft zu finden sind.[32]

Gefühlte Inflation

Gefühlte Inflation bezeichnet die von einigen Konsumenten subjektiv wahrgenommene Inflation, gegenüber der real gemessenen Inflationsrate.[33] Ein Grund für mögliche Abweichungen der gefühlten Inflation zur gemessenen Inflation ist die Tatsache, dass im Warenkorb, der zur Inflationsmessung herangezogen wird, sowohl Produkte des täglichen Bedarfs (z. B. Lebensmittel) als auch langlebige Konsumgüter (z. B. Autos) enthalten sind. Daher können die Produkte in Auswahl oder Gewichtung nicht mit jedem individuellen Konsumenten bzw. jeder individuellen Konsumentengruppe übereinstimmen. Die Wahrnehmung von Preisveränderungen ist für die Waren des täglichen Bedarfs höher als die für langlebige Konsumgüter. Damit liegt die gefühlte Inflation höher als die gemessene, wenn die Preise für Waren des täglichen Bedarfs stärker steigen als langlebiger Konsumgüter.[34] Auch Preissteigerungen von meist automatisch abgebuchten Zahlungen wie Miete, Versicherungen, Energie und Wasser werden geringer wahrgenommen als bei anderen Gütern.

Eine Studie aus dem Herbst 2022 zeigte, dass der Median der gefühlten Inflation bei etwa 25 % lag, während die real gemessene Inflation circa 10 % betrug.[35] Deutlich wird dabei die sehr große Diskrepanz zwischen der amtlichen Inflationsrate, die über einen repräsentativen Warenkorb alle für Konsumenten relevanten Preisentwicklungen abdeckt und der gefühlten Inflation, die sich meist auf einzelne Warengruppen beschränkt.[35]

Die moderne Verhaltensökonomik erklärt das Phänomen als kognitive Verzerrung, genauer gesagt als Bestätigungsfehler.[36]

Teuro

Das Phänomen der gefühlten Inflation wurde insbesondere nach der Einführung des Euro in Deutschland und Österreich breit diskutiert.[38][39] Dabei kam es nach Umfragen in der deutschen Bevölkerung zu Abweichungen von den statistisch ermittelten Inflationsraten.[40] Aus diesem Grund hat Hans Wolfgang Brachinger in einem gemeinsamen Projekt mit dem Statistischen Bundesamt den Index der wahrgenommenen Inflation für Deutschland berechnet.[41] Es konnte dabei gezeigt werden, dass die wahrgenommene Inflation (gemessen mit Hilfe des Indexes der wahrgenommenen Inflation) bei der Euro-Bargeldeinführung deutlich höher lag als die gemessene Inflationsrate. Dies ist darauf zurückzuführen, dass bestimmte Produktkategorien wie Lebensmittel, Benzin oder Verkehr einen relativ höheren Preisanstieg hatten als Produktkategorien wie Computer, Autos oder Pauschalreisen.[42][43]

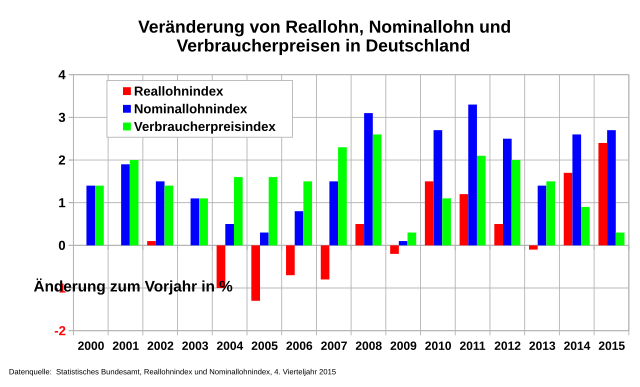

Eine weitere Erklärung für die gefühlte Abweichung kann auch die schwache Lohnentwicklung sein, die unterhalb der Inflationsrate lag. Die Nettolöhne in Deutschland waren in den 10 Jahren nach Euro-Einführung leicht rückläufig. Die Kaufkraft ist also real gesunken.[44] Auch in Österreich zeigte sich ein Rückgang der Kaufkraft.[45]

Inflationserwartungen

Neben der Inflationsrate werden auch die Inflationserwartungen von Konsumenten, Unternehmen und anderen Marktteilnehmern ermittelt.[17] Die Erwartungen der Menschen in Bezug auf die künftige Preisentwicklung beeinflussen ihr ökonomisches Verhalten – wie sie heute ihr Geld ausgeben bzw. investieren oder ob sie Kredite aufnehmen. Inflationserwartungen spielen eine wichtige Rolle für die Prognose und Modellierung der zukünftigen Inflationsrate und werden von Zentralbanken für geldpolitische Entscheidungen verwendet.[46][17]

Man unterscheidet im Wesentlichen zwei Methoden zur Messung der Inflationserwartungen:[47]

- Umfragebasierte Methode,

- marktbasierte Methode.

Umfragebasierte Messmethoden der Inflationserwartungen befragen eine bestimmte Gruppe (z. B. Privathaushalte) hinsichtlich ihrer Inflationserwartungen über einen bestimmten Zeitraum. Im Rahmen des Eurosystems werden Umfragen zu Inflationserwartungen in Deutschland von der Bundesbank monatlich durchgeführt.[48] Bei den marktbasierten Messmethoden wird die Inflationserwartung der Kapitalmärkte erfasst. Dazu zählt zum Beispiel die Breakeven-Inflation (BEI). Sie ist ein Maß für die Inflationserwartungen, die sich aus der Differenz zwischen der Nominalrendite einer festverzinslichen Anleihe und der Realrendite einer inflationsindexierten Anleihe gleicher Laufzeit und Anlageklasse ergibt.[49] Die Breakeven-Inflationsrate ist die direkte Markterwartung der Inflation.[50][51]

Zentralbanken nutzen sowohl umfragebasierte als auch marktbasierte Messmethoden, um die Inflationserwartungen von so vielen ökonomischen Akteuren wie möglich zu beachten und sie durch geldpolitische Maßnahmen zu steuern.[17]

Ursachen

Die moderne Wirtschaftswissenschaft erklärt Inflation aus der Interaktion von Angebot und Nachfrage.[52] Daneben wirken auch die Inflationserwartungen der ökonomischen Agenten auf die Inflation.[6][53] Auch die Fiskalpolitik hat einen gewichtigen Einfluss auf die längerfristige Inflationsentwicklung.[54] Die Inflationsentwicklung in realen Ökonomien kann in der Regel nicht auf eine Ursache reduziert werden, sondern resultiert aus der relativen, dynamischen Interaktion der genannten Faktoren.[55]

Daneben gibt es historisch einflussreiche Erklärungsansätze für Inflation, wie die Geldmenge. (Quantitätstheorie)[56] Empirische Forschung zeigte, dass dieser Zusammenhang lediglich bei hoher Inflation und Hyperinflation existiert.[56][57]

Nach den Ursachen für die Inflation wird unterschieden:[58]

- Geldmengenbedingte Inflation (englisch money supply inflation): Die Geldmenge nimmt stärker zu als die Gütermenge , beispielsweise durch erhöhte Geldschöpfung im Bankensektor; es kommt zu einem Ungleichgewicht:

- .

- Um zum Marktgleichgewicht zurückzukehren, müssen die Marktpreise steigen.

- Nachfragebedingte Inflation (englisch demand push inflation): Die Konsumgüternachfrage steigt stärker als das Konsumgüterangebot, die private Investitionsgüternachfrage ist größer als das Investitionsgüterangebot, die Staatsausgaben steigen stärker als die Staatseinnahmen, die Exporte sind größer als die Importe.

- Kostenbedingte Inflation (englisch cost push inflation): Die Faktorkosten für die Produktionsfaktoren steigen (etwa Arbeitskosten; englisch wage push inflation) oder durch höhere Rohstoffpreise (importierte Inflation). Sie kann die Lohn-Preis-Spirale in Gang setzen.

- Gewinnbedingte Inflation (englisch profit push inflation): Durch zunehmende Marktmacht (etwa durch Monopolisierungen) können Unternehmen ihre Preise und damit ihre Gewinnmargen erhöhen.

- Importierte Inflation (englisch imported inflation) stammt aus den Außenbeziehungen einer Volkswirtschaft und zeigt sich in einem hohen Preisniveauwachstum im Ausland, das durch Importe in das Inland übertragen wird.

Bei allen Ursachen zeigt sich, dass stets ökonomische Ungleichgewichte der Grund von Inflationen sind. Befinden sich beispielsweise Güterangebot und Geldmenge im Gleichgewicht, geht hiervon keine Inflationsgefahr aus.

Nachfrage

Die nachfragebedingte Inflation, auch Nachfragesoginflation entsteht, wenn die Gesamtnachfrage das Gesamtangebot übersteigt.[59] Einfach ausgedrückt: Wenn die Produktion nicht mit der Verbrauchernachfrage Schritt halten kann, folgen schnell höhere Preise.

Nachfragesoginflation tritt normalerweise auf, wenn die Wirtschaft fast auf Vollbeschäftigungsniveau ist. Unternehmen werden ihre Preise aufgrund der hohen Nachfrage erhöhen, um Profite zu maximieren.[6]

Es gibt vier Ursachen für Nachfragesoginflation:[60]

- Privathaushalte: Erhöhen ihre Ausgaben, wenn sie zuversichtlich hinsichtlich der wirtschaftlichen Entwicklung sind

- Unternehmen: Erhöhen ihre Investitionen, wenn das Bruttoinlandsprodukt eines Landes steigt

- Staatsausgaben: Können zu Inflation führen, wenn die Wirtschaft bereits ihr volles Produktionspotential ausschöpft (Crowding-out)

- Auslandsinvestitionen: Wenn der Wechselkurs Konsumenten aus einem anderen Land begünstigt, können diese die Nachfrage erhöhen

Zentralbanken können im Fall von Nachfrageinflation die Leitzinsen erhöhen, um die Gesamtnachfrage zu senken und damit die Inflationsentwicklung stabilisieren.[61]

Angebot

Die angebotsbedingte Inflation, auch Kostendruckinflation liegt vor, wenn Unternehmen die Preise aufgrund steigender Produktions- oder Rohstoffkosten erhöhen.[62] Man spricht in diesem Falle auch von einem negativen Angebotsschock, welcher die Kostendruckinflation verursacht.

Es gibt im Wesentlichen vier Ursachen für negative Angebotsschocks und damit für angebotsbedingte Inflation:[6]

- Höhere Energiepreise: Ein plötzlicher Anstieg der Energiepreise kann höhere Produktions- oder Transportkosten für Unternehmen aller Wirtschaftssektoren auslösen.

- Höhere Steuern: Steigen die Steuern, die Unternehmen zahlen müssen, werden meist die Preise angepasst.

- Höhere Löhne: Steigen die Löhne für die Arbeitnehmer, passen die Unternehmen häufig die Warenpreise an, um die Gewinnmargen hoch zu halten.

- Importierte Inflation: Wenn Handelspartner Inflation erleben, kann ein Teil der Inflation durch Importe übertragen werden.

Kostendruckinflation ist in der Regel transitorischer Natur, d. h. sie wird schneller als andere Arten von Inflation gelöst.[63] Daher sind Zentralbanken geneigt, die Zinssätze nicht zu verändern, wenn Kostendruck als die Ursache einer hohen Inflationsrate angesehen wird.[64] Zudem steuert die Geldpolitik lediglich die Gesamtnachfrage, kann daher nicht die Ursachen für angebotsbedingte Inflation beseitigen. Allerdings können Zentralbanken bei lang anhaltender Kostendruckinflation die Zinsen erhöhen, um damit die Gesamtnachfrage zu reduzieren und dadurch die Inflationsentwicklung stabilisieren.[65]

Erwartungen

Die Erwartungen der ökonomischen Agenten über zukünftige Inflationsraten sind sehr wichtig in der Ökonomie.[53][66] Sie können die Lohn- und Preisentwicklung, Zinssätze und damit das allgemeine Preisniveau wesentlich beeinflussen.[67] Zum Beispiel werden Unternehmen abhängig von ihren Inflationserwartungen unternehmerische Entscheidungen, etwa über Investitionen oder Preisgestaltung treffen.[68] Konsumenten passen ihr Konsumverhalten und damit die Nachfrage abhängig von ihren Inflationserwartungen an.[69][70] Daneben sind Inflationserwartungen mehr oder weniger in die Nominalzinssätze eingepreist, sodass ein Anstieg oder Rückgang der erwarteten Inflation in der Regel zu einem Anstieg oder Rückgang der Nominalzinssätze führt.[71] Damit beeinflussen Inflationserwartungen die Steigung, Form und Höhe der Zinsstrukturkurve.[71]

Darüber hinaus beeinflussen die Erwartungen die Inflationsrate auch direkt.[53][72] Dabei kann es zu selbsterfüllenden Prophezeiungen kommen. Gehen Gewerkschaften und Unternehmen etwa von dauerhaft steigenden Preisen aus, werden sie Tarifabschlüsse erzielen, um die erwartete Inflation auszugleichen.[73] Eine Grundlage der Abschlüsse ist somit die erwartete Inflation. Gehen Gewerkschaften und Unternehmen dabei von einer zu hohen Inflationsentwicklung aus, erzeugen sie die zusätzliche Inflation durch ihr eigenes Handeln.[74] Falsche Inflationserwartungen können somit Ausgangspunkt für Lohn-Preis-Spiralen sein.[53][75]

Der Kommunikation der Geldpolitik kommt eine Schlüsselrolle zu, um die Inflationserwartungen zu beeinflussen.[76] Notenbanken müssen darauf achten, dass die Inflationserwartungen verankert sind, d. h. dass sie auf mittlere und lange Sicht dem geldpolitischen Ziel der Preisstabilität entsprechen.[77] Notenbanken nutzen deshalb Kommunikationsstrategien wie Forward guidance und Geldpolitik, um die Inflationserwartungen von Märkten und Konsumenten zu steuern.[78] Studien zeigen eine konjunkturstabiliserende Wirkung.[79][80]

Geldmenge

Der historisch älteste Erklärungsansatz für Inflation ist die Quantitätstheorie.[81] Die Quantitätstheorie postuliert anhand der Quantitätsgleichung, dass das Preisniveau immer dann steige, wenn (bei Konstanz der jeweiligen beiden anderen Größen):

- die Geldmenge zunimmt (Geldschöpfung),

- die Umlaufgeschwindigkeit des Geldes zunimmt, oder

- die reale Produktion (das Handelsvolumen) sinkt.

Oder anders ausgedrückt entsteht Inflation laut der Quantitätsgleichung dann, wenn das Geldmengenwachstum größer ist als die Differenz aus der Änderung des Handelsvolumens und der Änderung der Umlaufgeschwindigkeit. Die Inflation lässt sich daher nicht ohne weiteres auf eine Ausweitung der Geldmenge reduzieren, sondern es müssen ebenso die Umlaufgeschwindigkeit und die reale Produktion betrachtet werden.

Frühere Untersuchungen legten zwischen 1970 und 1990 noch einen langfristigen Zusammenhang zwischen Geldmenge und Inflation nahe.[82][83] Neuere Studien für den Euroraum und die Vereinigten Staaten sehen ab den 1990er- bzw. schon ab den 1980er-Jahren eine Abschwächung oder gar eine Aufhebung des langfristigen Zusammenhangs. In diesem Zeitraum konnte trotz lockerer Geldpolitik eine niedrige Inflation beobachtet werden und das Geldmengenwachstum verlor seine Funktion als Leitindikator für die Inflation.[84][85][83] Ein Problem dieser Theorie wurde darin gesehen, dass bestimmte liquide Vermögensanlagen ein Ersatz für Geld darstellen können, diese aber nicht in der Definition der Geldmenge enthalten sind. Daraufhin wurden erweiterte Definitionen der Geldmenge erstellt (sogenannte Geldmengenaggregate). Allerdings zeigen empirische Daten auch hier keinen engen Zusammenhang zwischen Wachstum der Geldmengenaggregate und Inflation.[56] Die Quantitätstheorie gilt daher heute als nicht mehr ausreichend, um die Inflation in modernen Volkswirtschaften zu verstehen, ist aber noch für die Erklärung hoher Inflationsraten durch extremes Geldmengenwachstum von Bedeutung.[83] Geldmengenaggregate spielen für die Geldpolitik von Zentralbanken – bis auf diese Sonderfälle – keine Rolle mehr.[86]

Arten

Es gibt folgende Arten von Inflation:[87]

- Nach der Wahrnehmbarkeit:

- Offene Inflation: Die Preissteigerungen sind für alle Wirtschaftssubjekte erkennbar.

- Verdeckte/versteckte oder (zurück)gestaute Inflation:[88] Preissteigerungen werden durch staatliche Preisgrenzen (Höchstpreise, Festpreise, Preisdeckel oder Preisstopp) nicht sofort erkennbar oder es verringern sich bei konstanten Preisen die hierfür erhältlichen Produktmengen. Auch die Verringerung der Mengen oder der Produktqualität/Dienstleistungsqualität bei gleichbleibendem Preis ist deshalb eine versteckte Inflation.

- Skimpflation (englisch to skimp + inflation, „knausern“) ist die Bezeichnung für eine versteckte Inflation, die durch abnehmende Produktqualität durch minderwertigere Inhaltsstoffe bei konstant bleibendem Preis gekennzeichnet ist.[89]

- Nach der Höhe der Inflationsraten:[90]

- Schleichende Inflation: Die Preissteigerungen sind sehr niedrig und setzen sich für eine lange Zeit wenig auffällig fort. Erst über einen längeren Zeitraum hinweg ist das Ausmaß der Inflation erkennbar.[91] Die schleichende Inflation ist meist die Folge einer Vollbeschäftigung.

- Galoppierende Inflation: Die Inflationsraten liegen bei mehr als 10 % jährlich. Das Vertrauen in den Geldwert und die Währung schwindet, es wird nicht mehr gehortet oder gespart, sondern es findet Entsparen statt. Zur galoppierenden Inflation gehört als besonders extremer Fall die Hyperinflation, die nach einer 1956 von Phillip D. Cagan aufgestellten Faustregel mindestens 13.000 % jährlich beträgt.[92]

Keine eigenständige Art ist die Stagflation, bei der eine Kombination aus Inflation, stagnierendem Wirtschaftswachstum (daher das Kofferwort aus „Stagnation“ und „Inflation“) und hoher Arbeitslosigkeit vorliegt. Disinflation ist ein Prozess der wirtschaftspolitisch gesteuerten Rückführung eines unerwünschten Preissteigerungstempos auf ein tolerierbares Maß.[93]

Auswirkungen

Allgemein

Inflation spiegelt die Abnahme der Kaufkraft einer Währung wider. Das heißt, wenn das allgemeine Preisniveau steigt, kann jede Währungseinheit insgesamt weniger Waren und Dienstleistungen kaufen. Man unterscheidet dabei zwischen erwarteter und unerwarteter Inflation. Die Effekte der Inflation können davon abhängen, ob es erwartete oder unerwartete Inflation ist. Erwartete Inflation kann von rationalen Akteuren bereits in ökonomische Handlungen und Prognosen integriert werden. Gewerkschaften führen Lohnverhandlungen in Abhängigkeit von der erwarteten Inflationsentwicklung. Unternehmen gestalten die Preise ihrer Produkte und Dienstleistungen ebenfalls in Abhängigkeit von der erwarteten Inflation.[94] Das ist jedoch kurz- und mittelfristig davon abhängig, inwiefern Starrheiten bei Löhnen und Preisen existieren. Diese können dann nicht sofort an die Inflationserwartungen angepasst werden.[95]

Schuldner, die zum Beispiel Schulden mit einem festen Nominalzins haben, erhalten mit steigender Inflationsrate eine Senkung ihres „realen“ Zinssatzes. Der Realzins eines Kredits ist der Nominalzins abzüglich der Inflationsrate. Banken und andere Kreditgeber passen sich dem Inflationsrisiko an, indem sie entweder eine Inflationsrisikoprämie für festverzinsliche Kredite verlangen, oder Kredite mit einem variablen Zinssatz vergeben. Lediglich ein unerwarteter Anstieg der Inflationsrate über die bereits eingepreiste Risikoprämie hinaus würde zu realem Zinsgewinn führen.

Im 21. Jahrhundert befürworten die meisten Ökonomen eine niedrige und stetige Inflationsrate.[97][98][99] Das Ziel ist daher eine niedrige positive Inflationsrate und nicht eine Null- oder negative Inflationsrate, da letztere Rezessionen verursachen oder verschlimmern könnte.[100] Eine niedrige Inflation (im Gegensatz zu einer Null- oder negativen Inflation) verringert die Schwere wirtschaftlicher Rezessionen, indem sie dem Arbeitsmarkt ermöglicht, sich in einem wirtschaftlichen Abschwung schneller anzupassen.[101] Ferner verringert sie das Risiko, dass eine Liquiditätsfalle die Geldpolitik daran hindert, die Wirtschaft zu stabilisieren.[102][101] Zentralbanken streben eine niedrige Inflationsrate an, weil sie glauben, dass eine hohe Inflation wirtschaftliche Kosten verursacht, da Unsicherheit in den Erwartungen über Unterschiede in den relativen Preisen und über die Inflationsrate erzeugt würde.[103]

Negativ

Hohe oder unerwartete Inflation gilt als schädlich für die Ökonomie. Sie führt zu Ineffizienzen auf dem Markt und erschwert es Konsumenten und Unternehmen langfristig zu planen. Inflation kann die Produktivität beeinträchtigen, da Unternehmen gezwungen sind, eigene Ressourcen weg von Produkten und Dienstleistungen zu verlagern, um sich auf die Steuerung der Inflation zu konzentrieren.[104] Unsicherheit über die zukünftige Kaufkraft des Geldes führt dazu, dass nominale Vermögenswerte wie Spareinlagen und Anleihen unattraktiver werden, da diese im Falle einer Inflation an Wert verlieren. Dies führt zu höheren Risikoprämien, da Investoren eine Absicherung gegen das eingegangene Inflationsrisiko fordern. Die Folge sind höhere Zinsen, was die Investitionstätigkeit senkt.[105]

Bei hoher Inflation wird die Kaufkraft von Personen mit fixem Nominaleinkommen, zu Personen mit variablem Einkommen umverteilt, da deren Einkommen mit der Inflation besser Schritt halten können. Diese Umverteilung der Kaufkraft findet auch zwischen internationalen Handelspartnern statt. Wenn feste Wechselkurse bestehen, führt Inflation dazu, dass sich die Importe aus diesem Währungsraum verteuern. Dies kann sich auf die Handelsbilanz auswirken. Bei flexiblen Wechselkursen führt unerwartete Inflation zu erhöhter Volatilität der Wechselkurse, was sich negativ auf den Handel auswirken kann.

Horten

Viele Menschen kaufen langlebige und/oder nicht-verderbliche Waren und Güter als Vermögensaufbewahrung, um den erwarteten Kaufkraftverlust ihres Geldes zu vermeiden. Dies führt zu einer Verknappung der gehorteten Güter[106] und oft auch dazu, dass deren Preis steigt.

Soziale Unruhen

Hohe, nicht durch höhere Löhne hervorgerufene Inflation kann zu massiven Demonstrationen und Revolutionen führen.[107] Die Inflation und insbesondere die Nahrungsmittelinflation wird beispielsweise als einer der Hauptgründe für die Revolution in Tunesien 2010/2011[108] und die Revolution in Ägypten 2011[109] angesehen. Der tunesische Präsident Zine el-Abidine Ben Ali wurde gestürzt, auch der ägyptische Präsident Husni Mubarak wurde nach nur 18 Tagen Demonstrationen gestürzt, und die Proteste breiteten sich bald in vielen Ländern Nordafrikas und des Nahen Ostens aus.

Hyperinflation

Wenn die Inflation zu hoch wird, kann dies dazu führen, dass die Menschen ihre Verwendung der Währung stark einschränken, was zu einer Beschleunigung der Inflationsrate führt. Die hohe und sich beschleunigende Inflation stört das normale Funktionieren der Wirtschaft massiv und beeinträchtigt ihre Fähigkeit, Waren zu liefern. Hyperinflation kann dazu führen, dass die Landeswährung nicht mehr verwendet wird (z. B. in Nordkorea), was zur Einführung einer Außenwährung (Dollarisierung) führt.[110]

Allokative Ineffizienz

Eine Änderung des Angebots oder der Nachfrage nach einem Gut führt normalerweise zu einer Änderung seines relativen Preises. Dies signalisiert den Käufern und Verkäufern, dass sie als Reaktion auf die neuen Preise Ressourcen neu zuteilen sollten. Aber wenn sich Preise aufgrund von hoher Inflation ständig ändern, sind Preisänderungen aufgrund echter relativer Preissignale schwer von Preisänderungen aufgrund allgemeiner Inflation zu unterscheiden. Dadurch können die Agenten nur langsam darauf reagieren. Die Folge ist ein Verlust an allokativer Effizienz.[111]

Preisanpassungskosten

Bei hoher Inflation müssen Unternehmen ihre Preise häufig ändern, um mit den gesamtwirtschaftlichen Veränderungen Schritt zu halten. Aber oft verursacht das Ändern von Preisen selbst wieder Kosten. So müssen Preisschilder und Verträge neu gedruckt, oder ganze Preiskalkulationen neu berechnet werden, was Ressourcen bindet. Man nennt diese Kosten Preisanpassungskosten.[112]

Positiv

Arbeitsmarkt

Die Nominallöhne passen sich nur langsam nach unten an. Dies kann zu anhaltenden Ungleichgewichten und hoher Arbeitslosigkeit auf dem Arbeitsmarkt führen. Da die Inflation die Reallöhne auch bei konstanten Nominallöhnen sinken lässt, ermöglicht eine moderate Inflation ein schnelleres Gleichgewicht auf den Arbeitsmärkten.[113][101] Dies gilt, insofern die Löhne nicht in Lohnverhandlungen an die Inflation angepasst werden können.

Liquiditätsfalle

Eines der wichtigsten Instrumente zur Steuerung der Geldmenge ist die Möglichkeit, die Leitzinsen festzulegen, also den Zinssatz, zu dem sich Banken bei der Zentralbank Geld leihen können. Daneben gibt es die Offenmarktpolitik, d. h. Interventionen der Zentralbank auf dem Rentenmarkt, mit dem Ziel, den nominalen Zinssatz zu senken. Beide Maßnahmen sollen die allgemeinen Zinsen senken, um dadurch positive Konjunktureffekte auszulösen. Befindet sich eine Ökonomie in einer Rezession mit bereits niedrigen oder sogar null Nominalzinsen, kann die Zentralbank die Zinsen nicht weiter senken, um die Wirtschaft anzukurbeln – diese Situation wird als Liquiditätsfalle bezeichnet.[114] Diese Situation kann aber durch niedrige und konstante Inflation verhindert werden.

Mundell-Tobin-Effekt

Robert Mundell stellte fest, dass eine moderate Inflation die Sparer veranlassen würde, Kredite durch Spareinlagen zu ersetzen, um künftige Ausgaben zu finanzieren. Diese Substitution würde dazu führen, dass die Realzinssätze für das Marktgleichgewicht sinken.[115] Der niedrigere Realzins würde zu einer höheren Kreditaufnahme zur Finanzierung von Investitionen führen. In ähnlicher Weise zeigte James Tobin, dass eine solche Inflation Unternehmen dazu veranlassen würde, Investitionen in Sachkapital (Anlagen, Ausrüstung und Vorräte) durch Geldguthaben in ihren Vermögensportfolios zu ersetzen. Diese Substitution würde bedeuten, sich für Investitionen mit niedrigeren realen Renditen zu entscheiden. (Die Renditen sind niedriger, da bereits früher Investitionen mit höheren Renditen getätigt wurden.)[116] Sofern die Wirtschaft nicht bereits nach Modellen der Wachstumstheorie überinvestiert, würden diese zusätzlichen Investitionen positive Effekte haben.

Formen

Je nach Stärke und Tempo der Preissteigerung unterscheidet man zwischen schleichender Inflation, trabender Inflation, galoppierender Inflation und Hyperinflation.

Die Inflation kann man in Phasen einordnen: akzelerierte Phase (steigende, beschleunigte) – stabilisierte (gleichbleibende) Phase – dezelerierte (abnehmende) Phase. Die dezelerierte Phase wird auch als Disinflation bezeichnet.

Der Begriff „Inflation“ bezeichnete ursprünglich die Inflationen der frühen 1920er Jahre, die heute als schwere oder Hyperinflationen gelten. Heute wird er losgelöst von der tatsächlichen Geschwindigkeit der Erhöhung des Preisniveaus in einem Land gebraucht.

Leichte Inflation (bis etwa 5 % Wertverlust im Jahr) hat nachfragefördernde Wirkung, da Leute ihr Geld ausgeben oder investieren wollen. Freilich verlangen sie für Investitionen immer noch eine Liquiditätsprämie, das heißt die Renditen müssen deutlich über der Inflationsrate liegen.

Bei schwerer Inflation (ab rund 5 % Wertverlust im Jahr) verliert das Tauschmittel Geld seinen Wert schneller als andere Güter (zum Beispiel Immobilien, Aktien, Sachkapital allgemein) und büßt daher die Wertmaßstabsfunktion und Wertaufbewahrungsfunktion ein, stattdessen wird eine Ersatzwährung verwendet, so zum Beispiel Zigaretten in Deutschland nach dem Zweiten Weltkrieg, der US-Dollar in der Türkei (früher) oder Argentinien. Es kommt zur Flucht in wertstabile Sachwerte und zu Kapitalflucht. Auf den Kapitalmärkten nimmt das Kapitalangebot ab, da die Anbieter wegen der Inflation mit einem Werteverzehr rechnen, der Kapitalzins steigt. Aus gleichem Grund werden langfristige Kredite kaum noch angeboten, schon gar nicht mit festem Zins. So besteht auch für Kreditnehmer keine Planungssicherheit mehr. Bisher knapp lohnende Investitionen werden durch Zinssteigerung unrentabel; Unternehmen, deren Rendite nicht mehr ausreicht, überschulden sich.

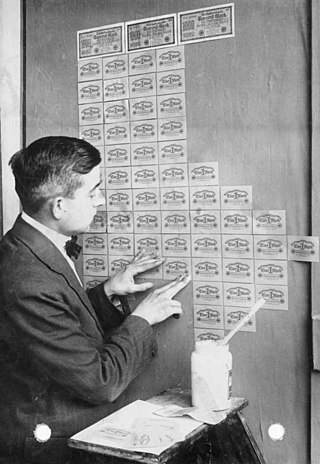

Besonders schwere Inflationen mit monatlichen Wertverlusten von über 50 % werden auch als Hyperinflationen bezeichnet. Hyperinflationen kamen in der Geschichte schon mehrmals auch deshalb zum Stillstand, weil selbst der Realwert des Papiers zum Drucken der Banknoten höher war als der Wert einer Banknote. Häufig gibt es nach einer Hyperinflation eine Währungsreform.

| Datum | Kaufpreis |

|---|---|

| 6. Juni 1912 | 7 Pfennig |

| 6. August 1923 | 923 Papiermark |

| 27. August 1923 | 177.500 Papiermark |

| 17. September 1923 | 2,1 Millionen Papiermark |

| 15. Oktober 1923 | 227 Millionen Papiermark |

| 5. November 1923 | 22,7 Milliarden Papiermark |

| 15. November 1923 | 320 Milliarden Papiermark |

Schwere Inflationen waren in der Geschichte unter anderem zu beobachten:

- die Krise des römischen Reiches von 260 bis ca. 300 mit einer Inflation von 10 % pro Jahr,[117]

- die Preisrevolution im 16. Jahrhundert,

- um 1622 in Europa in der Zeit des Dreißigjährigen Krieges (siehe Kipper- und Wipperzeit und Kursächsische Kippermünzstätten),

- in Frankreich während der Französischen Revolution – der Assignat,

- um 1920 bis 1924 in Österreich,[118]

- um 1923 in Deutschland und in Ungarn,

- 1939–1948 in Deutschland (zurückgestaute Inflation, korrigiert durch Währungsreform),

- 1945–1946 in Ungarn (siehe Pengő)

- Nach den beiden Ölpreiskrisen 1973/74 und 1979/80 kam es zu relativ hohen Inflationsraten. In den 1970er Jahren trugen auch andere Faktoren zu relativ hohen Inflationsraten bei,

- jahrzehntelang bis 1991 in Argentinien,

- jahrzehntelang bis 1994 in Brasilien (→ Brasilianischer Real),

- um 1995 in Mexiko (→ Peso),

- um 1997 in Südostasien, unter anderem Thailand, Indonesien und Südkorea (siehe Asienkrise),

- um 2002 in Argentinien,

- Hyperinflation seit 2007 in Venezuela: Der Venezolanischer Bolívar wurde seit Beginn des Verfalls mehreren Währungsschnitten unterzogen: Bolívar fuerte, Bolívar soberano, Bolívar digital. Insgesamt wurden zwischen 2007 und 2021 vierzehn Nullen gestrichen.

- Hyperinflation 2008/2009 in Simbabwe; nach dessen Abschaffung im Oktober 2015 hatte das Land bis 2019 keine eigene Währung mehr. Laut dem CATO Institute betrug die Hyperinflation in Simbabwe per Ende Oktober 2008 gegenüber Ende Oktober 2007 2,79 Trillionen %.[119]

- In der Türkei hat sich der Anstieg der Verbraucherpreise im April 2024 stark beschleunigt. Die Inflationsrate lag laut Statistikbehörde TUIK bei 69,8 Prozent im Vergleich zum Vorjahresmonat – auf dem höchsten Stand seit Dezember 2022. Im Vergleich zum Vormonat habe die Teuerung 1,3 Prozent betragen.[120]

Theorien

Über Inflation gab es historisch verschiedene Theorien. Dabei ist besonders die Debatte zwischen Keynesianern einerseits und den Monetaristen und Vertretern der neuen klassischen Makroökonomik andererseits hervorzuheben.[121] Diese Theorien wurden im Rahmen der neuen neoklassischen Synthese zusammengeführt. Der Neukeynesianismus stellt die heute allgemein akzeptierte makroökonomische Theorie dar.[122][123]

Daneben gibt es heterodoxe Theorien über Inflation. Diese werden vom ökonomischen Mainstream nicht geteilt.[124]

Neukeynesianismus

Der Neukeynesianismus ist die dominante Theorie des internationalen makroökonomischen Mainstreams.[125]

Die moderne neukeynesianische Theorie geht davon aus, dass Inflation kurz- und mittelfristig im Wesentlichen durch die Entwicklung der Kostenstruktur von Waren und Dienstleistungen, sowie die Gesamtnachfrage bestimmt wird.[126] Das bedeutet, dass die realen Grenzkosten der Unternehmen die Inflation determinieren. Außerdem spielen die Erwartungen der ökonomischen Agenten über die zukünftige Entwicklung der Inflation eine Rolle.[127] Dieser Zusammenhang wird in der neukeynesianischen Phillips-Kurve beschrieben.[127]

Der Neukeynesianismus führte zur Entwicklung von dynamischen stochastischen allgemeinen Gleichgewichtsmodellen (DSGE), welche heute von vielen Zentralbanken zur Modellierung der Geldpolitik eingesetzt werden.[128][129] Die europäische Zentralbank verwendet zum Beispiel das Smets–Wouters Modell, ein DSGE-Modell, um die Auswirkungen ihrer Geldpolitik auf die Eurozone zu untersuchen.[130]

Historisch

Keynesianismus

Eines der Grundprinzipien des Keynesianismus ist die negative Abhängigkeit zwischen Inflation und Arbeitslosigkeit. Grundlage für diese Annahme bildeten empirische Untersuchungen auf der Basis historischer Daten, die mit sinkender Arbeitslosigkeit ein höheres Preisniveau verbanden (Phillips-Kurve). Theoretisch erklärt wurde dieses Prinzip damit, dass mit sinkender Arbeitslosigkeit das Volkseinkommen steigt und hierdurch die Konsumgüternachfrage stärker ansteigt als Produktionskapazitäten geschaffen werden können. Dazu kommt, dass bei Vollauslastung die Preise ansteigen und die Gewerkschaften bei geringerer Arbeitslosigkeit höhere Lohnforderungen durchsetzen können, was sich auf die Preise auswirkt (siehe auch Grundlohnsummenveränderungsrate). Schöpft eine Volkswirtschaft ihre Produktionsmöglichkeiten zur Gänze aus – man spricht in diesem Zusammenhang von der Produktionsmöglichkeitenkurve (PMK), Synonym Transformationskurve – so führt ein Anstieg der Nachfrage im Keynesianismus voll zu einer Preissteigerung. Die Unternehmen können die erhöhte Nachfrage nach Produkten nicht ausgleichen, daher werden diese Produkte einfach teurer (vgl. Nachfrage-Sog-Inflation oben). Fraglich ist, ob nicht schon vor Erreichen einer allgemeinen Vollauslastung der Kapazitäten schon in einzelnen Wirtschaftszweigen Engpässe auftreten, so dass die Preise bereits zu klettern anfangen, bevor Vollbeschäftigung und allgemein Vollauslastung der Kapazitäten erreicht worden ist.

Monetarismus

Der Monetarismus sieht allein im Wachstum der Geldmenge die Ursache für Inflation. Milton Friedman prägte dafür den griffigen Slogan: „Money matters“ – „Es kommt auf die Geldmenge an“. Inflation sei immer und überall ein monetäres Phänomen.[131]

Der Monetarismus griff eine zentrale Annahme der keynesianischen Inflationstheorie an: die Phillips-Kurve. Friedman und Edmund Phelps (der kein Monetarist war) schlugen eine erweiterte Form der Phillips-Kurve vor, die die Möglichkeit eines stabilen, langfristigen Kompromisses zwischen Inflation und Arbeitslosigkeit ausschloss.[132] Die Ölschocks der 1970er Jahre führten zu einer hohen Arbeitslosigkeit und Inflation, wodurch Friedman und Phelps empirisch bestätigt wurden. Der Monetarismus war in den frühen 1980er Jahren besonders einflussreich. Er verlor in den folgenden Jahrzehnten jedoch wieder an Einfluss, da es den Zentralbanken schwerfiel, die Geldmenge anstelle der Zinssätze zu steuern.

Neue Klassische Makroökonomik

Die neue klassische Makroökonomie (NKM) forderte zentrale Annahmen des Keynesianismus heraus. Die theoretische Weiterentwicklung war dabei die Einführung von rationalen Erwartungen in die Modellbildung durch Robert Lucas. Zuvor hatten keynesianische Ökonomen im Allgemeinen mit adaptiven Erwartungen gearbeitet, bei denen angenommen wurde, dass ökonomische Agenten die jüngste Vergangenheit betrachten, um Erwartungen über die Zukunft zu erstellen. Rationale Erwartungen bedeuten eine höhere Komplexität der Agenten. Zum Beispiel werden Verbraucher nicht einfach eine Inflationsrate von 2 % annehmen, nur weil dies der Durchschnitt der letzten Jahre war. Sie werden sich mit der aktuellen Geldpolitik und den wirtschaftlichen Bedingungen befassen, um eine eigene Prognose zu erstellen.[133]

Die NKM konnte zeigen, dass unter Annahme von perfekter Preiselastizität und rationalen Erwartungen Geldpolitik nur zu Inflation führe und keine konjunkturellen Effekte aufwies.[134]

Heterodoxe Theorien

Es gibt Inflationstheorien, die vom Mainstream der ökonomischen Wissenschaft nicht geteilt werden.[124]

Österreichische Schule

Ludwig von Mises, ein Vertreter der Österreichischen Schule, verstand unter Inflation die Ausweitung (lat. inflare) der ungedeckten Geldmenge. Durch zyklisches und unkontrolliertes Geldwachstum entstünden Kredite ex nihilo mit künstlich niedrigen Zinsraten. Durch die Inflation und die Kreditexpansion würde das gesamte Preissystem verzerrt, der Preis verliere seine Funktion der Information über Knappheit, unproduktive Produktionsweisen würden dadurch künstlich am Leben gehalten. Hierbei handelt es sich um die Sichtweise, die der ursprünglichen Bedeutung am nächsten kommt. Inflation beschreibt einen Ausdehnungsprozess.

Neu geschaffenes Geld gelangt von den Zentral- und Geschäftsbanken zu Marktteilnehmern, die mit diesem neuen Geld Güter nachfragen. Diese zusätzliche Nachfrage wird in steigenden Preisen sichtbar. Die Ursache für Inflation ist damit in der Schöpfung von ungedecktem Geld so wie in gesetzlich privilegierten Institutionen des Bank- und Finanzwesens zu finden (Annahmezwang von Gesetzlichen Zahlungsmitteln, Zentralbankwesen, Teilreservebanken, Währungsmonopol usw.[135]). Aus dieser Sicht geht auch hervor, dass die Inflation sich nicht gleichmäßig in allen Preisen widerspiegelt, sondern durch Cantillon-Effekte beeinflusst wird.

Verkäuferinflation

Die Ökonomin Isabella M. Weber beschäftigt sich mit einer aktuellen Theorie zur Erklärung der Inflation ab dem Jahr 2021 mit der Rolle von Unternehmen und spricht von einer „Verkäuferinflation“ (englisch sellers' inflation). Als Ausgangspunkt der Inflation sieht Weber einen „Kostenschock in systemisch wichtigen Bereichen“ der Wirtschaft. Im Zentrum standen dabei starke Preissteigerungen für Energie und in der Schifffahrt. Dieser Schock habe dann als „Koordinations-Mechanismus für Preiserhöhungen“ für viele Unternehmen gedient.[136][137][138]

Produktionskosten

Die klassischen Ökonomen wie Adam Smith, David Ricardo bis hin zu Karl Marx vertraten eine Produktionskostentheorie des Geldes. Für sie waren der Wert des Geldes und damit die Preise durch die Arbeitswertlehre bestimmt. Adam Smith drückte dies so aus: „Das Verhältnis zwischen dem Werte des Goldes und Silbers und dem irgendwelcher anderer Güter hängt … von dem Verhältnis zwischen der Menge Arbeit ab, die nötig ist, um eine bestimmte Menge Gold und Silber, und der Menge Arbeit, die nötig ist, um eine bestimmte Menge irgendeiner anderen Art auf den Markt zu bringen.“ Die Warenpreise konnten nach der Arbeitswertlehre also nur dann dauerhaft steigen, wenn die Arbeitsproduktivität bei der Gold- oder Silbergewinnung dauerhaft rascher gesteigert werden konnte, als diejenige bei der Produktion der anderen Waren.

Nach der Produktionskostentheorie des Geldes (oder nach der Arbeitswerttheorie) führten die großen Gold- und Silberimporte aus Südamerika nach der Entdeckung Amerikas nicht deshalb zu einer Inflation in Europa, weil das viele Gold eine vergleichsweise kleine Menge an Waren „jagte“ – das sagt die Quantitätstheorie des Geldes –, sondern weil plötzlich weniger Arbeitszeit erforderlich war, um eine bestimmte Menge an Gold oder Silber zu gewinnen. Die Ausdehnung der Geldmenge (Menge an umlaufenden Gold- und Silbermengen) war nur Symptom des plötzlich geringer gewordenen Arbeitswertes der Edelmetalle. Die Klassiker nahmen an, dass zum Umschlag der Waren einer Volkswirtschaft, die insgesamt einen bestimmten Wert hatten, eine Goldmenge von insgesamt einem bestimmten Wert benötigt wurde, abhängig von der Umlaufsgeschwindigkeit der Goldmünzen. Die Umlaufgeschwindigkeit wurde dabei als stabil angenommen. Sank der Wert der einzelnen Goldmünzen wegen Erhöhung der Arbeitsproduktivität bei der Goldgewinnung, wurden zum Ausgleich entsprechend mehr Goldmünzen für den Geldumlauf benötigt. Die Erhöhung der Geldmenge war also nur Symptom der Verminderung des Wertes der einzelnen Goldmünze.

Wurde mehr Gold, als für den Warenumschlag benötigt, in Umlauf gebracht, führte dies nicht zu Preissteigerungen, sondern das überschüssige Gold wurde als Wertaufbewahrungsmittel gehortet. Die Wirtschaftssubjekte wollten Gold nicht unter Wert gegen Waren tauschen, so die Annahme der Klassiker.

Anders sah es beim Papiergeld aus. Für das Papiergeld galten keine anderen Gesetze als für Goldmünzen, solange der Staat oder die Banken das Papiergeld nur in solchen Mengen ausgaben, dass es jederzeit zu einem bestimmten Verhältnis in Gold eingetauscht werden konnte. Aber beispielsweise während der Koalitionskriege floss aus Großbritannien sehr viel Gold ins Ausland ab oder wurde gehortet. Schließlich wurde die Goldeinlösungspflicht für Papierbanknoten durch den englischen Staat aufgehoben. Nach einiger Zeit gab es dann zwei Preise. Die stabilen Preise der Waren in Gold ausgedrückt und die steigenden Preise der Waren in Papiergeld ausgedrückt.

Marx stellte den Sachverhalt so dar: Solange die für den Warenumschlag benötigte Goldmenge durch Papiergeld ersetzt wird, sind Gold und das es repräsentierende Papiergeld gleich viel wert. Wird aber in Notzeiten von den Banken der Papiergeldumlauf über den notwendigen Goldumlauf gesteigert, dann steigen genau in dem Maße die Preise in Papiergeld ausgedrückt. Während also zu viel Gold die Preise nicht anhebt, sondern als Wertaufbewahrungsmittel gehortet wird, trauen die Wirtschaftssubjekte dem Papiergeld diese Fähigkeit zur Wertbewahrung nicht zu, es wird verausgabt. Dann „jagen“ aber zu viele Banknoten zu wenige Waren. Die Preise in Papiergeld ausgedrückt steigen. Für das Papiergeld gilt insoweit die Quantitätstheorie des Geldes.

Steuerung

Geldpolitik

Obwohl sowohl die Fiskal- als auch die Geldpolitik die Inflation beeinflussen können, verlassen sich die meisten Länder seit den 1980er Jahren hauptsächlich auf die Geldpolitik, um die Inflation zu steuern.[141] Wenn eine Inflation über ein akzeptables Niveau hinaus auftritt, kann die Zentralbank des Landes den Zinssatz erhöhen, was die Inflationsentwicklung stabilisieren soll. Zentralbanken folgen heute meist der Taylor-Regel bei der Festlegung des Zinssatzes.[56]

Die europäische Zentralbank (EZB) modelliert die Effekte ihrer Geldpolitik über den Transmissionsmechanismus.[142] Dabei geht man davon aus, dass eine Reihe ökonomischer Kenngrößen bei einer Veränderung der Leitzinsen beeinflusst werden, welche wiederum weitere Effekte nach sich ziehen (siehe nebenstehende Grafik).[143] Ein höherer Leitzins wirkt sich schließlich auf die Inflationserwartung, Angebot und Nachfrage nach Gütern, den Arbeitsmarkt (Arbeitslosigkeit), die Löhne und die Importpreise aus, welche unmittelbaren Einfluss auf die Preisentwicklung im Euroraum haben.[143][56]

Dabei ist zu beachten, dass die Transmission durch variable und unsichere Zeitverzögerungen (eng. time lags) gekennzeichnet ist. Daher ist es schwierig, den genauen Zeitpunkt der Wirkung geldpolitischer Maßnahmen auf die Wirtschaft und das Preisniveau zu modellieren. Die Wirksamkeit des Transmissionsmechanismus wird durch theoretische Modelle und empirische Forschung gestützt.[144][145]

Seit den 2010er Jahren werden neben Änderungen der Leitzinsen auch sogenannte unkonventionelle geldpolitische Maßnahmen eingesetzt, aufgrund einer Inflationsrate unterhalb der Zielinflation trotz niedriger Leitzinsen.[145] Diese Maßnahmen werden eingesetzt, um die Inflation trotz der 0 %-Grenze für nominale Zinssätze weiterhin zu steuern und Preisstabilität sicherzustellen.[146] Zu unkonventionellen Maßnahmen zählt zum Beispiel die Quantitative Lockerung.[145]

Einige Zentralbanken haben ein symmetrisches Inflationsziel, während andere die Inflation kontrollieren, sobald sie einen Schwellenwert überschreitet.[147] In den meisten Ländern haben die Zentralbanken oder andere Währungsbehörden die Aufgabe, den Interbankenzins stabil auf niedrigem Niveau und die Zielinflationsrate bei etwa 2 bis 3 % zu halten.[97]

Die Europäische Zentralbank hat ein Inflationsziel mit einer mittelfristigen Inflationsrate von 2 % pro Jahr. Dieses Ziel wird von der EZB symmetrisch formuliert, Abweichungen nach oben und nach unten werden also gleichermaßen als nachteilig betrachtet.[148]

Historisch

In der zweiten Hälfte des 20. Jahrhunderts gab es eine Debatte zwischen Keynesianern und Monetaristen über das geeignete Instrument zur Kontrolle der Inflation.[149] Monetaristen betonen eine niedrige und stetige Wachstumsrate der Geldmenge, während die Keynesianer betonen, dass die Gesamtnachfrage während der Wirtschaftsexpansion reduziert und die Nachfrage während der Rezession erhöht wird, um die Inflation stabil zu halten.[150] Die Geldmenge ist seit den 1990er Jahren in der Inflationssteuerung von Zentralbanken keine relevante Kenngröße mehr.[86]

Daneben gab es weitere Methoden zur Inflationssteuerung wie dem Goldstandard und den Preiskontrollen. Beide Methoden werden von heutigen Ökonomen als nicht effektiv und ineffizient abgelehnt.[151][152]

Goldstandard

Der Goldstandard ist ein Währungssystem, in dem das gemeinsame Tauschmittel einer Region Papiernoten sind, die normalerweise frei in voreingestellte, feste Goldmengen umgewandelt werden können.[153] Der Standard legt fest, wie die Golddeckung umgesetzt wird, einschließlich der Menge an Gold pro Währungseinheit. Die Währung selbst hat keinen intrinsischen Wert, wird aber von Händlern akzeptiert, da sie gegen die entsprechende Menge Goldes eingelöst werden kann.[154]

Der Goldstandard wurde durch die internationale Übernahme des Bretton-Woods-Systems teilweise aufgegeben. Unter diesem System waren alle anderen wichtigen Währungen zu festen Kursen an den US-Dollar gebunden, der selbst von der US-Regierung zu einem Kurs von 35 US-Dollar pro Unze an Gold gebunden war. Das Bretton-Woods-System brach 1971 zusammen, was dazu führte, dass die meisten Länder auf Fiatgeld umstiegen – Geld, das nur durch die Gesetze und Rechtssicherheit des Landes garantiert wird.[155]

Bei einem Goldstandard würde die langfristige Inflationsrate (oder Deflation) durch die Wachstumsrate des Goldangebots im Verhältnis zur Gesamtproduktion bestimmt.[156] Kritiker argumentieren, dass dies zu willkürlichen Schwankungen der Inflationsrate führen und die Geldpolitik im Wesentlichen durch den Goldabbau bestimmt würde. Dies hätte in wirtschaftlichen Abschwüngen katastrophale Folgen.[151][157]

Der Goldstandard wird besonders von Vertretern der heterodoxen Österreichischen Schule propagiert.[158][159][160]

Preiskontrollen

Eine andere historische Methode zur Inflationssteuerung waren Lohn- und Preiskontrollen. Lohn- und Preiskontrollen haben sich in Kriegszeiten in Kombination mit Rationierung bewährt. Ihre Verwendung in anderen Kontexten ist jedoch weitaus gemischter. Zu den bemerkenswerten Misserfolgen bei ihrer Verwendung gehört die Einführung von Lohn- und Preiskontrollen im Jahr 1972 durch Richard Nixon.[161] Viele Ökonomen halten Preisbindungen für sinnlos oder schädlich.[161][152]

Im Allgemeinen werden Lohn- und Preiskontrollen als vorübergehende und außergewöhnliche Maßnahme angesehen, die nur in Verbindung mit Maßnahmen zur Verringerung der zugrunde liegenden Inflationsursachen während des Lohn- und Preiskontrollregimes wirksam sind, z. B. wenn der Krieg gewonnen wird. Sie haben oft sehr negative Auswirkungen aufgrund der verzerrten Preissignale, die sie an den Markt senden. Künstlich niedrige Preise führen oft zu Knappheit und Engpässen und schrecken zukünftige Investitionen ab, was zu weiterem Mangel führt. Die übliche ökonomische Analyse zeigt, dass jedes Produkt oder jede Dienstleistung, die zu niedrig bepreist wird, zu stark konsumiert wird. Wenn beispielsweise der offizielle Brotpreis zu niedrig ist, wird es zu wenig Brot zu den festgelegten Preisen geben und der Markt wird zu wenig in die Brotherstellung investieren, um den zukünftigen Bedarf zu decken, wodurch das Problem langfristig verschärft wird.[152]

Frankreich führte im Herbst 2023 im Rahmen eines Inflationspaktes und gegen Konzern-Widerstände (Unilever, Nestle, Pepsico) Fixpreise für 5000 Lebensmittelprodukte ein.[162][163] Schon im Jahr zuvor hatte es in der Lebensmittelbranche schärfere staatliche Preiskontrollen gegeben.[164] Staatliche Verbraucherschützer hätten schon 1.200 Inspektionen vorgenommen.[164]

Abgrenzung

Im allgemeinen Sinne und politischen Sprachgebrauch werden verschiedene Erscheinungen mit Inflation in Verbindung gebracht oder gleichgesetzt, die unter Umständen keine Inflation sind.

Kassenhaltung

Kassenhaltungs-Inflation bezeichnet einen Zustand, in dem die Wirtschaftssubjekte höhere Geldbestände horten, als sie eigentlich wollen. Nach ökonomischer Theorie tritt diese Situation in freien Märkten nicht auf, da die höheren Geldbestände zu Inflation führen müssen. Werden die Preise jedoch (staatlich) administriert und erfolgt die Messung des Preisniveaus anhand der administrierten Preise, so liegt keine Inflation vor. Hilfsweise kann Inflation allerdings auf nicht-administrierten Märkten (Schwarzmarkt) gemessen werden. Ob Inflation vorliegt, ist also eine Frage der Anerkennung einer Definitions-Autorität. Gegen diese These ist einzuwenden, dass gehortete Geldbestände nicht per se ein Geldangebot darstellen. Nur der Teil der Geldbestände, den die Wirtschaftssubjekte planen, in der betrachteten Periode gegen Waren und Dienstleistungen einzutauschen, stellt ein Geldangebot dar.[165]

Externer Preisschock

Dieser Ausdruck wurde im Zuge der sogenannten Ölkrisen häufig verwendet. Der Preisanstieg eines Gutes führt allerdings nicht zwangsläufig zu einem Anstieg des Preisniveaus. Sinken gleichzeitig die Preise anderer Güter, kann das Preisniveau konstant bleiben. Es liegt dann keine Inflation vor. Alimentiert die Notenbank jedoch die Preiserhöhungen, kann ein Effekt analog der sogenannten Kostendruck-Inflation ausgelöst werden.[166]

Inflationssteuer

Eine Inflationssteuer gibt und gab es nicht. Inflationssteuer ist ein Schlagwort, das den wirtschaftlichen Nachteil von Inflation pejorativ mit dem wirtschaftlichen Nachteil einer Steuer gleichsetzt. Bei gleichbleibendem Nominaleinkommen bleibt auch die Einkommensteuer unverändert, jedoch verringert sich das Realeinkommen aufgrund der Inflation. Gleichzeitig verlieren die Staatsschulden real an Wert (dies gilt nur bei nicht inflations-indexierten Anleihen und einer unerwartet hohen Inflation, denn wenn eine bestimmte Inflationsrate erwartet wird, wird diese Inflationsrate in den verlangten Zins mit eingepreist). Der Staat entschuldet sich bei unerwartet hoher Inflation also ohne eigene Leistung. Dies gilt zwar auch für alle anderen Schuldner. Der Staat ist jedoch als einziger in der Lage, durch seine Politik Inflation wirksam zu erhöhen. Als letzten Effekt kann der Staat Inflationsgewinne der Steuerbürger besteuern. So waren nach der Hyperinflation der 20er Jahre die Immobilienbesitzer faktisch entschuldet. Diesen Inflationsgewinn besteuerte der Staat mit der Hauszinssteuer.

Wirtschaftliche Aspekte

Die Bekämpfung der Inflation wird vom ökonomischen Staatsziel der Preisniveaustabilität gefordert, das sowohl im Europarecht (Art. 127 AEUV) als auch im deutschen Recht (§ 1 StabG) kodifiziert ist. Um das Ziel zu erfüllen, stehen den Staaten und deren Zentralbanken die Instrumente der Wirtschaftspolitik, insbesondere der Geld- und Währungspolitik, zur Verfügung.

Aus Sicht des Monetarismus entsteht die Inflation dadurch, dass die Zunahme der Geldmenge das Wirtschaftswachstum übersteigt.[167] Bei gegebenem Wirtschaftswachstum muss die Geldmenge durch die Geldpolitik der Zentralbank so reduziert werden, dass sie sich unterhalb des Wirtschaftswachstums bewegt. Das kann durch eine restriktive Geldpolitik wie etwa Erhöhung der Mindestreserven oder des Leitzinses erreicht werden.

Längere Zeit andauernde Inflation führt zur Flucht in die Sachwerte. Die Bezieher fester Einkommen (Arbeitnehmer, Pensionäre) sind bei einer Inflation ebenso benachteiligt wie Sparer und sonstige Gläubiger von Nominalwerten. Sie erleiden Vermögensverluste, wenn die Inflationsrate den Habenzins bzw. Kapitalertrag übersteigt.[168] Dann besteht ein negativer Realzins und eine negative Realrendite. Schuldner haben dagegen Vorteile, weil der Realwert ihrer Verbindlichkeiten abnimmt. Langfristig kann die Inflation die soziale Sicherheit und den Wohlstand gefährden.[169] Es kann eine Inflationsmentalität entstehen, die einen Kaufrausch auslöst, der die Umlaufgeschwindigkeit des Geldes und auch die Güternachfrage erhöht, was die Inflation noch beschleunigt.[170]

Bei konstantem Konsum erhöhen sich durch Preissteigerungen bei Inflation die Konsum- und Investitionsausgaben, so dass Wirtschaftssubjekte bei gegebenem Einkommen an eine Konsum- und Investitionsgrenze stoßen, die sie zum Sparen durch Senkung ihrer Güternachfrage zwingt. Dies geschieht durch absolut geringeren Konsum oder durch Substitution teurerer Güter durch preiswertere Substitutiionsgüter. Die geringere Güternachfrage bewirkt bei konstantem Güterangebot wiederum einen Rückgang der Inflation.

Der aktuelle wissenschaftliche Konsens besagt, dass Inflation im Wesentlichen durch das Zusammenspiel von Angebot und Nachfrage entsteht.[171][52][172] Sehr hohe Inflation und Hyperinflation kann auch durch ein zu starkes Geldmengenwachstum erklärt werden.[83][57] Inflation beeinflusst Ökonomien auf verschiedene Weisen. Sie macht Sparen unattraktiver und begünstigt Verschuldung und Konsum durch eine Erhöhung der Opportunitätskosten für das Halten von Geld. Es kann bei hoher Inflation zu Knappheit kommen, da Konsumenten aus Sorge vor weiteren Preisanstiegen Güter horten. Zu den positiven Effekten einer stabilen niedrigen Inflation zählt die Vermeidung von Ineffizienzen einer Deflation.[173]

Es ist ebenso ökonomischer Konsens, dass hohe Inflationsraten und Hyperinflation schädlich sind.[174] Die meisten Ökonomen befürworten daher eine niedrige und stabile Inflationsrate.[175][9] Eine niedrige Inflation (im Gegensatz zu einer Null- oder negativen Inflation) verringert die Schwere wirtschaftlicher Rezessionen, indem sie es dem Arbeitsmarkt ermöglicht, sich im Abschwung schneller anzupassen. Sie verringert auch das Risiko einer Deflation.[176] Die Aufgabe, die Inflationsrate niedrig und stabil zu halten, wird in der Regel Zentralbanken übertragen. Sie sollen die Inflationsrate durch Geldpolitik steuern. Dazu nutzen sie verschiedene Instrumente: die Festsetzung von Leitzinsen, Offenmarktpolitik, Mindestreservepflichten, sowie Forward guidance. Das Inflationsziel der Europäischen Zentralbank ist eine mittelfristige Inflation von 2 % pro Jahr in der Eurozone.[148]

Siehe auch

- Liste der Länder nach Inflationsrate

- Geräuschlose Kriegsfinanzierung

- Kippertaler der Kipper- und Wipperinflation

- Kippermünzstätten (Kursachsen) – Münzstätten der Kipper- und Wipperinflation

- Böse Halser der Schinderlingszeit, eine Inflation (1457–1460)

- Shrinkflation

Literatur

- Inflation – Inflationstheorien – Geldpolitik. In: Gabler Wirtschaftslexikon, Gabler Verlag

- Josef Gruntzel: Der Geldwert. Grundsätze für die Beurteilung der Geldentwertung (= Finanz- und volkswirtschaftliche Zeitfragen. Nr. 57). Enke, Stuttgart 1919.

- Hans H. Lechner: Währungspolitik. De Gruyter, Berlin u. a. 1988, ISBN 3-11-007412-5.

- Fritz Neumark: Inflationsprobleme – Alt und Neu. Vandenhoeck & Ruprecht, Göttingen (= Göttinger Universitätsreden. Heft 59; 1976).

- Olivier Blanchard, Gerhard Illing: Makroökonomie. 7., aktualisierte Auflage. Pearson, München 2017, ISBN 3-86326-797-4, Kapitel 23 Geldpolitik – eine Zusammenfassung, S. 687–718.

- Christopher Sims, A Simple Model for Study of the Determination of the Price Level and the Interaction of Monetary and Fiscal Policy. In: Economic Theory. Springer, Band 4, Nr. 3, 1994, S. 381–399.

- Johannes Treu, Johannes Hartwig: Messung der gefühlten Inflation in Deutschland, IU Discussion Papers, Reihe: Business & Management, Vol. 2, No. 12 (November 2022), https://www.econstor.eu/bitstream/10419/266398/1/1823592570.pdf.

- Bernhard Beck: Makroökonomie. vdf Hochschulverlag AG an der ETH Zürich, Zürich 2021, ISBN 978-3-7281-3367-0, Kapitel 5: Geld und die Bedeutung von Inflation und Kapitel 6: Ursachen für Inflation.

Rundfunkberichte

- Anna Fein: Inflation – Das gierige Biest (Wissen hoch 2 – 2023) in der 3sat-Mediathek (44 Min.), abrufbar bis 31. August 2028

- ARTEde: Die Rückkehr der Inflation auf YouTube, 10. Oktober 2023 (Laufzeit: 1:28:52 Std.).

Weblinks

| Weitere Inhalte in den Schwesterprojekten der Wikipedia:

| ||

| Commons | – Medieninhalte (Kategorie) | |

| Wiktionary | – Wörterbucheinträge | |

| Wikinews | – Nachrichten | |

| Wikiquote | – Zitate | |

| Wikisource | – Quellen und Volltexte | |

- Statistisches Bundesamt (Destatis): Verbraucherpreisindex für Deutschland

- Verbraucherpreisindex für Österreich

- Schweizerischer Landesindex der Konsumentenpreise

- Statistiken der Europäischen Zentralbank (englisch)

- Inflation in den Neuen Bundesländern (in Quartalsberichten)

- Jürgen Pätzold: Das Inflationsproblem. Ursachen und Strategien.

- Informationen und Daten zum US-CPI beim Bureau of Labor Statistics

Einzelnachweise

Wikiwand in your browser!

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.