Федеральная резервная система

центральный банк США Из Википедии, свободной энциклопедии

центральный банк США Из Википедии, свободной энциклопедии

Федера́льная резе́рвная систе́ма (Federal Reserve System, ФРС, Федеральный резерв, the Fed) — специально созданное 23 декабря 1913 года независимое федеральное агентство для выполнения функций центрального банка и осуществления централизованного контроля над коммерческой банковской системой Соединённых Штатов Америки.

| Федеральная резервная система | |

|---|---|

Печатная версия логотипа Федеральной резервной системы  Флаг Федеральной резервной системы | |

| |

| Расположение |

|

| Дата основания | 23 декабря 1913 года |

| Президент (председатель) | Джером Пауэлл |

| Валюта | Доллар США |

| Базовая учётная ставка | 5.25–5.5% |

| Базовая депозитная ставка | 5.15% |

| Веб-сайт | www.federalreserve.gov |

В ФРС входят 12 федеральных резервных банков, расположенных в крупнейших городах, около трёх тысяч коммерческих так называемых банков-членов, назначаемый президентом Совет управляющих, Федеральный комитет по операциям на открытом рынке и консультационные советы. Основанием для создания является Закон о Федеральном резерве. В управлении ФРС определяющую роль играет государство, хотя форма собственности капитала является частной — акционерная с особым статусом акций.

С точки зрения управления ФРС является независимым органом в правительстве США. Как национальный центральный банк ФРС получает полномочия от Конгресса США. Независимость в работе обеспечивается тем, что принимаемые решения о кредитно-денежной политике не должны быть одобрены президентом США или кем-либо иным из исполнительной или законодательной ветвей власти. ФРС не получает финансирования от Конгресса. Срок полномочий членов Совета управляющих Федеральной резервной системы охватывает несколько сроков президентских полномочий и членов Конгресса. В то же время ФРС подконтрольна Конгрессу, который часто анализирует деятельность ФРС и может изменить обязанности ФРС законодательным образом[1].

Федеральная резервная система ответственна за создание благоприятных условий для максимальной занятости, сохранение низкой и стабильной инфляции, а также безопасной и эффективной финансовой системы.

С 2006 по 2014 год пост председателя совета управляющих ФРС занимал Бен Бернанке. В феврале 2014 года его сменила Джанет Йеллен, которая в течение двух лет работала его заместителем[3]. С 5 февраля 2018 года главой Федеральной резервной системы является Джером Пауэлл.

Первым учреждением, выполнявшим функции центрального банка США, был Первый банк Соединённых Штатов, созданный Александром Гамильтоном в 1791 году. Его полномочия не были продлены в 1811 году. В 1816 году был образован Второй банк Соединённых Штатов; его полномочия не были продлены в 1836 после того, как он стал объектом критики со стороны президента Эндрю Джексона. С 1837 по 1862 годы центрального банка формально не существовало. Это время называют «эрой свободных банков» в США. С 1862 до 1913 года в США по соответствующему закону действовала система национальных банков. Серия банковских паник в 1873, 1893 и 1907 годах создала серьёзный спрос на создание централизованной банковской системы.

Хронология центральных банков США:

В середине XIX века денежное обращение США было в кризисном состоянии: к началу гражданской войны в стране обращалось 7 тыс. видов банкнот разных банков различного номинала, в том числе 5,5 тыс. видов подделанных банкнот. Лишь в 1864 году был принят федеральный закон, по которому каждый банк должен был обеспечивать депозиты клиентов определёнными резервами, величина которых зависела от статуса банка. При этом банки получили право хранить часть своих резервов в банках Нью-Йорка, что способствовало усилению позиций этих банков. В 1900 году был принят закон о золотом стандарте, который положил конец биметаллизму и утвердил золото в качестве единственного денежного металла.

Инициатива создания в США центрального банка исходила от банковских кругов страны, прежде всего от наиболее могущественных нью-йоркских банкиров. При этом шли острые дискуссии о степени государственного и частного участия в руководстве центральной банковской системой[4].

В течение последней четверти XIX века и начала XX века экономика США прошла через череду финансовых паник. Главным импульсом к созданию третьего центрального банка стала банковская паника 1907 года. Многие экономисты и сторонники Федеральной резервной системы утверждали, что предыдущие системы обладали двумя основными недостатками: «неэластичной» валютой и недостатком ликвидности. В 1908 году, после финансового кризиса 1907 года, Конгресс принял акт Олдрича-Вриланда, по которому создавалась Национальная денежная комиссия с целью проработки возможных вариантов денежной и банковской реформы.

Сенатор Нельсон Олдрич основал две комиссии: одну — для глубокого изучения американской денежной системы, другую (которую возглавлял сам Олдрич) — для изучения и подготовки отчётов по европейским банковским системам. Приехав в Европу с негативным отношением к центральным банкам, Олдрич изменил своё мнение, изучив немецкую банковскую систему, и пришёл к выводу о её преимуществах перед системой выпускаемых государством облигаций, которую Олдрич предпочитал ранее. Идея центрального банка встретила жёсткую критику со стороны оппозиционных политиков, которые относились к ней с подозрением и выдвигали против Олдрича обвинения в необъективности из-за его близких отношений с богатыми банкирами (такими как Дж. П. Морган) и ввиду брака его дочери с Джоном Д. Рокфеллером-младшим.

В 1910 году ведущие финансисты США (сам Нельсон Олдрич, банкиры Пол Варбург, Фрэнк Вандерлип, Гарри Дэвидсон, Бенджамин Стронг, помощник секретаря казначейства США Пиатт Эндрю) в течение десяти дней проводили «мозговой штурм» на острове Джекилл для выработки компромисса относительно структуры и функций будущего центрального банка. Результатом стала схема, которую Олдрич представил Конгрессу США[5].

Олдрич выступал за полностью частный центральный банк с минимальным вмешательством государства, но пошёл на уступку в том, что государство должно быть представлено в совете директоров. Большинство республиканцев одобряло план Олдрича, но их поддержки было недостаточно для прохождения закона в Конгрессе. Прогрессивные демократы предпочитали резервную систему, находящуюся в собственности и под управлением государства, неподконтрольную банкирам и биржевикам. Консервативные демократы защищали идею частной, но децентрализованной резервной системы, которая через децентрализацию выводилась бы из-под контроля Уолл-стрит. Закон о Федеральном резерве[6][7], принятый Конгрессом в 1913 году, отражал мнение преимущественно представителей Демократической партии США; большинство республиканцев выступало против его принятия.

В результате в декабре 1913 года была создана Федеральная резервная система как независимое агентство правительства США. Президент и конгресс были лишены права непосредственно вмешиваться в деятельность ФРС, однако могли издавать регулирующие её законы.

1923 год — для координации деятельности ФРС создан Комитет инвестиций открытого рынка (англ. Open Market Investment Committee (OMIC)). В него вошли управляющие федеральных резервных банков Нью-Йорка, Бостона, Филадельфии, Чикаго и Кливленда.

1930 год — на смену Комитету пришла Ассоциация политики открытого рынка (англ. Open Market Policy Conference (OMPC)), в состав которой вошли управляющие и члены совета директоров 12 федеральных резервных банков.

1933 год — сформирована Федеральная корпорация страхования депозитов (англ. Federal Deposit Insurance Corporation (FDIC)). Совет Федеральной резервной системы получил право вносить изменения в резервные требования банков, входящих в ФРС.

1935 год — после принятия Банковского закона (Banking Act) структура ФРС приобрела вид, существующий и поныне: Совет получил имя Совета управляющих (англ. Board of Governors) ФРС, состоящего из 7 человек, один из которых является председателем Совета. В Совет больше не входили министр финансов и контролёр денежного управления. Управляющих резервных банков переименовали в президентов, Ассоциация политики открытого рынка получила название Федерального комитета открытого рынка (Federal Open Market Committee (FOMC))[8].

Во время Второй мировой войны перед финансовой системой США была сформулирована цель удешевить для федерального правительства финансирование военных расходов. В 1942 году ФРС как эмиссионный центр официально обязалась поддерживать низкую доходность по государственным долговым ценным бумагам — для краткосрочных казначейских векселей не более 0,375 %, а по долгосрочным облигациям (Bonds) не более 2,5 % годовых. Взяв такие обязательства, Федеральная резервная система уже не могла влиять на объём закупаемых государственных долговых ценных бумаг. Если Казначейство продавало новые векселя или население хотело продать ранее приобретённые, из-за чего цены на них на открытом рынке начинали снижаться (увеличивался дисконт), то ФРС была вынуждена выкупать излишки, чтобы не допускать роста доходности. Это приводило к увеличению денежных обязательств ФРС, которая фактически утратила возможность влиять на размер денежной базы в стране[9]. У Министерства финансов была возможность регулярно получать практически любое количество денег, которые формально были займами под невероятно низкий процент, но в реальности ФРС производила постоянную эмиссию денег. В послевоенный период практика низких процентов по государственному долгу была продолжена, несмотря на рецессию в экономике и инфляцию 14 % в 1947 году, 8 % в 1948 году. Тогдашний председатель ФРС Марринер Экклз пытался противодействовать такой политике, но президент Гарри Трумэн заменил его на Томаса Маккейба.

Чтобы снизить инфляцию, цены и размер заработной платы искусственно сдерживались через постоянный контроль со стороны «Управления по регулированию цен» (существовало с 1941 по 1947 год). В 1950 году началась Корейская война, инфляция превысила 21 % и был восстановлен контроль цен в лице Управления по стабилизации цен (существовало с 1951 по 1953 год). По сути экономические меры воздействия были заменены на административные. При этом от ФРС требовали сохранить низкие кредитные ставки, с одновременным снижением инфляции и безработицы. Марринер Экклз заявил: «Либо Федеральная резервная система должна быть признана как имеющая некоторый независимый статус, либо её следует рассматривать просто как агентство или бюро казначейства»[9].

В 1951 году президент Гарри Трумэн пригласил в Белый дом представителей ФРС и Министерства финансов США, которые в итоге заключили «Соглашение». Министерство финансов отказывалось от принуждения ФРС к покупкам казначейских ценных бумаг. ФРС получала самостоятельность в проведении денежно-кредитной политики для стабилизации макроэкономики без привязки к потребностям Минфина в заимствованиях. ФРС начала проводить политику, направленную на стабильность цен[9]. Уильям Мартин, в то время помощник министра финансов, был главным посредником. Три недели спустя он был назначен председателем Федеральной резервной системы, заменив Маккейба.

Было много опасений, что отказ ФРС от постоянной поддержки обрушит свободный рынок государственных долговых ценных бумаг. Уход с рынка облигаций привёл к внутренней реорганизации политики ФРС — ведущая роль стала отводиться Федеральному комитету по операциям на открытом рынке. Ёмкий и ликвидный рынок действительно был создан[9].

После заключения Соглашения ФРС поддерживала умеренные темпы роста денежной массы, сравнительно мало снижавшие покупательную способность доллара. Ha протяжении последующих четырнадцати лет среднегодовые темпы инфляции потребительских цен составляли менее 1,5 %[10].

В июле 1979 года президент США Джимми Картер назначил Пола Волкера председателем ФРС. Волкер сумел обуздать инфляцию, сократив её с 13-14 % (1979—1980 годы) до 1 % (1986 год) путём сокращения денежной эмиссии и ужесточения денежной политики. На посту председателя ФРС Пола Волкера в 1987 году сменил Алан Гринспен. С февраля 2006 года пост председателя ФРС занимал Бен Бернанке, которого в 2014 году сменила Джанет Йеллен. С 2018 года по нынешнее время этот пост занимает Джером Пауэлл.

Закон о Федеральном резерве определяет, что ФРС состоит из региональных федеральных резервных банков, которые имеют статус самостоятельного юридического лица, но управление которыми осуществляет назначенный президентом США Совет управляющих ФРС.

В целом, вся система ФРС является независимым федеральным агентством правительства США.

В 1982 году суд центрального округа штата Калифорния вынес постановление по делу «Джон Льюис против Соединённых Штатов», в котором определил, что федеральные резервные банки, входящие в структуру ФРС, не являются учреждениями, к которым могут быть предъявлены иски частных лиц по закону об исках к государственным организациям и служащим (Федеральный закон о возбуждении деликтных исков[англ.]). Данное постановление суда относится к практике применения Федерального закона о возбуждении деликтных исков к федеральным резервным банкам и не выносит никаких определений относительно статуса ФРС в целом.

Текущие функции ФРС:

Ниже схематически представлена структура Федеральной резервной системы, где наглядно показаны её составляющие (с разной формой собственности) и объёмом власти (влияния).

| Федеральное правительство через президента США | ||||

| ↓ назначение | ||||

| «FOMC» и консультационные советы и рабочие комитеты | → совет |

Совет управляющих Федеральной резервной системы | Банки-члены | |

| ↓управление | ↓акционеры | |||

| Советы управляющих Федеральных резервных банков | →

управление |

12 региональных Федеральных резервных банков | ||

Руководящим органом ФРС является Совет управляющих Федеральной резервной системы в составе 7 членов, которых назначает президент США с одобрения сената. Каждый член Совета назначается сроком на 14 лет без права продления полномочий[17]. Раз в два года назначается один член Совета, и каждый президент, таким образом, может назначить только двух членов (либо четырёх, если президент избирается на второй срок), при условии, что кто-либо не освобождает пост раньше срока.

Совет управляющих возглавляют председатель и его заместитель, которые выбираются президентом из семи членов Совета сроком на четыре года без ограничений на продление полномочий[7].

Законом о ФРС предусматривается право президента США уволить любого члена Совета. Так, президент Рейган уволил председателя Совета Пола Волкера в 1987 году[18].

На 2015 год в системе ФРС работало 18 574 человека[19].

На 29 сентября 2022 года членами Совета являются:

|

Портрет |

Член Совета |

Вступил в должность |

Окончание полномочий |

|---|---|---|---|

|

Джером Пауэлл (председатель) |

5 февраля 2018 (в качестве председателя) 23 мая 2022 |

15 мая 2026 (в качестве председателя) |

| 25 мая 2012 (в качестве члена) 16 июня 2014 |

31 января 2028 (в качестве члена) | ||

|

Лайл Брейнард (заместителем председатель) |

23 мая 2022 (в качестве заместителем председателя) |

15 мая 2026 (в качестве заместителем председателя) |

| 16 июня 2014 (в качестве члена) |

31 января 2026 (в качестве члена) | ||

|

Michael Barr (заместителем председатель) |

19 июля 2022 (в качестве заместителем председателя) |

13 июля 2026 (в качестве заместителем председателя) |

| 19 июля 2022 (в качестве члена) |

31 января 2032 (в качестве члена) | ||

|

Michelle Bowman | 26 ноября 2018

1 февраля 2020 |

31 января 2034 |

|

Christopher Waller | 18 декабря 2020 | 31 января 2030 |

|

Лиза Кук | 23 мая 2022 | 31 января 2024 |

|

Philip Jefferson | 23 мая 2022 | 31 января 2036 |

Центральные учреждения ФРС находятся в Вашингтоне.

Функции Совета:

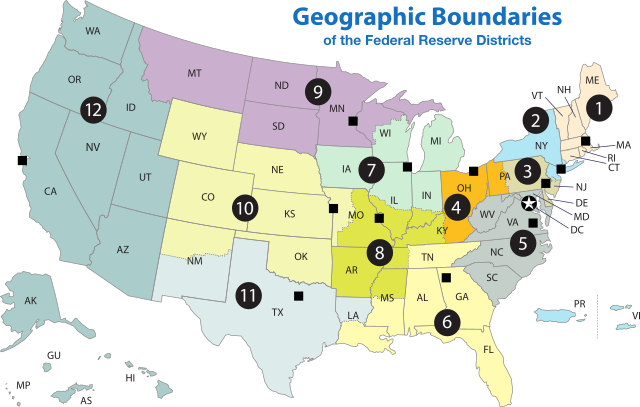

Совету управляющих подчинены 12 региональных отделений ФРС, называемых «федеральными резервными банками». Региональные отделения географически расположены в 25 филиалах и осуществляют свои полномочия в закреплённых за ними штатах, называясь по имени тех городов, в которых расположены их штаб-квартиры (Сан-Франциско, Канзас-Сити и т. п.).

Каждое региональное отделение имеет собственный совет управляющих[20], состоящий из 9 членов и разбитый на классы A, B и C, по три человека в каждом[21]:

Президент каждого регионального отделения назначается с согласия совета управляющих ФРС.

Каждый регион имеет цифровое и буквенное обозначение в алфавитном порядке согласно списку:

Функции региональных отделений ФРС:

Между советом управляющих ФРС и региональными отделениями ФРС организационно находится Федеральный комитет по открытому рынку (FOMC), являющийся ключевым органом, заведующим монетарной политикой. Его решения направлены на стимулирование экономического роста при сохранении стабильности цен и денежного обращения.

Федеральный комитет по открытому рынку состоит из 12 членов[24]:

Не имеющие права голоса президенты ФРБ посещают заседания Комитета, участвуют в дискуссиях и оценке экономики и возможных вариантов развития. Протоколы заседаний комитета регулярно публикуются на официальном сайте ФРС[25]. Календарь заседаний и время публикации протоколов заранее известны и являются значимыми финансовыми новостями.

Любой коммерческий банк, соответствующий требованиям ФРС, может стать собственником (акционером) местного регионального отделения.

На 19 января 2012 года:

Функции банков-акционеров ФРБ:

Списки банков, входящих в состав ФРС, опубликованы на сайтах соответствующих региональных отделений.

Капитал федеральных резервных банков имеет акционерную форму собственности и сформирован при продаже акций этих банков. Основными покупателями являются коммерческие банки, которые не получают права голоса, но могут избирать 6 из 9 управляющих местного регионального отделения, а также получать дивиденды. В этом плане США отличаются от стран, где капитал центрального банка полностью принадлежит государству (Великобритания, Канада) или является акционерным с долей государства в нём (Бельгия, Япония).

Акции федеральных резервных банков, получаемые банками в обмен на резервный капитал, обладают рядом ограничений: их невозможно продать или обменять, по ним выплачивается фиксированный дивиденд — 6 % годовых, не зависящий от прибыли ФРС[26].

ФРС осуществляет денежную эмиссию, которую в основном направляет на покупку обязательств (облигаций) казначейства США (лишь в особых случаях покупаются другие активы). Таким образом, обменные операции с долларами основаны лишь на доверии к правительству США и финансовой системе США в целом.

Помимо части сеньоража в виде процентных выплат по облигациям казначейства, доход ФРС составляют доходы от платёжных операций, депозитов, операций с ценными бумагами.

Члены и правление ФРС не становятся государственными служащими, но размер их вознаграждения устанавливает Конгресс США[28]. В 2008 году годовая зарплата председателя составила 191 300 долларов США, остальных управляющих Совета — 172 200 долларов США.

После выплаты зарплат управляющим и сотрудникам ФРС и фиксированных дивидендов по акциям ФРС перечисляет остаток прибыли на счета казначейства, которые поступают в доходную часть бюджета.

Например, в 2010 году ФРС получила чистый доход 81,689 млрд долларов США, из которых 1,583 млрд было выплачено в качестве дивидендов акционерам, в доходную часть бюджета поступило 884 млн, выплаты казначейству США составили 79,268 млрд[29].

Текущий балансовый отчёт ФРС: Статистический отчёт ФРС, раздел H.4.1 (англ.)

Предоставление широкой автономности ФРС при принятии решений сочетается с подотчётностью и проверяемостью деятельности, которая должна проходить в законодательно оговорённых рамках.

Согласно закону о Федеральном резерве, ФРС ежегодно отчитывается перед палатой представителей Конгресса США, дважды в год — перед банковским комитетом Конгресса США.

Деятельность банков ФРС не менее раза в год проходит аудит Счётной палаты США (англ. Government Accounting Office) или крупных независимых аудиторских фирм национального уровня[30]. Принятая в 1978 году поправка к закону о «Бухгалтерии и аудите» 1950 года регулирует деятельность аудиторов[31]. Так, аудиты, проводимые в ФРС, не включают рассмотрение действий и решений, связанных с монетарной политикой (в том числе операций с банковскими займами) и любых других транзакций, авторизованных FOMC. Аудиторы также не проверяют операции ФРС на открытом рынке, транзакции с иностранными правительствами, банками и другими финансовыми организациями[31][32]. В 1993 году Счётная палата США обратилась в Конгресс США с просьбой снять ограничения со своих аудиторских полномочий[33], но Конгресс ответил отказом. В 2009 году конгрессмен Рон Пол инициировал законопроект HR 1207 («Закон о прозрачности Федерального Резерва»), ставивший целью проведение одноразового полномасштабного аудита ФРС до конца 2010 года[32][34]. 25 июля 2012 года законопроект был одобрен с некоторыми поправками Палатой Представителей со счётом голосов 327 «за» и 98 «против»[35]. Для окончательного принятия закона он должен получить поддержку в Сенате, при этом обе палаты должны прийти к консенсусу относительно содержания закона[36].

Отчёт о текущих показателях денежной массы в обращении[37] регулярно публикует совет управляющих ФРС. Он отражает также динамику изменения основных денежных агрегатов М2 и М3[37], из которых основным финансово-банковским показателем находящейся в обращении денежной массы считается денежный агрегат М2.

Методика расчёта показателей определяется ФРС[38]:

| Показатель | Описание |

|---|---|

| M0 | Общее количество наличных денег, плюс счета в центральном банке, которые могут быть обменяны на наличные. |

| M1 | M0 + часть M0 в качестве резерва или наличные в хранилище + депозиты до востребования («текущий чековый счёт», с которого снимаются деньги по чекам клиента или «текущий банковский счёт», возможна выписка чеков, в том числе привязанных к дебетным пластиковым картам)). |

| M2 | M1 + большинство срочных вкладов, депозитные счета денежного рынка[англ.], а также депозитные сертификаты до 100,000 долларов. |

| M3 | M2 + все остальные депозитные сертификаты, депозиты в евродолларах и сделки РЕПО. |

Данные по агрегату М3 заканчиваются в марте 2006 года, так как ФРС прекратила публиковать эти сведения, мотивируя тем, что стоимость сбора данных весьма существенная, а получаемая информация незначительна. Остальные три денежных агрегата будут продолжаться публиковаться в деталях и дальше[39].

Частичное банковское резервирование приводит к значительному превышению итоговой величины денежной массы над количеством денег центрального банка. Например, в январе 2007 года количество денег центрального банка было 750,5 миллиардов долларов, в то время как количество денег коммерческих банков (в агрегате М2) составляло 6,33 триллиона долларов.

Как история принятия закона о ФРС, так и текущая деятельность ФРС является предметом различных обвинений и критики ФРС[англ.].

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.