From Wikipedia, the free encyclopedia

Federal Reserve er sentralbanken i USA. I dagligtale brukes ofte forkortelsen The Fed, men det fulle navnet på hele sentralbanksystemet er egentlig Federal Reserve System. Fra februar 2018 er Jerome Powell styreformann i Board of Governors of the Federal Reserve og dermed bankens øverste leder.

| Federal Reserve | |||

|---|---|---|---|

| Offisielt navn | Federal Reserve System | ||

| Hovedkontor | Eccles Building | ||

| Stiftet | 23. desember 1913 | ||

| Sentralbanksjef | Jerome Powell (5. februar 2018) | ||

| Sentralbank for | USA | ||

| ISO 4217 | USD | ||

| Basis lånerente | 0–0,25 %[1] | ||

| Nettsted | www.federalreserve.gov (en) | ||

| Erstatter | Second Bank of the United States | ||

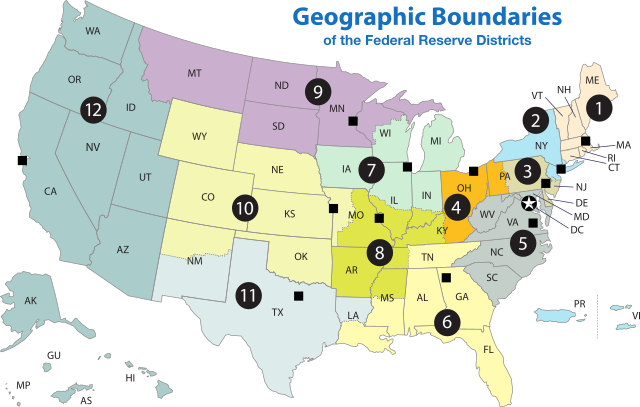

USAs sentralbanksystem er unikt på verdensbasis. Systemet består av tolv sentralbanker («Federal Reserve Banks») og en politisk utpekt ledelse. Det øverste nivået i systemet er Board of Governors som holder til i Washington D.C. Dette styret utpekes av USAs president og godkjennes av Senatet. Under styret kommer Federal Open Market Committee, som har hovedansvaret for landets pengepolitikk. Denne komiteen består av Board of Governors og formennene for fem av de tolv Federal Reserve Banks. Under disse kommer de tolv bankene, som i stor grad tar seg av de praktiske gjøremålene til sentralbanksystemet.

Federal Reserve System ble opprettet av president Woodrow Wilson gjennom Federal Reserve Act i 1913, i samarbeid med kongressrepresentant Carter Glass og senator Robert L. Owen. USA hadde da gått mange år uten en sentralbank, men forskjellige bankkriser hadde ført til krav om at bankvesenet måtte reguleres og støttes av en sentralbank.

The Fed har status som en uavhengig føderal institusjon («Independent agency of the Federal government»). Kongressen har et overordnet ansvar for Federal Reserve, men blander seg ikke inn i den daglige driften. To ganger i året rapporterer styreformannen i the Fed til Kongressen, men i det daglige er samarbeidet med finansdepartementet og presidenten viktigere. Selv om the Fed har en uavhengig status kan denne tilbakekalles om Kongressen mener at politikken til the Fed strider mot nasjonens interesser.

Federal Reserve System består av tolv sentralbanker. Disse sentralbankene er regionale, og har ansvar for å betjene private banker og finansinstitusjoner i sine respektive regioner. USA er det eneste landet i verden med et sentralbanksystem basert på denne modellen. Modellen kom som et kompromiss mellom de som ønsket en sterk, føderal sentralbank og de som ønsket å fortsette med det desentraliserte systemet fra før 1913.

The Fed ledes av et styre kjent som «Board of Governors». Det er syv medlemmer i styret, som utpekes av presidenten og godkjennes av Senatet. Disse sitter for en periode på 14 år, og perioden kan ikke forlenges. Periodene er fordelt slik at en styreplass fornyes annethvert år. Slik forhindres en enkelt president fra å fylle opp styret med personer som deler hans eget økonomiske syn. Styreformannen velges for fire år av gangen, og utpekes av presidenten. Styreformannen kan sitte mer enn én periode. Jerome Powell har vært styreformann siden 2018.

Kongressen gir ingen økonomisk støtte til the Fed, noe som gir the Fed handlerom uten frykt for innblanding fra politikere. Inntektene til the Fed kommer hovedsakelig fra to kilder; handel med statsobligasjoner (som de gjør på vegne av finansdepartementet) og lån til private banker. Etter at kostnadene til Federal Reserve System er betalt, går resten av overskuddet tilbake til finansdepartementet. Siden the Feds opprettelse har rundt 95 % av overskuddet blitt overført til finansdepartementet; dette utgjør omtrent 22 milliarder dollar i året. Eierne av regionalbankene får et utbytte på 6 % i året, noe som reguleres av føderal lov. Medlemsbankenes budsjetter må godkjennes av the Board of Governors, og kontrolleres også av eksterne revisorer.[2]

En viktig del av the Fed er the Federal Open Market Committee (FOMC). Denne er ansvarlig for handel med statsobligasjoner, noe som er det viktigste verktøyet for å kontrollere pengemengden (og dermed indirekte samfunnsøkonomiske variabler som inflasjon og rente). FOMC fastsetter også Federal funds rate, som styrer renten.

Kommersielle banker og finansinstitusjoner kan være medlemmer i Federal Reserve. Omtrent 3 000 av 8 000 banker i USA er med, men disse 3 000 representerer omtrent 70 % av alle bankinnskudd. Banker som er basert på delstatslovgivning («state banks») kan selv velge om de vil være med, mens alle banker som er basert på føderal lovgivning («national banks») er pålagt å være med i Federal Reserve. Det at en bank har ordet «national» med i navnet sitt er derfor et sikkert tegn på at den er medlem i the Fed.[3]

De forente staters første sentralbank var The First Bank of the United States, opprettet av George Washington-administrasjonen i 1791. Den store pådriveren var finansminister Alexander Hamilton, mens utenriksminister Thomas Jefferson var imot. Banken hadde hovedkvarter i Philadelphia, med avdelinger rundt om i landet. Tyve prosent av bankens egenkapital på ti millioner dollar ble skutt inn av de føderale myndighetene. First Bank hadde ansvaret for å håndtere landets gullreserver, for handel med utenlands valuta, og handel med statsobligasjoner. Imidlertid konkurrerte banken også i det private lånemarkedet, noe som førte til at forretningsbanker ønsket å få slutt på ordningen. First Bank hadde fått konsesjon for tyve år, og denne ble ikke fornyet i 1811, etter at Det demokratisk-republikanske parti og James Madison var blitt skeptiske til ordningen.[4]

Under Den britisk-amerikanske krig fra 1812–15 hadde ikke USA noen sentralbank, og myndighetene tok opp lån fra mange private banker for å finansiere krigen. De private bankenes overdrevne utstedelse av papirpenger gjorde at bankene ofte ikke greide å innløse sedlene for den lovte metallverdien, noe som gjorde at sedlene ble omsatt for en rabattert pris på det private markedet. Denne kaotiske situasjonen gjorde at Kongressen igjen så fordelene med en sentralbank, og The Second Bank of the United States ble opprettet i 1816. De føderale myndighetene skjøt inn syv av de 35 millionene i egenkapital. Denne nye banken fikk rett til å utstede pengesedler, som ble gjort til tvunget betalingsmiddel. Banken fikk også ansvaret for å hjelpe kommersielle banker med nødlån dersom de fikk problemer med pengereservene.

Second Bank ble møtt med motstand fra forretningsbanker, da sentralbankens reguleringer hindret deres vekst. Videre ble også bønder skeptiske til sentralbanken, da lånemarkedet ble strammere. Dette førte til at Andrew Jackson la ned veto mot kongressvedtaket om å fornye den tyveårige konsesjonen til Second Bank, og banken opphørte å være sentralbank i 1836.[5]

På starten av nittenhundretallet vokste det frem et stadig sterkere krav om at USA igjen måtte få en sentralbank. Frem til da hadde USA hatt en mengde private banker med rett til å utstede sedler. Dette skapte store praktiske problemer, da man kunne oppleve at pengesedler utstedt av en bank ikke ble godtatt av kunder i en annen bank.

I «panikkåret 1907» gikk økonomien i USA inn i en resesjon. Børsen falt, mange banker gikk under, og mange privatpersoner mistet derfor sparepengene sine. For å redusere risikoen for lignende situasjoner krevde mange et mer sentralisert banksystem. Debattene om modellen man skulle velge var mange. Noen politikere var redde for å gi for mye makt til finansmiljøet i New York, mens andre igjen var redde for å gi for stor kontroll til føderale myndigheter. Likevel kom man frem til et kompromiss begge sider kunne leve med. Under administrasjonen til Woodrow Wilson kom «Federal Reserve Act» av 1913. Lovforslaget ble fremmet av demokratene Carter Glass og Robert L. Owen, og var inspirert av et tidligere, nedstemt lovforslag kjent som «Aldrich Bill».[6] Heretter ble det slutt på at private banker selv kunne regulere pengemengden i USA. Federal Reserve System skulle eies av private banker, men styret skulle utpekes av presidenten, som ville gi indirekte politisk kontroll over pengepolitikken. Lovforslaget ble satt opp til avstemmning den. 23. desember 1913, da de fleste senatorer var dratt hjem for ferien, men forslaget fikk likevel flertall i Senatet med 43 mot 25 stemmer der. Det ble senere ratifisert og vedtatt med 298 mot 60 stemmer i Representantenes hus. Et flertall av bankene var imot opprettelsen av the Fed, da flere mente at New York bankenes innflytelse var for stor men andre igjen mente den politiske innflytelsen ble for stor.[7] Dette gjaldt spesielt de større bankene i New York. Mindre banker i vest og småbedrifter var mer positive, da de var positive til den økte offentlige kontrollen over bankvesenet.[8]

Systemets første prøvelse var Første verdenskrig, da USA var nøytrale de første årene. Gjennom å kunne regulere ned verdien av finansinstrumenter som bankremisser kunne the Fed sørge for at handelen til Europa gikk mest mulig smertefritt, på tross av de vanskelige tidene.[9]

På 1920-tallet forsto formannen i New York Fed, Benjamin Strong, at open market operations var et effektivt verktøy for å motvirke resesjoner (dette ble senere the Feds viktigste pengepolitiske verktøy). Samtidig økte han samarbeidet med utenlandske sentralbanker, som Bank of England.

Under depresjonen fikk the Fed flere nye oppgaver, spesielt innenfor regulering av banker. Federal Deposit Insurance Corporation (FDIC) ble opprettet i 1933, og alle privatpersoners bankinnskudd opp til $10 000 ble garantert av Federal Reserve.[10] The Fed fikk også ansvaret for å se etter holdingselskaper som eide banker. President Roosevelt bestemte seg også for å kutte ut gullstandarden, slik at sedler ikke lenger kunne løses inn i edle metaller.

Pengepolitisk teori var ikke så godt utviklet på 1930-tallet, og enkelte økonomer har i ettertid satt spørsmålstegn ved om the Feds pengepolitikk under depresjonen fungerte etter hensiktene; dette gjelder spesielt den såkalte Friedman-Schwartz-hypotesen.[11] Milton Friedman og Anna Schwartz mente at depresjonen var en følge av The Feds kontraktive pengepolitikk, der sentralbanken ikke holdt etterspørselen etter penger stabil nok, og lot flere banker unødvendig feile. Hypotesen fikk stor innflytelse, og har blitt viktig i økonomihistorikerernes diskusjoner om depresjonens årsaker.[12]

Under Andre verdenskrig kom det sterke signaler fra regjeringen om at renten skulle holdes lav, da dette ville hjelpe på finansieringen av krigføringen. Styreformann Marriner S. Eccles gikk noe motvillig med på dette, og man kunne derfor ikke holde inflasjonen nede. Regjeringen ønsket det samme i forbindelse med Koreakrigen i 1951, men the Fed ønsket heller å kunne føre en uavhengig pengepolitikk. Finansdepartementet og Federal Reserve kom frem til en avtale samme år, som gjorde at Federal Reserve ble uavhengige i rentepolitikken. Dette førte til at inflasjonen gikk markant ned i påfølgende år.[13]

På 1970-tallet opplevde USA en kraftig inflasjon (blant annet på grunn av oljekrisen), samtidig som de føderale budsjettunderskuddene var rekordhøye. I 1979 ble Paul Volcker ny leder for the Fed, med en målsetning om å knuse inflasjonen. Volckers metoder sved på kort sikt, men utover på 80-tallet lyktes Federal Reserve med å inflasjonen under kontroll.[9]

Alan Greenspan ble styreformann i Federal Reserve i 1987. Like etterpå kollapset New York Stock Exchange på den såkalte Black Monday. Greenspan fikk mye ros for måten han håndterte krakket på. 1990-tallet var en sammenhengende økonomisk oppgang for USA, noe Greenspan fikk mye av æren for.[14]

Under Finanskrisen som begynte i 2008 har The Fed fått en stadig viktigere rolle i amerikansk økonomi. Den økte rollen og finanskrisen har også ført med seg økt oppslutning i Kongressen for Ron Pauls forslag om økt politisk transparens og revisjon av sentralbanken.[15][16]

Regionalbankene har ansvaret for å klarere sjekker mellom private banker. Private banker har kontoer hos the Fed, kontoer som krediteres og debiteres når sjekker klareres. Slik slipper de private bankene å samarbeide med alle andre private banker i landet, noe som fører til store tidsbesparelser i prosessen med sjekker.

The Fed har ansvaret for bokettersyn hos alle landets banker, og setter også grenser for hvor mye penger de har lov til å låne ut. De kan også bestemme om hvorvidt banker kan fusjonere eller ikke. The Feds underavdeling Federal Deposit Insurance Corporation (FDIC) har ansvaret for å forsikre alle innskudd i USA opp til $100 000. Denne ordningen er imidlertid ikke obligatorisk, og delstatsbankene kan selv velge å være med eller ikke. De som ikke er med har imidlertid egne ordninger internt i delstaten.

Federal Reserve utsteder pengesedler (kjent som Federal Reserve Notes), men har ikke det fysiske ansvaret for trykkingen (noe som gjøres av Bureau of Engraving and Printing. Mynter slås av United States Mint). Det er imidlertid the Fed som styrer mengden av valuta som settes i omløp. Det er store variasjoner i seddelmengden gjennom året; før ferier og helligdager øker typisk the Fed seddelmengden.

Siden 1968 har the Fed hatt en funksjon som klageinstans for bankkunder som føler seg diskriminert av banker. Equal Credit Opportunity Act forbyr banker å diskriminere kunder på grunnlag av rase, kjønn, religion, sivilstatus o.l.

The Fed fungerer også som de føderale myndighetenes bank. Finansdepartementet har faktisk en brukskonto hos the Fed, en konto som brukes til lønninger, pensjoner, veibygging, forsvar osv.[17]

Verdens største gullreserver lagres av Federal Reserve Bank of New York. Gullet tilhører i hovedsak stater rundt om i verden, og brukes ofte som betalingsmiddel i internasjonal handel. Når stater handler med hverandre kan betalingen gjøres ved å overføre gull fra ett hvelv til et annet i New York.

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.