2007年—2008年环球金融危机(英语:Financial crisis of 2007–2008),又称2008年世界金融危机、次贷危机、信用危机、2008年华尔街金融危机、2008年金融崩溃,在2008年又出现了金融海啸及华尔街海啸等名称,是一场在2007年8月9日开始浮现的金融危机。自次级房屋信贷危机爆发后,投资者开始对按揭证券的价值失去信心,引发流动性危机,当中经历2008年环球股灾。即使多国中央银行多次向金融市场注入巨额资金,也无法阻止这场金融危机的爆发。直到2008年9月[1],这场金融危机开始失控,并导致多间相当大型的金融机构倒闭或被政府接管,引发经济衰退。

历史背景

最初流动性危机在事后被观察认为是因更早以前的次级房屋信贷危机中抵押贷款违约和法拍屋急剧增加所引发。英国第五大贷款机构北岩银行是首批遭遇危机冲击的对象之一[2]该行已无法借到足够额外资金偿还那些2007年9月中旬到期的债务。由于没有持续现金流注入,其所经营的高杠杆性质业务无法支撑,最终导致其被政府接管,并显示出这起很快便降临到其他银行和金融机构的危机早期迹象。

在过于宽松的授信标准下的过度借贷为美国房贷泡沫的特征之一。信用泛滥并导致大量的次级按揭(次级贷款),投资者认为这些高风险的贷款会被资产证券化而缓和。从1989年以来,美国发行MBS的主要机构房利美、房地美、吉利美所发行的MBS殖利率平均高于美国十年期公债殖利率137个基本点,吸引许多法人投资。雷曼兄弟MBS指数显示无论利率升降,自1996年以来该指数连续十年都是正报酬,最差的1999年也有2.1%的报酬率,同时期MSCI全球债券指数在1999年、2001年、2005年却是负报酬率。这个策略似乎以骨牌效应扩展和散布。

由失败的资产证券化计划导致损害横扫房屋市场及其企业,进而引发次级房屋信贷危机,导致更大的银主盘被银行在市场上抛售。这些过量房屋供应使周边的住屋价格大跌,造成它们容易遭法院收回拍卖或放弃。这个结果替往后金融危机埋下伏笔。起初,受影响的公司只限于那些直接涉足建屋及次级贷款业务的公司,如北岩银行及美国国家金融服务公司。一些从事按揭证券化的金融机构,例如贝尔斯登,成为牺牲品。

2008年1月中,由于市场忧虑美国经济衰退、美国次按风暴无法受控以及法国兴业银行交易员热罗姆·凯维埃尔涉嫌违规巨额交易欧洲股价指数期货后的巨额平仓活动而引发的全球金融市场震荡。1月21日,伦敦金融时报100指数、巴黎CAC40指数、法兰克福DAX指数、新加坡海峡时报指数、香港恒生指数、上海上证综指跌幅均超过5%,当天被喻为“黑色星期一”[3],伦敦富时100指数创下单日最大跌幅[4],欧洲股市亦创下2001年911事件后最大跌幅[5],亚洲股市更最多下跌15%。[6]。上海综合指数下跌5.14%。美国股市当天休市,但其指数期货也录得大跌。当日法兴银行事件被揭发后,银行开始平仓,使欧洲的期指交易激增,一定程度上加剧了跌势,在连锁效应下波及全球。

1月22日,亚洲股市继续重挫。日经平均指数及香港恒生指数分别下跌超过5%及8%。恒生指数更大跌2,061点,创历年最大单日跌幅。全球一半股市在当日跌穿所谓牛熊分界线的250天移动平均线。即使市场传闻美国将提前减息四分三厘至一厘救市,也无力反弹。当日上海综合指数更大幅下跌7.22%;美国开市前约一小时,美联储宣布减息四分三厘,道指期货即时由下跌六百多点反弹至下跌百多点,欧洲股市也大幅反弹。这是自九一一事件以来首次开市前突然减息救市,当时减幅是半厘。虽然这次减息行为没有造成美国股市上涨,但刺激了世界其他市场股市反弹,当日上海综合指数上涨了3.14%、港股更创下史上最大单日点数升幅,上升了2,332.54点(10.72%),并重上250天移动平均线以上。1月24日,法兴银行完成平仓活动,并正式对外公布事件,欧洲股市仍大幅上升,但香港股市却在15分钟内急跌超过八百点,倒跌收市。

2008年7月11日,全美最大的受押公司瓦解。印地麦克银行的资产在他们被紧缩信贷下的压力压垮后被联邦人员查封,由于房屋价格的不断下滑以及房屋回赎权丧失率的上升。当天,金融市场急剧下跌。投资者想知道政府是否将试图救助抵押放贷者房利美和房地美。2008年9月7日,联邦政府接管了房利美和房地美,但危机仍然继续加剧。之后,危机开始影响到那些与房地产无关的普通信贷,而且进而影响到那些与抵押贷款没有直接关系的大型金融机构。在这些机构拥有的资产里,大多都是从那些与房屋按揭关联的收益所取得的。对于这些以信用贷款为主要标的的证券,或称信用衍生性商品,原本是用来确保这些金融机构免于倒闭的风险。然而由于次级房屋信贷危机的发生,使得受到这些信用衍生性商品冲击的成员增加了,包括雷曼兄弟、美国国际集团、美林证券和HBOS。[7][8][9]而其他的公司开始面临了压力,包括美国最大的存款及借贷公司华盛顿互惠银行,并影响到大型投资银行摩根史坦利和高盛证券。[10][11]

香港由于没有实施限制沽空,在市场一有消息出现时往往成为沽货首选地,令股市波幅异常的大。在10月内,外围股市波动,恒指波幅便高达7,000点。同期港股下跌了22%,为亚洲金融风暴以来最差的一个月。因次贷危机影响而造成的股市动荡,严重打击越南股市,造成近60%的股价跌幅。另一说,越南股市崩盘是国际金融巨头操纵的结果。南韩股市从2008一月开始受到波及,中间多次本国或国外释放利多达到救援,但是上下结果最终10月初还是发生多次重跌,总计下跌40%,韩元也由于韩国外汇和贵金属存底不足的国家特性,高度依赖外国担保和外资信用来运作经济,一度贬值70%。日本股市和全球一样连日下跌,10/27日创下26年来最低点,日政府宣布10兆日圆救市计划。11月14日,俄罗斯再度宣示股市休市,因为俄罗斯主要经济靠石油出口,经济衰退的预期导致油价大跌,俄罗斯股市几乎无量暴跌。乌克兰股市逐步连续下跌超过60%,且货币大幅贬值,外汇存底只够支付4个月进口货物,向IMF提出救援贷款需求。冰岛股市事发以来萎缩75%以上,政府几乎破产,向IMF提出第一阶段约50亿美金救援贷款需求。

纳辛·塔雷伯强烈警告有关银行处理风险的方法,以及现今不负责任的金融体系环环紧扣的本质。在他2006年所写的书,《黑天鹅效应》[12]这本书里面里提出:

“全球一体化创造出脆弱和紧扣的经济,表面上出现不反复的情况及呈现十分稳定的景象。换言之,它使灾难性的黑天鹅理论(意指不可能的事情)出现,而我们却从未在全球崩溃的威胁下生活过。金融机构不断的进行整并而成为少数几间的超大型银行,几乎所有的银行都是互相连结的。因此整个金融体系膨胀成一个由这些巨大、相互依存、叠屋架床的银行所组成的生态,一旦其中一个倒下,全部都会垮掉。银行间越趋剧烈的整并似乎有降低金融危机的可能性,然而一旦发生了,这个危机会变成全球规模性,并且伤害我们至深。过去的多样化生态是由众多小型银行组成,分别拥有各自的借贷政策,而现在所有的金融机构互相摹仿彼此的政策使得整个环境同质性越来越高。确实,失败的机率降低了,不过一旦失败发生……结果令我不敢想像。”

对于由政府出资的房屋贷款机构房利美,他认为:

“现在当我看著这场危机,就好比一个人坐在一桶炸药之上,一个最小的打嗝也要去避免。不过不用害怕:他们(房利美)的大批科学家都认为这件事情不可能发生。”

美国联邦储备局的降息行动

| 联储局利率变动(2008年1月1日后) | |||||

| 日期 | 贴现率 | 贴现率 | 贴现率 | 联邦基金 | 联邦基金利率 |

|---|---|---|---|---|---|

| Primary | Secondary | ||||

| 利率变动 | 新利率 | 新利率 | 利率变动 | 新利率 | |

| 2008年10月8日* | -.50% | 1.75% | 2.25% | -.50% | 1.50% |

| 2008年9月30日 | -.25% | 2.25% | 2.75% | -.25% | 2.00% |

| 2008年5月18日 | -.75% | 2.50% | 3.00% | -.75% | 2.25% |

| 2008年3月16日 | -.25% | 3.25% | 3.75% | ||

| 2008年1月30日 | -.50% | 3.50% | 4.00% | -.50% | 3.00% |

| 2008年1月22日 | -.75% | 4.00% | 4.50% | -.75% | 3.50% |

*配合全球主要央行减息半厘[13]

- 更多讯息参见US federal discount rate列表(页面存档备份,存于互联网档案馆)

2008年9月14日后的一周

2008年9月14日星期日,雷曼兄弟在美国联准会拒绝提供资金支持援助后提出破产申请,而在同一天美林证券宣布被美国银行收购。这两件事标志著接下来这一星期2008年9月全球股市大崩盘的序幕,在2008年9月15日(星期一)和9月17日(星期三)全球股市发生市值暴跌的情形。在2008年9月16日,美国国际集团(AIG)因持有许多信用已经违约的到期合约而被调低其信用评级,该保险集团自身也陷入了一场清偿危机(liquidity crisis)。在AIG证实其已经无法找到愿意给它提供贷款、拯救它避免破产的出借人的情况下,联准会应AIG要求,向AIG提供高达850亿美元的同业信贷融资便利服务(credit facility),条件是获取AIG 79.9%的权益性资本(equity interest),并有权对之前已经发行的普通股、优先股暂停派发红利或股息。

9月16日,金融市场上一家大型的共同基金Reserve Primary Fund因为披露其持有雷曼兄弟公司的债券,其股价下跌至1美元以下,这导致投资者赎回他们的基金需求大幅扩散,金融危机进一步恶化[14]。截至9月18日早晨,总市值为4兆美元的市场上,机构投资者要求“卖出”(sell orders)的交易订单市值高达5千亿美元,而美国联邦储备系统注入市场的流动性资金仅有1050亿美元,此刻立即使市场崩解[15]。

在9月19日,美国财政部提供暂时性的保险(akin to FDIC insurance of bank accounts)向货币市场挹注资金[16]。

到本周末,英国金融服务管理局(Financial Services Authority)、美国证券交易委员会暂停了对本国的金融类股票短线卖空交易[17];其他国家的金融主管单位也采取了类似的因应措施[18]。市场信心也在财政部和美国证券交易管理委员会的努力及公关宣传下得到了一定的恢复[19][20]。

2008年9月19日,美国财政部长保尔森公布了一项法案计画,以改善次级房屋信贷危机所造成的经济困境。他提出了问题资产解决方案(之后整合在2008年经济稳定紧急法案中),将允许美国政府从金融机构购买有问题的流动资产(又称不良资产)。[21][22]

这项法案对美国金融安全保障方面的重要性而言,是相当难以确定的。[23]

在美国财政部长、美国联邦储备系统主席和美国证券交易委员会主席三者之间的协商会议当中,美国国会主席和美国总统提议出计画,以进一步全面的解决金融机构不良资产所产生的问题。在周末前财政部长和总统乔治·沃克·布什宣布救市方案,内容包括政府拨出七千亿美元来购买非流动的不动产担保证券,目的是增加次级贷款市场的流动性和减少拥有这些证券的金融机构可能会面对的亏损。此计划的草案获股市投资者的积极反应,挹注资金计划的具体细节有待众议院落实。[24][25][26][27]

2008年9月21日后的一周

9月21日(星期日),幸存的两家投资银行高盛证券和摩根史坦利,向美国联准会提出申请,转移为银行控股公司。此举令两家公司受到较多监管限制,但又较容易集资。[28]财政部长亨利·保尔森宣布原本不包括外资银行的方案,现在会扩大至包括在美的外资金融机构。美国政府又向其他国家施压,提供类似救市注资计划。[29]在9月22、23日(星期一和星期二),财政部长和联邦储备局管理委员会主席与众议院委员会会晤,然后到星期三,美国总统在黄金时段作了一段演讲。方案在喧闹背后激烈磋商,由3页增加至42页,加入问责结构和行政主管人员薪酬以及其他规定以作考虑。9月25日国会领袖公布一篮子建议[30],但普遍遇到反对声音。[31]而星期四下午在白宫一场由国会主席和总统候选人约翰·麦肯及巴拉克·奥巴马所参与的会议中,共和党代表和参议院银行委员会主席理查·谢尔比,强烈反对议案,最后并未达成共识。[32]保守派众议院共和党党员提出反建议,设立一个抵押保险系统。在该星期尾段争论持续,方案增至102页。[33][34][35]在周四晚间,美国最大的存款和贷款银行华盛顿互惠被联邦存款保险公司接管,其大部分的资产被移转给摩根大通银行。[36]据报导,美国最大银行之一的美联银行,与花旗集团和其他金融机构进行协商谈判。[37]

2008年9月28日后的一周

星期日早上,美国财政部长和众议会领袖宣布,他们在重要议题上已取得共识,包括只要保留着按揭保险计划的可能性,总和7000亿元不会变。[38]

根据2008年9月28日(周日)的报导,英国财政部实行了一项对于英国主要房贷银行布拉福德-宾利银行(Bradford & Bingley)的援助计画。[39]

西班牙最大的银行桑坦德银行计划接收存款账户和办公室的运作,而按揭和借贷会被国有化。[40]

2008年9月28日,荷比卢三国中的一家大型银行和资产公司,富通金融集团,其资产部分被国有化,比利时、荷兰和卢森堡政府共投注112亿欧元(约163亿美元)的金额给予这家银行。比利时购买了富通金融集团比利时部门49%的资产,而荷兰方面与比利时针对富通金融集团的荷兰部门进行同样的举动,卢森堡则同意提供借贷予富通金融集团的卢森堡部门49%的可转换股份。[41]

根据2008年9月29日(周一)早上的报导,美国的第四大银行美联银行将被花旗银行集团所并购。[42][43]

星期一时德国财政部长宣布救援Hypo Real Estate,一家总部设于慕尼黑、由数家地产财务银行组成的控股公司,但是在10月4日(周日)此项救援方案被中止。同一天冰岛政府接管了冰岛第三大银行格里特利尔银行(Glitnir)。[44][45]

尽管欧洲和美国投入了资金,股票市场还是在星期一大跌。[46][47]

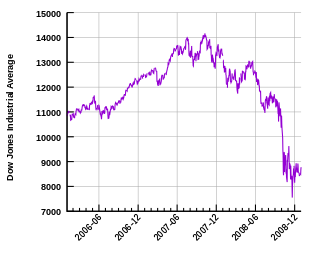

而在9月29日(周一)美国的纾困计画,也就是2008年经济稳定紧急法案(HR 3997(,增长至110页,于当周内稍后在众议院和参议院引入。[48][49]此议案在众议院进行公开表决的40分钟后,以赞成票205票、反对票228票而未获得通过。[50][51]此项结果使当天美国的股票市场重挫,道琼工业指数在数分钟内即下跌300点,终场下跌777.68点;纳斯达克指数下跌199.61点而跌破2000点大关;标准普尔500指数也下跌8.77%。[52]最后道琼工业指数在当天创下史上最大跌幅。[53]

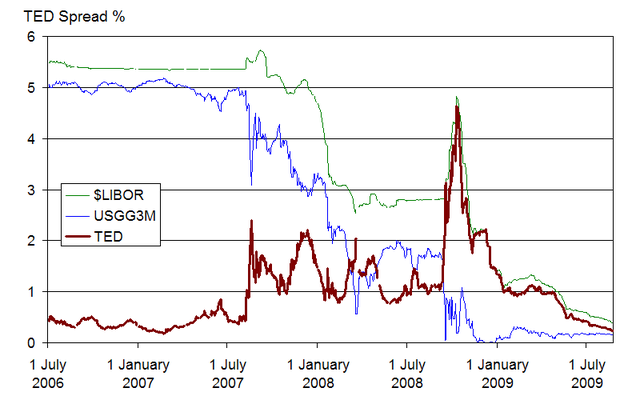

9月30日星期二,股市反弹,但借贷市场仍然紧张,伦敦同业拆放利率 (overnight dollar Libor)从 4.7%升到6.88%。[54]

而在同一日,法国、比利时和卢森堡三国政府提供90亿欧元的资金纾困给法-比银行德克夏集团(Dexia)。[55]

在爱尔兰的银行受到影响后,9月29日星期一爱尔兰政府宣布将为6家爱尔兰银行(爱尔兰联合银行、爱尔兰银行、盎格鲁-英爱尔兰银行(Anglo Irish Bank)、爱尔兰人寿(Irish Life and Permanent)、爱尔兰全国金融(Irish Nationwide)和 EBS金融(EBS Building Society))承担一个两年债务并担保所有存款(零售、商业、机构及同业),包括债券等,涉及债项为4000亿美元左右。[56]

美国参议院的7000亿美元纾困计划(HR1424),修正为将存款保障上限提高至25万美元,并包括1000亿元的税务优惠,纾缓公司和另类能源所面临的压力,最后以74-25的票数,得到两党支持而于10月1日获得通过,[57]而众议院的反应则不一。[58][59]但于周五的一次投票中,众议院以两党票数263-171,通过由参议院更改的2008年紧急经济稳定法案。[60]

在欧洲,关于稳定金融体系的讨论仍然持续著,最后于星期六下午在巴黎举行会议,由法国总统萨科奇主持。据报道,意大利的UniCredit成为最新一家受影响的银行。[61]在10月2日晚上,希腊政府也跟进爱尔兰的政策,宣布保障该国所有银行的存款。[62]

在10月3日,英国政府财政部门宣布将银行存户的存款保障总额度由35000英镑提高到50000英镑的政策,并于10月7日生效。[63]在10月3日(周五),荷兰政府接收富通金融集团于荷兰的业务来取代9月28日的挹注资金方案。[64]

2008年10月5日后的一周

在一个星期之后的10月6日(周一),冰岛发生一个重大的银行和财政危机,并导致冰岛货币冰岛克朗对欧元的汇率贬值30%。[65]当天晚上冰岛国会通过了紧急法案,授与政府有较大的权限来接管和整顿银行。冰岛国家银行(Landsbanki)和格里特利尔银行(Glitnir)两家银行被政府接管,同时政府也对冰岛最大的银行Kaupthing提供纾困方案。[66]

10月6日,冰岛金融监督管理局决定暂时停止管制市场下由格里特利尔银行、Kaupthing银行、冰岛国家银行、Straumur投信、Spron投信、Exista投信等银行所发行的所有金融工具的交易。[67]

在10月6日工作日开始前,法国巴黎银行继荷兰政府将富通金融集团(Fortis)于荷兰的业务国有化后,接收其所馀下的资产。[68]在10月6日星期一,丹麦、奥地利、可能还有德国,以及爱尔兰和希腊,替国内的银行存款做担保。[69][70]其后,代表英国重要上市公司的金融时报100指数录得历来最大的跌幅。[71]10月7号周二消费者贷款救援计画排入英国国会议程。[72]在10月6日德国总理安格拉·多罗特亚·梅克尔宣布政府会对德国私有银行的所有存款进行保障。政府又宣布一个挽救德国借贷公司The Hypo Real Estate(HRE)的计划。[73][74][75]在同一日美国纽约的道琼工业指数重挫,在收盘时指数跌破了10,000点,即从2007年10月9日时的指数创下超过14,000点的高点时,所累积的跌幅为30%。[76]在巴西和俄罗斯的股票交易市场于当周一宣布休市,以防止之后可能发生的股价重挫情形。[77]

10月7日,冰岛金融监督管理局布接管冰岛国家银行。[78][79]同一天,冰岛中央银行宣布俄罗斯答应将提供40亿欧元借贷。[80][81]然而这个消息很快的遭到俄罗斯官方的否认,并要求冰岛财政部长必须更正稍早之前所做出,有关俄罗斯接受借贷给冰岛的讨论声明,这一项否认是出于俄罗斯财政部副部长Dmitry Pankin。然而,稍后俄罗斯财政部长Alexei Kudrin便承认有收到这样的请求,而俄罗斯正面回应,仅表示周内稍后冰岛有派员到莫斯科开会,为金融议题展开讨论。[82]标准普尔更将冰岛的外汇信用评级由A-/A-2下调至BBB/A-3,又将当地货币信用评级由A+/A-1降至BBB+/A-2。标准普尔又将冰岛银行业风险组别由第五组改为第八组,并表示“于经济严重衰退的情况中,累积的违约和重整贷款恐占冰岛银行业总输出贷款35%到50%,等同于一半的放款有被倒帐风险。”[82]

就在同一日,俄罗斯总统宣示了一项对于俄罗斯国内银行360亿美元的纾困案。[83]一些国家和地区宣布了增加或更新的存款保证金额度:台湾政府提出将存款保障金额度提高两倍至新台币300万元(92,000美元),[84]而欧盟协议增加存款保障金额度为每一位欧盟存户至少5万欧元,部分欧盟国家宣布提高存款保障金的上限:荷兰、西班牙和比利时政府宣布他们给予每一位存户存款保障金上限至10万欧元。[83]

而英国政府在10月8日星期三早上宣布,将提供250亿英镑购买"第一层机构"(等于政府入股买下优先股,简称"PIBS")的纾困案给下列金融机构,包括:艾比银行、巴克莱银行、HBOS、汇丰、Lloyds TSB、全国房产协会、苏格兰皇家银行集团和渣打银行。而其他金融机构会有另外的250亿英镑的纾困,包括在英国设立分行的外国银行。“总体来讲政府在英国银行系统和经济中扮演公共团体的角色”。计画也包含增加政府举债上限,提供公平互助,履约国际承诺。[85]计划被认为是将企业半国有化。[86]

10月8日星期三,欧洲央行、英格兰银行、美国联邦储备系统、加拿大央行、瑞典银行和瑞士银行于国际标准时间11:00时共同宣布调降基准利率0.5%[87][88][89][90],而中国人民银行也随后跟进调降基准利率。[91]在10月8日当天全球股市均呈现重挫,其中日本跌幅更达到9%,俄罗斯股市盘中暂停交易,而印尼股市在早盘大跌之后也停止交易。在美国,受到联准会调降利率影响,股市停止下跌。[92]同一天美国联准会再提供378亿美元借贷给AIG集团,援助AIG集团的总金额达到850亿美元。[93]

10月9日星期四,冰岛金融监督管理局接管冰岛国内最大的银行Kaupthing Bank。[94][95]由于冰岛限制当地银行所有存户提款(当中包括海外客户存款),造成冰岛和英国的关系紧张。

美国民众对政府用国库资金救大银行的反应

对于美国政府的7000亿美元纾困案,有65%的美国民众反对。美国民众指出,大银行们先是主张资本主义式的放任型扩张,现在出了事却要求以社会主义的方式掏国库的钱救大银行的资本家们,民众却失业,信用破产与失去房子。[96]除此之外,国际上也有一些学者认为,7000亿美元根本远远不够。[97]

伊朗提出“美元替代方案”

伊朗总统马哈茂德·艾哈迈迪内贾德早在2007年11月20日就已针对美元表示:“他们得到了我们的石油,却给了我们一钱不值的废纸(美元)。”为了因应美元贬值将带来的经济危机,伊朗已经把自己外汇储备中的一大部分转为了其他货币,他建议OPEC可以考虑自己推出新货币。[98]

2009年3月11日内贾德更对经济合作组织(ECO)进一步地提出了一系列建议,包括成立经济合作发展组织和贸易银行,以及进行货币合作。他说:“应在成员国间使用“单一货币”进行贸易,接下来在其他国家和邻国中推行。”[99]

时序

- 2008年环球股灾

- 贝尔斯登被接管

- 美联储接管房利美和房贷美

- 2008年9月流动性危机

- 美国国际集团陷入财困

- 美林证券被美国银行收购

- 雷曼兄弟破产

- 华盛顿互惠宣布破产,被美联储接管后售予摩根大通

- 美联银行的存款业务可能被花旗银行收购[103],但富国银行也有意并购

- 2008年经济稳定紧急法案

- Hypo Real Estate接受德国政府担保

- 冰岛濒临破产,三大银行被接管

- 美国宣布7000亿美元救市计画的前半段2900亿救助金融业不理想,后续改为救助消费者,等于宣示经济衰退已经从短期风暴变成长期抗战

- 布希总统宣布以134亿美元紧急纾困濒临倒闭的通用、福特、克莱斯勒等三大车厂

- 温家宝四万亿投资计划

相关条目

参考文献

外部链接与延伸阅读

Wikiwand in your browser!

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.