Europese staatsschuldencrisis

financiële crisis in de Eurozone Van Wikipedia, de vrije encyclopedie

De Europese staatsschuldencrisis of eurocrisis is de financiële crisis die eind 2009 uitbrak binnen de eurozone, nadat Griekenland, lid van de Europese Unie en van het eurogebied, zijn schulden niet meer zelfstandig dreigde te kunnen financieren. Dit gebeurde als uitloper van de twee jaar eerder wereldwijd uitgebroken kredietcrisis.

Sinds dat moment heerste op financiële markten regelmatig onrust of zelfs paniek. Na Griekenland volgden meer landen die technisch failliet dreig(d)en te gaan. Naar de mening van sommigen liep op een aantal momenten door deze staatsschuldencrises de monetaire unie (de euro) gevaar. Pas circa medio 2014 was een situatie bereikt waarin van een voorlopig einde van deze crisis kon worden gesproken (behoudens ten aanzien van Griekenland).

Aanleidingen

Samenvatten

Perspectief

Stijgende overheidsschulden na kredietcrisis

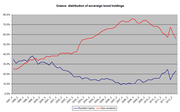

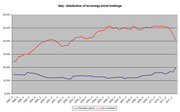

De financiële huishouding van Europese overheden is door de kredietcrisis die in Amerika was ontstaan aanmerkelijk verslechterd. Als gevolg van de negatieve groei daalden de belastingopbrengsten, terwijl de uitgaven toenamen, door omstandigheden als stijgende werkloosheidsuitkeringen en kosten van reddingsoperaties van banken en andere bedrijven. Als gevolg hiervan steeg de overheidsschuld, uitgedrukt als percentage van het bruto nationaal product, significant. In de bovenste grafiek links is het verloop van de overheidsschuld van de eurozone als geheel weergegeven. De tweede grafiek geeft het verloop voor enige relevante landen apart, alsmede voor de eurozone en de Europese Unie als geheel. De omvang van de staatsschuld verschilde en verschilt van land tot land aanmerkelijk. Voor de eurozone als geheel lag dit in 2008 op circa 70%, doch in Italië en Griekenland op circa 100%, terwijl de Luxemburgse staatsschuld met circa 13% zeer bescheiden was.

Negeren verdragsregels eurogebied

De Europese begrotingsregels, neergelegd in het Verdrag van Maastricht, bleken door het merendeel van de eurozonelidstaten veelvuldig overtreden te zijn. In de 11 jaar sedert het invoeren van de euro overtraden België en Italië ieder jaar één of beide criteria; Griekenland overtrad beide in alle 10 jaar dat men de euro gebruikte. Slechts Finland en Luxemburg voldeden ieder jaar aan beide criteria. De in het verdrag voorziene boetes werden geen enkele keer opgelegd.[1]

De tabel rechts geeft de ontwikkeling van de totale overheidsschuld (centrale overheid, lagere overheden en sociale zekerheidsfondsen) als percentage van het BBP van alle 27 lidstaten van de Europese Unie weer.[2][noten 1] De cijfers voor 2010 werden op 26 april 2011 door Eurostat bekendgemaakt en waren van voorlopige aard.[3] De cijfers voor 2011 werden op 22 oktober 2012 gepubliceerd.[4] De cijfers voor 2012 zijn van voorlopige aard en dateren van 22 april 2013.[5] De cijfers voor 2013 dateren van 23 april 2014.[6] De cijfers voor 2014 dateren van 21 april 2015.[7] (NB: Latere bijstellingen van deze cijfers zijn niet in deze tabel verwerkt.)

Ook de overheidstekorten (uitgaven minus inkomsten, als percentage van het BBP) lieten vaak een sterke verslechtering zien (een positief cijfer is een begrotingsoverschot over dat jaar, een negatief cijfer een begrotingstekort). (Bronnen: zelfde publicaties van Eurostat als hierboven. Ook hier zijn latere bijstellingen van deze cijfers niet in de tabel verwerkt)

| Totale overheidsschuld | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| Land | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| België | 88,1% | 84,2% | 89,6% | 96,2% | 96,6% | 99,2% | 101,1% | 101,5% | 106,5% |

| Bulgarije | 22,7% | 18,2% | 13,7% | 14,6% | 16,2% | 16,3% | 18,4% | 18,9% | 27,6% |

| Cyprus | 64,6% | 58,3% | 48,3% | 58,0% | 61,3% | 71,5% | 86,6% | 111,7% | 107,5% |

| Denemarken | 32,1% | 27,4% | 34,2% | 41,8% | 42,8% | 46,4% | 45,4% | 44,5% | 45,2% |

| Duitsland | 67,6% | 65,0% | 66,3% | 73,5% | 82,5% | 80,0% | 81,0% | 78,4% | 74,7% |

| Estland | 4,5% | 3,8% | 4,6% | 7,2% | 6,7% | 6,1% | 9,8% | 10,0% | 10,6% |

| Finland | 39,7% | 35,2% | 34,1% | 43,8% | 48,8% | 49,3% | 53,6% | 57,0% | 59,3% |

| Frankrijk | 63,7% | 63,8% | 67,5% | 78,3% | 82,7% | 86,2% | 90,6% | 93,5% | 95,0% |

| Ierland | 24,9% | 25,0% | 44,3% | 65,5% | 91,2% | 104,1% | 117,4% | 123,7% | 109,7% |

| Italië | 106,5% | 103,6% | 106,3% | 116,1% | 119,3% | 120,7% | 127,0% | 132,6% | 132,1% |

| Griekenland | 106,1% | 105,4% | 110,7% | 127,1% | 182% | 170,3% | 157,2% | 175,1% | 177,1% |

| Hongarije | 65,7% | 66,1% | 72,3% | 78,4% | 82,2% | 82,1% | 79,8% | 79,2% | 76,9% |

| Letland | 10,7% | 9,0% | 19,7% | 36,7% | 44,5% | 42,0% | 40,8% | 38,1% | 40,0% |

| Litouwen | 18,0% | 16,9% | 15,6% | 29,5% | 37,8% | 38,3% | 40,5% | 39,4% | 40,9% |

| Luxemburg | 6,7% | 6,7% | 13,6% | 14,6% | 19,5% | 18,7% | 21,7% | 23,1% | 23,6% |

| Malta | 63,4% | 61,7% | 63,1% | 67,6% | 66,0% | 68,8% | 70,8% | 73,0% | 68,0% |

| Nederland | 47,4% | 45,3% | 58,2% | 60,8% | 63,4% | 65,7% | 71,3% | 73,5% | 68,8% |

| Oostenrijk | 62,1% | 59,3% | 62,5% | 69,6% | 72,5% | 73,1% | 74,4% | 74,5% | 84,5% |

| Polen | 47,7% | 45,0% | 47,1% | 50,9% | 54,9% | 56,2% | 55,6% | 57,0% | 50,1% |

| Portugal | 63,9% | 68,3% | 71,6% | 83,0% | 94,0% | 108,2% | 124,1% | 129,0% | 130,2% |

| Roemenië | 12,4% | 12,6% | 13,4% | 23,6% | 30,5% | 34,7% | 38,0% | 38,4% | 39,8% |

| Slovenië | 26,7% | 23,4% | 22,5% | 35,2% | 38,7% | 47,1% | 54,4% | 71,7% | 80,9% |

| Slowakije | 30,5% | 29,6% | 27,8% | 35,4% | 41,0% | 43,6% | 52,7% | 55,4% | 53,6% |

| Spanje | 39,6% | 36,1% | 39,8% | 53,3% | 61,7% | 70,5% | 86,0% | 93,9% | 97,7% |

| Tsjechië | 29,4% | 29,0% | 30,0% | 35,3% | 38,4% | 41,4% | 46,2% | 46,0% | 42,6% |

| Verenigd Koninkrijk | 42,9% | 44,5% | 54,4%% | 69,5% | 78,4% | 84,3% | 89,1% | 90,6% | 89,4% |

| Zweden | 45,0% | 40,2% | 38,8% | 42,8%% | 39,4% | 38,6% | 38,3% | 40,6% | 43,9% |

| Eurozone (17, 18 c.q. 19 landen) | 68,5% | 66,2% | 69,9% | 79,3% | 85,5% | 87,4% | 90,7% | 92,6% | 91,9% |

| Europese Unie (27 c.q. 28 landen) | 61,5% | 59,0% | 62,3% | 74,0% | 79,9% | 82,4% | 85,2% | 87,1% | 86,8% |

Nadelen van hoge overheidsschuld

Een land met een (te) grote overheidsschuld en/of (te) groot financieringstekort, zoals Griekenland sinds januari 2010, bevindt zich in een zogenaamde debt trap ("gevangen in schuld"): die slechte financiële positie leidt ertoe dat men een hogere rente moet betalen over zijn schuld (oftewel ‘de koersen van zijn staatsleningen dalen’), hetgeen de financiën verder doet verslechteren, met als gevolg een vicieuze cirkel van toenemende schulden en rentelasten. Een daling van de koersen van staatsleningen heeft verdergaande gevolgen dan alleen hogere financieringslasten van die overheid. Die hogere te betalen rente op staatsleningen pleegt een "aanzuigende" werking te hebben: banken plegen dan ook hogere tarieven voor bedrijfskredieten te vragen. Voorts hebben de gedaalde koersen gevolgen voor de eigen financiering van banken. Die plegen van elkaar geld te lenen tegen onderpand van staatsleningen ("repo's"); bij een daling van de waarde van dat onderpand moet men ofwel aanvullend onderpand verschaffen, ofwel de leningen (gedeeltelijk) aflossen. Dit kan de liquiditeit van zo'n bank in gevaar brengen. (Een variant hierop doet zich voor wanneer banken van een centrale bank kort geld lenen, hetgeen altijd geschiedt tegen onderpand van (normaliter) staatsleningen: een daling van de marktwaarde van dat onderpand vermindert de beschikbaarheid van die - vaak zeer goedkope - financieringsbron.) Griekse banken werden hiermee, naar verluidt, eind april 2010 geconfronteerd.[8][9]

Risico

Mohamed A. El-Erian, (toen) Co-Chief Investment Officer van vermogensbeheerder PIMCO, waarschuwde in maart 2010 voor de gevolgen van de sterk toegenomen overheidsschulden in de ontwikkelde landen (sovereign debt explosion):[10] die overheden worden gedwongen tot hogere belastingen en lagere uitgaven; durven ze dat niet aan dan dreigt inflatie, in het uiterste geval faillissement en confiscatie.

Bezorgdheid IMF over Europese overheidsschulden

In de tussentijdse update van het Global Financial Stability Report[11] van het IMF, gepubliceerd op 26 januari 2010, uit het IMF zijn bezorgdheid over de omvang van overheidsschulden:

The transfer of financial risks to sovereign balance sheets and the higher public debt levels also add to financial stability risks and complicate the exit process.

In een op 4 februari 2010 gepubliceerde studie stelde het IMF dat de crisis had geleid tot een verslechtering van de fiscale positie (overheidsschulden en begrotingstekorten) in de ontwikkelde landen die in vredestijd ongekend was.[12] In het Global Financial Stability Report van april 2010 waarschuwde het IMF eveneens voor de te hoge staatsschulden, hoewel men de algehele situatie ten opzichte van een half jaar ervoor wel verbeterd achtte.[13]

| Ontwikkeling overheidstekorten (uitgaven minus inkomsten, als percentage van het BBP; een positief cijfer is een begrotingsoverschot over dat jaar, een negatief cijfer een begrotingstekort). (Bronnen: zelfde publicaties van Eurostat als hierboven.) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| Land | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| België | +0,2% | −0,3% | −1,3% | −5,9% | −3,8% | −3,8% | −4,1% | −2,6% | −3,2% |

| Bulgarije | +1,9% | +1,1% | +1,7% | −4,7% | −3,1% | −2,0% | −0,8% | −1,5% | −2,8% |

| Cyprus | −1,2% | +3,4% | +0,9% | −6,0% | −5,3% | −6,3% | −6,4% | −5,4% | −8,8% |

| Denemarken | +5,2% | +4,8% | +3,2% | −2,7% | −2,5% | −1,9% | −3,8% | −0,8% | +1,2% |

| Duitsland | −1,6% | +0,3% | 0,1% | −3,0% | −4,2% | −0,8% | +0,1% | 0,0% | +0,7% |

| Estland | +2,4% | +2,5% | −2,8% | −1,7% | +0,2% | +1,1% | −0,2% | −0,2% | +0,6% |

| Finland | +4,0% | +5,2% | +4,2% | −2,6% | −2,5% | −0,7% | −1,8% | −2,1% | −3,2% |

| Frankrijk | −2,3% | −2,7% | −3,3% | −7,5% | −7,0% | −5,2% | −4,9% | −4,3% | −4,0% |

| Ierland | +2,9% | 0,0% | −7,3% | −14,3% | −30,6% | −13,1% | −8,2% | −7,2% | −4,1% |

| Italië | −3,4% | −1,5% | −2,7% | −5,4% | −4,5% | −3,7% | −3,0% | −3,0% | −3,0% |

| Griekenland | −5,7% | −6,4% | −9,4% | −15,4% | −10,9% | −9,6% | −8,9% | −12,7% | −3,5% |

| Hongarije | −9,3% | −5,0% | −3,7% | −4,5% | −4,3% | +4,3% | −2,1% | −2,2% | −2,6% |

| Letland | −0,5% | −0,3% | −4,2% | −9,7% | −8,2% | −3,5% | −1,3% | −1,0% | −1,4% |

| Litouwen | −0,4% | −1,0% | −3,3% | −9,5% | −7,2% | −5,5% | −3,2% | −2,2% | −0,7% |

| Luxemburg | +1,4% | +3,7% | +3,0% | −0,9% | −0,8% | +0,2 | 0,0% | +0,1% | +0,6% |

| Malta | −2,7% | −2,4% | −4,5% | −3,7% | −3,5% | −2,7% | −3,3% | −2,8% | −2,1% |

| Nederland | +0,5% | +0,2% | +0,6% | −5,5% | −5,1% | −4,3% | −4,1% | −2,5% | −2,3% |

| Oostenrijk | −1,5% | −0,9% | −0,9% | −4,1% | −4,5% | −2,5% | −2,6% | −1,5% | −2,4% |

| Polen | −3,6% | −1,9% | −3,7% | −7,3% | −7,8% | −5,1% | −3,9% | −4,3% | −3,2% |

| Portugal | −4,1% | −2,8% | −2,9% | −10,1% | −9,6% | −4,3% | −6,4% | −4,9% | −4,5% |

| Roemenië | −2,2% | −2,6% | −5,7% | −8,5% | −6,8% | −5,5% | −3,0% | −2,3% | −1,5% |

| Slovenië | −1,3% | −0,1% | −1,8% | −6,0% | −5,9% | −6,4% | −4,0% | −14,7% | −4,9% |

| Slowakije | −3,2% | −1,8% | −2,1% | −8,0% | −7,5% | −4,8% | −4,5% | −2,8% | −2,9% |

| Spanje | +2,0% | +1,9% | −4,2% | −11,1% | −9,6% | −9,6% | −10,6% | −7,1% | −5,8% |

| Tsjechische Republiek | −2,6% | −0,7% | −2,7% | −5,9% | −4,7% | −3,2% | −4,2% | −1,5% | −2,0% |

| Verenigd Koninkrijk | −2,7% | −2,7% | −5,0% | −11,4% | −10,0% | −7,6% | −6,1% | −5,8% | −5,7% |

| Zweden | +2,3% | +3,6% | +2,2% | −0,7% | +0,3% | +0,2 | −0,6% | −1,1% | −1,9% |

| Eurozone (18 c.q. 19 landen) | −1,4% | −0,7% | −2,0% | −6,3% | −6,2% | −4,1% | −3,7% | −3,0% | −2,4% |

| Europese Unie (27 c.q. 28 landen) | −1,5% | −0,9% | −2,3% | −6,8% | −6,5% | −4,4% | −3,9% | −3,3% | −2,9% |

Risico voor buitenlandse beleggers

Banken en andere institutionele beleggers uit vooral grote EU-landen hadden op grote schaal belegd in staatsleningen van de landen met een (te) slechte financiële positie. Dit betekende, dat een "default" (in gebreke blijven) van een van de probleemlanden tevens zou leiden tot (grote) verliezen voor die banken en beleggers. Het was dus denkbaar, dat een "strenge" opstelling van land A tegenover steunzoekend land B, resulterend in een default van land B, binnen korte tijd zou leiden tot een crisis rond de bancaire sector van land A.

| Overzicht[14] van de bedragen (in miljarden dollars) die banken in een aantal landen per medio 2010 te vorderen hadden van diverse typen debiteuren[noten 2] in Griekenland, Ierland, Portugal en Spanje. (Onder 'andere exposures' wordt verstaan: datgene wat banken verschuldigd zijn uit hoofde van credit default swaps, termijncontracten en dergelijke, verstrekte garanties, en toegezegde kredieten. Door enkele weglatingen tellen de bedragen in deze tabel niet geheel op.) | ||||||||

|---|---|---|---|---|---|---|---|---|

| Land | Aard crediteur | Duitsland | Spanje | Frankrijk | Italië | Ov. Eurogebied | Ver. Koninkrijk | Gehele wereld |

| Griekenland | Publieke sector | 22,6 | 0,8 | 17,8 | 2,7 | 15,0 | 1,6 | 12,3 |

| Banken | 4,7 | 0,0 | 0,8 | 0,9 | 1,3 | 1,6 | 12,3 | |

| Ov. private sector | 9,6 | 0,2 | 38,7 | 1,7 | 12,4 | 7,6 | 79,2 | |

| Andere exposures | 28,6 | 0,5 | 25,7 | 1,6 | 2,8 | 4,8 | 252,1 | |

| Totale exposure | 65,4 | 1,3 | 83,1 | 6,8 | 31,6 | 17,0 | 252,1 | |

| Ierland | Publieke sector | 3,4 | 0,2 | 6,1 | 0,8 | 3,2 | 3,5 | 22,2 |

| Banken | 47,5 | 3,3 | 18,9 | 2,9 | 8,8 | 31,1 | 145,7 | |

| Ov. private sector | 87,7 | 10,5 | 18,5 | 10,7 | 44,7 | 97,0 | 348,5 | |

| Andere exposures | 47,9 | 3,7 | 33,7 | 10,0 | 7,3 | 55,9 | 228,9 | |

| Totale exposure | 186,4 | 17,7 | 77,3 | 24,7 | 64,2 | 187,5 | 746,8 | |

| Portugal | Publieke sector | 7,4 | 8,1 | 14,2 | 0,8 | 7,5 | 2,3 | 44,0 |

| Banken | 17,1 | 7,0 | 13,8 | 2,5 | 5,0 | 5,6 | 53,2 | |

| Ov. private sector | 12,7 | 62,7 | 13,3 | 1,3 | 6,6 | 14,1 | 114,6 | |

| Andere exposures | 7,0 | 20,6 | 7,2 | 3,0 | 2,1 | 6,8 | 80,8 | |

| Totale exposure | 44,3 | 98,3 | 48,5 | 7,6 | 21,2 | 29,0 | 292,6 | |

| Spanje | Publieke sector | 26,2 | ... | 40,4 | 2,5 | 16,2 | 9,2 | 111,2 |

| Banken | 81,1 | ... | 50,2 | 9,2 | 48,2 | 28,8 | 255,3 | |

| Ov. private sector | 74,1 | ... | 74,0 | 13,9 | 87,2 | 66,7 | 359,5 | |

| Andere exposures | 24,9 | ... | 36,7 | 11,4 | 12,4 | 31,8 | 263,0 | |

| Totale exposure | 216,6 | ... | 201,3 | 37,2 | 164,1 | 136,5 | 989,8 | |

Geschiedenis

Samenvatten

Perspectief

Maart - mei 2010: crisis rond Griekse overheidsfinanciën

In januari 2010 leidden twijfels omtrent de Griekse overheidsfinanciën tot een sterke daling van de koersen van Griekse staatsleningen; begin februari 2010 daalden ook de koersen van Portugese en Spaanse staatsleningen (hoewel in mindere mate).[15] Het IMF raamde in februari 2010 dat de overheidsschuld van de landen van de G-20 in 2014 118% van het GDP zouden bedragen; vóór de crisis was dit circa 80%.[16] Vanaf februari 2010 kwam sovereign debt risk (het risico van leningen aan overheden) sterk in de belangstelling van de financiële markten te staan.[17] Deze spanningen kwamen onder meer tot uiting in de stijging van de prijzen van credit default swaps van staatsleningen van de landen aan wier soliditeit getwijfeld werd, zie nevenstaande grafiek.[noten 3]

"Besmetting" van andere landen door de problemen rond Griekenland

Vanaf vrijwel direct na het bekend worden van het pakket steunmaatregelen aan Griekenland op 2 mei 2010 bleek dat de financiële markten vreesden dat ook andere landen problemen zouden kunnen krijgen aan hun verplichtingen te voldoen. Dit gold met name voor Portugal en Spanje: de koersen van hun staatsleningen daalden, en de prijzen van CDS'en op die debiteuren stegen. In dit verband werd de term "contagion" (besmetting) gehanteerd, onder meer door Axel Weber, president van de Bundesbank.[18] De Spaanse premier Zapatero verklaarde op 4 mei dat geruchten als zou Spanje (eveneens) een beroep op het IMF gaan doen "complete madness" waren.[19]

Omvangrijk steunpakket van EU en IMF van 9/10 mei 2010

De EU-regeringsleiders overlegden op 7 en 8 mei over het oprichten van een noodfonds dat leningen zou kunnen verstrekken aan lidstaten die op de kapitaalmarkt niet of slechts tegen zeer hoge rente konden lenen, in combinatie met een aanscherpen van de sanctiemaatregelen van het Stabiliteits- en Groeipact.[20][21] Men beoogde hiermee een uitbreiding van de crisis rond Griekenland naar andere landen te voorkomen.[22]

In de vroege ochtend van 10 mei 2010 presenteerden de EU-ministers van Financiën een reddingsplan van in totaal € 500 miljard, waarmee voorkomen moest worden dat landen als Portugal en Spanje (en potentieel ook andere landen) de facto van toegang tot de kapitaalmarkten zouden worden uitgesloten. Het voorzag in leningen door de Europese Commissie van € 60 miljard, en € 440 miljard aan leningen door een nog op te richten rechtspersoon (die dat geld zou aantrekken onder garantie van de EU-lidstaten); de aan de zwakke lidstaten te verschaffen leningen zouden gepaard gaan met stringente voorwaarden.[23][24][25][26] Voor de uitvoering hiervan richtte men op 7 juni 2010 een special purpose vehicle naar Luxemburgs recht op geheten European Financial Stability Facility; het gestorte aandelenkapitaal hiervan was bescheiden, doch de lidstaten stonden voor € 440 miljard borg voor de door deze rechtspersoon aan te trekken leningen.[27][noten 4] Het IMF zei tot € 250 miljard toe.[28] (In september 2010 verkreeg het EFSF een AAA-rating[noten 5] van de drie grote rating agencies.[29])

De eerste resultaten, reeds op maandag 10 mei 2010, waren dat koersen van Griekse, Portugese en Spaanse staatsleningen sterk stegen, maar dat kwam vooral omdat centrale banken in de eurozone direct begonnen met het kopen van die staatsleningen[30]; ook prijzen van credit default swaps daalden sterk.[31] Aan het eind van die week liepen de rendementen van leningen van de meest betrokken landen echter weer enigszins op. De ECB berichtte op 17 mei 2010 dat er op de voorafgaande vrijdag € 16,5 miljard aan leningen geleverd waren, en dat men vanaf dinsdag 18 mei voor een gelijk bedragen aan liquiditeiten aan het financiële systeem zou onttrekken (door deposito's van banken op te nemen) teneinde de hoeveelheid geld in het systeem gelijk te houden.[noten 6][32][33] (Uit de wekelijks door de ECB gepubliceerde balansen van het Eurosysteem en het overzicht van de "open market operations" kon worden afgeleid dat tegenover de door de ECB gekochte staatsleningen inderdaad (ongeveer[noten 7]) gelijke bedragen aan liquiditeit aan het financiële systeem onttrokken werden.) Deze deposito's hadden evenwel een looptijd van slechts één week, en voorts was opmerkelijk dat deze deposito's beleend konden worden bij de ECB.[noten 8] Analisten beschouwden dit als slechts een eerste stap; het totaal aan op te kopen staatsleningen zou enkele honderden miljarden euro's kunnen bedragen. (Zo'n vaart bleek het echter niet te lopen: eind januari 2010 had de ECB circa € 77 miljard aan staatsleningen gekocht.)

In november 2010 werd de looptijd van de aan Griekenland verstrekte en nog te verstrekken leningen verlengd van 2015 tot 2021, tegen een bescheiden extra rente.[34]

De aankoop van staats- en andere leningen door de ECB[noten 9] wordt weergegeven in nevenstaande grafiek.

Verdere ontwikkelingen

De crisis rond Griekenland leidde tot de vraag of de verschillen in het beheer van de overheidsfinanciën niet dienden te worden verkleind, alsmede of hierop sterker preventief toezicht zou moeten worden uitgeoefend. Duitsland ging hierin het verst, met een op 17 mei 2010 gedane suggestie dat de begrotingen van de lidstaten vooraf op Europees niveau zouden moeten worden beoordeeld. De meeste andere landen vonden dit te ver gaan.[35] De Duitse beurstoezichthouder verbood op 18 mei 2010 "naked short selling" van euroland staatsleningen, almede het ongedekt schrijven van CDS'en daarop, tot eind maart 2011.[36] In de financiële pers werden twijfels geuit omtrent de effectiviteit ervan (omdat de bevoegdheid van BaFin tenslotte beperkt was tot Duitse beurzen) alsmede omtrent de wenselijkheid ervan.[37][noten 10] Andere landen bleken geen plannen te hebben het Duitse voorbeeld te volgen.[38] Bondskanselier Merkel verklaarde in de Bundestag dat niet alleen de euro, doch heel Europa in gevaar was.[39] Deze bezorgdheid werd door de Franse minister van Financiën Lagarde niet gedeeld.[40]

Een uitgelekt Duits strategiedocument van medio mei 2010 voorzag in diverse maatregelen tegen EU-lidstaten die de begrotingsregels zouden blijven schenden: tijdelijk tot permanent verlies van toegang tot EU-structuurfondsen, tijdelijk verlies van stemrecht in de Raad, en een procedure voor een ordelijke insolventie van EU-lidstaten.[41]

Aankondigingen van bezuinigingen in diverse Europese landen

Vanaf mei 2010 kwamen diverse overheden met forse bezuinigingsplannen, mede ingegeven door de wens om te voorkomen dat men het volgende onderwerp van negatieve belangstelling van internationale obligatiebeleggers zou zijn en er problemen zouden kunnen ontstaan met het aantrekken van financiering. De bezuinigingen hadden veelal voor een groot deel betrekking op versobering van het pensioenstelsel en de sociale zekerheid.[42] Deze bezuinigingen zouden echter kunnen leiden tot een mogelijk aanmerkelijke groeivertraging, hetgeen op zich reeds weer een bedreiging voor het herstel van de overheidsfinanciën van de betrokken staten.[43] De aangekondigde maatregelen leidden regelmatig tot protesten en stakingen. Zo werd in Frankrijk op 27 mei 2010 gestaakt tegen plannen de pensioenleeftijd (60 jaar) te verhogen.[44] Het maatschappelijk draagvlak bleek niet overweldigend: het Spaanse parlement nam op 27 mei 2010 de voorgestelde bezuinigingen aan, doch met slechts één stem verschil (169 tegen 168 stemmen). De Duitse regering kondigde begin juni 2010 een bezuinigingspakket van € 80 miljard aan. Medio juni 2010 lekten plannen uit van de Franse regering de pensioenleeftijd te verhogen van 60 jaar tot 62 jaar.[45][46][noten 11] De Britse regering kondigde op 22 juni 2010 een pakket bezuinigingen aan, bestaande uit onder meer bevriezing van ambtenarensalarissen en van pensioenen, verlaging van departementale uitgaven, en een verhoging van de VAT (btw) van 17,5% tot 20%; voorts werd een belasting op banken aangekondigd.[47] Het doel was om in het begrotingsjaar 2014/2015 weer een sluitende begroting te hebben.

Naarmate de crisis voortduurde kwam de hervorming van pensioenstelsels in diverse landen steeds meer op de voorgrond te staan. Hierbij wordt opgemerkt dat in diverse landen niet slechts de "eerste pijler" maar ook de "tweede pijler" werd gefinancierd met een omslagstelsel.[noten 12] Door de vergrijzing en door de scherpe verslechtering van de overheidsfinanciën namen de (huidige en begrote toekomstige) kosten daarvan sterk toe. Tevens speelde mee dat in sommige landen voor diverse beroepen een aanmerkelijk lagere pensioenleeftijd gold.[noten 13] Plannen om de pensioenleeftijd te verhogen leidden regelmatig tot stakingen, onder meer in Griekenland (zeer frequent, zie hierboven) en Frankrijk (in september 2010[48]). Op 29 september hield het Europees Verbond van Vakverenigingen grote demonstraties in Brussel en andere steden.[49]

Effecten op Europese interbancaire geldmarkt

Vanaf juni 2010 leidden twijfels omtrent de kwaliteit van leningen in de portefeuilles van banken (wederom, na de crisis van de herfst van 2008) tot toenemende spanningen op de interbancaire geldmarkt. Banken werden steeds meer terughoudend elkaar geld te lenen, en gaven er in toenemende mate de voorkeur aan hun overschotten bij de ECB en andere centrale banken te stallen, tegen (per juni 2010) 0,25% per jaar, in plaats van ze aan andere banken tegen een hogere rente uit te lenen. De aldus van de geldmarkt uitgeslotenen waren aangewezen op faciliteiten van de CB tegen een rente van 1%.[50] De weekstaat van de ECB liet per 18 juni echter weer een duidelijke daling zien.

Opmerkelijk was dat de diverse bezuinigingen, alsmede de steunprogramma's, niet leidden tot het terugkeren van het vertrouwen van de financiële markten: de door beleggers verlangde rendementen op leningen aan de betrokken landen bleven ook daarna op hoge tot zeer hoge niveaus liggen. Duidelijk was dat indien het vertrouwen in de soliditeit van een debiteur is aangetast, het een buitengewoon moeizaam en tijdrovend proces is om dit weer in die mate terug te winnen dat de verlangde rendementen weer op het niveau van vóór die crisis liggen.

Opmerkelijk was voorts dat de leningen van recent tot de EU toegetreden lidstaten, hoewel ze veelal een lagere rating hadden, op gelijke rendementen werden verhandeld als leningen van de "mindere" oudere lidstaten. Zo werd op 6 september 2010 een lening van de Tsjechische Republiek (Moody's-rating A1) tot 2021 geëmitteerd op een rendement dat 0,11% lager lag dan dat van een vergelijkbare Italiaanse staatslening (rating Aa2).[51] De staatsschuldquote van de Tsjechische Republiek was aanmerkelijk lager dan die van Italië, iets dat wel in het rendement doch niet in de rating tot uitdrukking kwam.

Naarmate Europese banken, met name Griekse, Portugese en Ierse banken, meer problemen ondervonden om hun liquiditeitsbehoefte op de interbancaire geldmarkt te dekken, wendden ze zich op steeds grotere schaal tot de ECB.[52]

Effecten van de bezuinigingen

De forse bezuinigingsmaatregelen leidden in diverse landen tot een sterke daling van de binnenlandse bestedingen, hetgeen, mede via dalende belastingopbrengsten, de schuldquote nog deed verslechteren.[noten 14] Zo kromp de Ierse economie in het tweede kwartaal van 2010 onverwacht met 1,2%.[53] In reactie hierop daalden de koersen van Ierse staatsleningen aanmerkelijk, en namen de prijzen van CDS'en op Ierse staatsleningen sterk toe. De problemen rond de Ierse overheidsfinanciën werden in hoge mate nog verergerd door de kosten van de steun aan Ierse banken, met name Anglo Irish Bank, die vrijwel als een bodemloze put werd beschouwd. Per eind september had de Ierse regering € 22,9 miljard uitgegeven aan Anglo Irish Bank.[54] Op 30 september 2010 presenteerde de Ierse regering aanvullende steunmaatregelen (in de vorm van extra kapitaalsinjecties in Anglo Irish Bank en Irish Nationwide) die de totale kosten op circa € 45 miljard zouden brengen. In een worstcasescenario zou dit kunnen oplopen tot € 50 miljard.[55][56] De extra uitgaven leidden tot een explosieve toename van het begrotingstekort: van 11% tot 32% van het GDP. De gevolgen voor de conjunctuur van de diverse bezuinigingen konden zeer fors zijn: zo waren de Griekse detailhandelsverkopen in december 2010 13,2% lager dan in december 2009. Verder bleek een deel van de Griekse bevolking zijn ongenoegen te uiten door zwart te rijden in het openbaar vervoer en tolheffing te saboteren.[57]

November 2010: crisis rond Ierse overheidsfinanciën en Ierse banken

Vanaf eind oktober 2010 leidden wederom opkomende zorgen over de financiën van de zwakkere eurolanden tot dalende koersen van hun staatsleningen en oplopende CDS-prijzen. Dit werd voornamelijk veroorzaakt doordat een aantal vooraanstaande analisten en beleggers hun twijfels uitspraken over de haalbaarheid van de diverse bezuinigingsplannen[58], die zouden leiden tot een sterke aantasting van de groei, hetgeen zou leiden tot aanmerkelijk lagere belastinginkomsten. De staatsschuld als percentage van het BNP zou daardoor gedurende meerdere jaren nog blijven stijgen. Voorts speelden minder vertrouwenwekkende uitlatingen van een Griekse politicus een rol. Ten slotte kan gewezen worden op plannen voor wijziging van het Verdrag van Lissabon, waarbij bij volgende steunoperaties van bestaande houders van staatsleningen een financieel offer gevraagd zou worden.[59] De sterk dalende koersen van Ierse staatsleningen noodzaakten de Ierse regering tot een versnelde publicatie van de hoofdlijnen van de begroting voor 2011, met bezuinigingen van € 6 miljard.[60] In de week van 8 november 2010 escaleerden de zorgen rond de Ierse overheidsfinanciën. EU-commissaris Rehn bezocht Dublin, doch ontkende dat een Iers beroep op het EFSF aanstaande was. De koersen van Ierse staatsleningen daalden zeer sterk; de rendementen stegen tot recordniveaus. Het rendement op de 10-jaars lening steeg van 7,94% op dinsdag 9 november tot 8,54% op woensdag 10 november.[61] De koersen van Portugese staatsleningen daalden eveneens. De Franse president Sarkozy ondertekende de nieuwe pensioenwet.[62] De ministers van Financiën van een aantal EU-lidstaten verklaarden op 12 november 2010 dat eventuele steunverlening aan Ierland door het EFSF niet gepaard zou gaan met een gedwongen bijdrage van zittende houders van staatsleningen.[63] Hierop stegen de koersen van Ierse staatsleningen. Uit een enquête van Bloomberg bleek echter dat een groot aantal respondenten een default van eurozone-landen waarschijnlijk achtte: Griekenland 71%, Ierland 51%, Portugal 38%.[64] De financiering van Ierse banken bleek echter problematisch te zijn: per eind oktober 2010 had men in totaal € 130 miljard bij de ECB geleend.[65]

Medio november 2010 raakten de problemen rond Ierland in een (verdere) stroomversnelling. Opmerkelijk was dat de Ierse regering zich (aanvankelijk) op het standpunt stelde geen behoefte te hebben aan steun: men had genoeg liquide middelen om eerst medio 2011 nieuwe leningen te moeten aantrekken. De EU-lidstaten drongen echter aan op steun, met name om de Ierse banken te saneren.[66] De vrees dat Portugal ook getroffen zou worden, was zichtbaar in een scherpe stijging van de tarieven die men op de geldmarkt moest betalen: voor 12-maands leningen 4,81% op 17 november 2010, wat op 3 november 2010 nog 3,26% was. De EU-regeringsleiders besloten op dinsdag 16 november 2010 een missie naar Ierland te sturen (met experts van de EC, de ECB en het IMF) die de problemen zou inventariseren.

Op donderdag 18 november 2010 verklaarde de Ierse regering zich bereid, steun te vragen ten bedrage van enkele tientallen miljarden euro's; men hoopte dat hiermee het vertrouwen van de markten zodanig zou terugkeren dat die lening niet nodig zou blijken te zijn.[67][68] Besprekingen begonnen direct.[69]

De steun zou overigens niet zozeer voor de Ierse staat bedoeld zijn, als wel bestemd om te worden doorgeleend aan Ierse banken. Bij de Ierse terughoudendheid om steun te vragen, kan opgemerkt worden dat Ierland eerst sinds 1922 (volledig) onafhankelijk is. Er werd regelmatig verwezen naar de in de Eerste Wereldoorlog gehanteerde slogan "We serve neither King nor Kaiser but Ireland". Deze financiële hulp zou nu juist voor een groot deel afkomstig zijn van het Verenigd Koninkrijk en Duitsland. De reden dat nu juist deze landen aandrongen op het aanvaarden van steun kan gezocht worden in de grote bedragen die banken in die landen aan Ierse banken geleend hadden: een default van Ierse banken zou tot grote problemen voor hun eigen banken leiden. Een tweede aspect betrof de (zeer lage) Ierse vennootschapsbelasting, waarmee men een groot aantal grote ondernemingen bewogen had zich in Ierland te vestigen: de Ierse regering vreesde dat van Europese zijde zou worden aangedrongen op een aanmerkelijke verhoging daarvan.[70] Het besluit van de Ierse regering deze steun te aanvaarden, werd opgevat als een "inleveren" van de nationale soevereiniteit.[71]

"Tussen de bedrijven door" bleek nog dat de Oostenrijkse regering de volgende termijn (ad € 190 miljoen) van het steunpakket aan Griekenland, in december uit te betalen, niet wilde vrijgeven omdat Griekenland over 2011 een hoger tekort zou gaan hebben dan in mei 2010 was afgesproken.[72] Hierop stegen de prijzen van CDS'en op Griekenland zeer sterk.

Op zondag 21 november kondigde de Ierse regering aan een steunaanvraag te gaan doen.[73][74] Reeds enkele dagen later kondigde men € 15 miljard aan bezuinigingen aan, met onder meer belastingverhogingen, een verlaging van het minimumloon en kortingen op uitkeringen.[75] Opmerkelijk was dat de aankondiging van het Ierse reddingsplan niet tot effect had dat de koersen van Ierse staatsleningen daalden. (Bij de bail-out van Griekenland in mei 2010 was dit, hoewel slechts kortstondig, wel het geval geweest.)

Vanaf eind november 2010 werd met een zekere regelmaat geschreven over de vraag of het mogelijk en wenselijk zou zijn voor de zwakkere eurolanden, de euro te verlaten.[76]

Op zondag 28 november 2010 werd bekend dat het reddingspakket voor Ierland € 85 miljard zou bedragen, waarvan € 67,5 miljard van het IMF en de EU, het European Financial Stability Fund, het EFSF en bilaterale leningen, en € 17,5 miljard van het eigen nationale pensioenfonds.[77]

De te betalen rente zou afhankelijk zijn van de rente die het IMF zou hanteren bij het opnemen van termijnen ervan, plus een opslag die zou toenemen naarmate er meer geleend werd; indien het gehele bedrag in november 2010 zou zijn opgenomen zou de rente circa 5,80% hebben bedragen.[78][noten 15]

Aanscherping voorwaarden voor steunverlening bij toekomstige reddingsoperaties

In dezelfde vergadering van de EU-ministers van Financiën van 28 november 2010 werd overeenstemming bereikt over het afdwingen van een bijdrage van zittende obligatiehouders bij volgende steunoperaties. Voor staatsleningen uitgegeven vanaf medio 2013 zouden gelijkluidende bepalingen worden geïntroduceerd, inhoudende dat met obligatiehouders collectief kan worden onderhandeld over een financieel offer bij herstructurering, tot verlaging ("haircut") van de hoofdsom toe. De steun voor Europese instellingen zou in rangorde voorgaan boven houders van staatsleningen.[79] Deze bepalingen zouden kunnen worden ingeroepen indien het IMF en de EC zouden concluderen dat een EU-lidstaat, gelet op de omvang van de schulden, als insolvent zou moeten worden beschouwd.[noten 16]

Toenemende zorgen om Portugal en Spanje

Vrijwel direct nadat over de steunoperatie voor Ierland overeenstemming bereikt was, verplaatste de (negatieve) belangstelling van de financiële markten zich naar Portugal en Spanje.[80] De prijzen van CDS'en van deze landen liepen reeds op maandag 29 november duidelijk op.[81][noten 17] Aan het einde van die week herstelden de koersen van deze staatsleningen zich weer enigszins.

December 2010: toenemende meningsverschillen; later enige ontspanning

In december 2010 was in steeds sterkere mate sprake van grote meningsverschillen over het te volgen beleid. Enerzijds was dit het geval binnen de ECB, waar men van mening verschilde over de vraag of doorgegaan moest worden met het opkopen van staatsleningen van de zwakkere eurolanden, nadat in de voorgaande weken per week tussen € 1 miljard en € 2 miljard per week was gekocht.[82] Anderzijds verschilden de ministers van Financiën van de euro-lidstaten van mening of het EFSF (reeds dan) moest worden uitgebreid, aangezien verwacht werd dat bij een voortgaand beroep daarop het bestaande noodfonds van € 750 miljard te klein zou blijken te zijn. Voorts verschilde men van mening over de merites van het uitgeven van "euro-obligaties", waarbij landen gezamenlijk geld zouden lenen (en het rentetarief daarop dus voor de zwakkere landen voordelig, doch voor de sterkere landen nadelig zou zijn).[83] Met name Duitsland was mordicus tegen uitbreiding van het EFSF.[84] Op 16 december 2010 vergaderden de EU-regeringsleiders over een wijziging van het EU-verdrag dat het EFSF een permanente status zou moeten geven.[85] Men bereikte overeenstemming; de verdragswijziging moest uiteraard nog door de parlementen van de lidstaten worden goedgekeurd.[86] De omvang van het EFSF werd niet gewijzigd.

Reeds in het begin van 2011 bleek dat de bezorgdheid van beleggers niet was afgenomen: de koersen van Portugese staatsleningen daalden tot historische dieptepunten.[87] Ook koersen van Belgische staatsleningen daalden, als gevolg van de politieke crisis aldaar.[88] Halverwege januari 2011 trad een zekere verlichting in, mede als gevolg van het door de ECB opkopen van staatsleningen. Op het eind van januari 2011 trad een verdere ontspanning op, waar overigens geen concrete aanleiding voor aanwezig bleek aangezien er nog geen structurele oplossing voor de problemen leek te zijn: koersen van staatsleningen van perifere eurolanden stegen significant, en CDS-prijzen op die landen daalden. Het EFSF plaatste (met groot succes: de lening werd 9 × overtekend) een lening van € 5 miljard ten behoeve van de steunverlening aan Ierland.[89]

Uitbreiding EU-steunpakket in maart 2011

Op 11 t/m 13 maart 2011 bereikten de Europese regeringsleiders overeenstemming over de hoofdlijnen van een uitbreiding van het pakket steunmaatregelen:[90][91][92][93][94]

- Griekenland kreeg een korting van 1% op de rente op de te verstrekken leningen, mits er voor € 50 miljard geprivatiseerd zou worden, en tevens als "beloning" voor de getroffen bezuinigingsmaatregelen.

- De uitbreiding van het EFSF werd definitief.

- Het EFSF kon ook rechtstreeks staatsleningen kopen (in plaats van het emitteren van leningen en het doorlenen van de opbrengst daarvan).

Ierland zag het verzoek tot verlaging van de rente niet gehonoreerd: de andere EU-lidstaten verlangden een substantiële verhoging van het Ierse vennootschapsbelastingtarief (op dat moment 12,5%, zijnde het laagste in de EU en voor vele grote ondernemingen een reden om zich in Ierland te vestigen), waartoe Ierland niet bereid was. ECB-president Trichet toonde zich matig tevreden met de maatregelen: hij had, blijkens uitlatingen tegen journalisten, er de voorkeur aan gegeven dat het EFSF ook de rol van de ECB bij het opkopen van bestaande leningen had overgenomen. (De ECB had op dat moment circa € 77 miljard aan leningen opgekocht, doch steeds aangegeven dit als een noodmaatregel te beschouwen die niet tot de taak van de ECB behoorde.) Commentatoren achtten de aan de bereikte overeenstemming ten grondslag liggende ramingen omtrent het Griekse begrotingsoverschot en BNP-groei optimistisch en meenden dat men hiermee het probleem slechts vooruitgeschoven had.[95]

Eind maart 2011: opnieuw toenemende zorgen over Portugal, uitmondend in verzoek om IMF- en EU-steun

Eind maart 2011 namen de zorgen over de staat van de Portugese overheidsfinanciën sterk toe. De Portugese regering viel over aangekondigde bezuinigingsplannen; de druk op Portugal om zich tot het EFSF te wenden nam toe. De ratings van Portugal werden in korte tijd sterk verlaagd; de koersen van Portugese staatsleningen daalden sterk. De (door de Portugese staat te betalen) rendementen stegen tot de hoogste niveaus sinds de invoering van de euro: het 5-jaars rendement steeg tot 9%.[noten 18][96] Begin april 2011 daalden de koersen van Portugese staatsleningen verder; een veiling van kortlopend papier slaagde slechts tegen zeer hoge prijzen. Op 6 april kondigde de Portugese regering aan zich tot het IMF en de EU te zullen wenden voor een steunpakket dat door analisten op dat moment geschat werd op circa € 75 miljard.[97][98] Hierop herstelden de koersen zich weer enigszins[noten 19], doch niet voor lang.

Het IMF waarschuwde in zijn World Economic Outlook van april 2011 dat de financiële positie van diverse Europese overheden zorgwekkend was, en kon overslaan op het bankwezen in andere landen in de eurozone:[99]

Downside risks to the outlook continue to prevail. In the near term, continued strains in more vulnerable euro area sovereigns and banks pose a significant threat to financial stability and growth, as discussed in Chapter 1 of the April 2011 Global Financial Stability Report. This is mainly due to continuing weakness among financial institutions in many of the region’s advanced economies and a lack of transparency about their exposures. Financial institutions and sovereigns are closely linked, with spillovers occurring in both directions. Substantial cross-border linkages, as well as financial spillovers through higher risk aversion and lower equity prices, could generate a slowdown in growth and demand that would hinder the regional and global recoveries.

Op 4 mei 2011 werd bekend dat Portugal met de Europese Commissie, de ECB en het IMF een steunpakket van € 78 miljard was overeengekomen, in ruil voor (verdergaande) bezuinigingen en privatiseringen.[100][101]

April 2011 en daarna: zorg over mogelijke "debt restructuring" van Griekse staatsleningen, uitmondend in akkoord

Vanaf april 2011 werd steeds meer rekening gehouden met de mogelijkheid van een "debt restructuring": een sanering van staatsschulden van Griekenland, Ierland en Portugal. Hierbij werden diverse scenario's voor mogelijk gehouden, die alle tot gevolg hadden dat de contractueel vastgelegde betalingen van bestaande staatsleningen verlaten zouden worden, uiteraard steeds in het nadeel van de houders van die staatsleningen. Dit zou een inbreuk op de contractuele verplichtingen betekenen, doch de houders van die staatsleningen zouden (naar aangenomen werd) weinig keus hebben: de juridische afdwingbaarheid zowel als het feitelijke verhaal van hun vorderingen zou problematisch kunnen zijn.

De volgende mogelijkheden werden genoemd:

- Het verlagen van het nominal bedrag van de lening ("haircut");

- Het verlengen van de looptijd van de lening, met behoud van de bestaande coupon;

- Het verlagen van de coupon van de lening;

- Een combinatie van deze mogelijkheden, met name van de laatste twee.

De directe aanleiding voor deze zorgen was de omstandigheid dat de vanaf 2013 door het Europees Stabiliteitsmechanisme te verstrekken leningen in rangorde boven bestaande staatsleningen zouden worden gesteld, alsmede dat in Europees verband was besloten om in de leningsvoorwaarden (van staatsleningen van alle landen in de eurozone) bepalingen op te nemen omtrent onderhandelingen met een collectiviteit van schuldeisers, waarbij een met een meerderheid daarvan bereikte overeenstemming opgelegd kon worden aan de overige crediteuren ("collective action clauses"). Een verdere aanleiding was gelegen in de inmiddels opgedane ervaringen met de steunpakketten voor Griekenland en Ierland: die hadden niet tot een (blijvende) verlaging van de door deze landen te betalen rentetarieven geleid.[noten 20]

Uiteraard wordt tot een dergelijke herstructurering slechts in uiterste noodzaak overgegaan: de houders van bestaande staatsleningen lijden een dermate groot verlies dat de bereidheid van beleggers, nieuwe staatsleningen te kopen gedurende een aanmerkelijke periode[noten 21] is aangetast.

Medio april 2011 nam de crisis in intensiteit toe. De onmiddellijke aanleiding waren uitspraken van twee Duitse ministers (gevolgd door een Bundesbank-functionaris en een adviseur van bondskanselier Merkel), erop neerkomende dat men geen bezwaar had tegen een "vrijwillige schuldsanering" van Griekse staatsschulden.[noten 22] Hierop daalden koersen van met name Griekse staatsleningen (doch ook Ierse, Portugese en Spaanse) zeer sterk. Opmerkelijk was dat de ECB geen steunaankopen deed. In Spanje ontstond een protestbeweging, bekend als "15-M", naar de datum waarom deze van start ging (15 mei).

Op vrijdag 3 juni 2011 werd bekend dat Griekenland een principe-akkoord had bereikt over de uitbetaling van de volgende tranche van het bestaande steunpakket, alsmede over een volgend steunpakket, onder "strikte voorwaarden".[102] In de week daarop bleek echter dat dit akkoord nog diverse vragen onbeantwoord liet. Met name de vraag of van "private" crediteuren (met name banken) een financieel offer gevraagd diende te worden, en welke vorm dit moest aannemen, leidde tot felle discussies tussen diverse betrokkenen. Met name tussen de Duitse regering en de ECB bleken grote meningsverschillen te bestaan.

Op woensdag 29 juni nam het Griekse parlement met een krappe meerderheid (155 stemmen voor, op 298 uitgebrachte stemmen) bezuinigingsvoorstellen van in totaal € 28 miljard aan; de uitslag bleef in feite tot de stemming zelf onzeker.[103][104] Tijdens de parlementaire behandeling vonden (soms ernstige) rellen plaats.[105][106][107] Met dit besluit leek de weg vrij voor de uitbetaling van de volgende tranche van € 12 miljard van het eerste noodpakket: zonder dit bedrag, zo werd algemeen aangenomen, zou de Griekse overheid medio juli geheel zonder geld zitten. Franse banken en de Franse regering presenteerden een (vrij complex) plan voor de invulling van die "vrijwillige medewerking" dan onder meer voorzag in een vervangen van de helft van vervallende staatsleningen door leningen voor 30 jaar, met een coupon die deels afhankelijk was van de toekomstige groei van het Griekse GDP.[108] Het plan werd in de financiële markten gematigd positief ontvangen, doch betwijfeld werd of dit een oplossing zou bieden voor het probleem dat Griekenland in feite insolvent was.[noten 23] Op 30 juni werd een uitvoeringswet aangenomen, tevens omvattende de fiscale plannen voor 2012 - 2015.

Juli 2011

Ratingverlaging Portugal

Op 5 juli 2011 verlaagde Moody's de rating van Portugal met vier "notches" tot beneden "investment grade". Dit leidde tot een golf van verkopen van Portugese staatsleningen[noten 24]. (Ook Ierse staatsleningen daalden sterk.) Op de financiële markten ontstond de vrees dat Portugal genoodzaakt zou worden een tweede steunpakket aan te vragen, en dat alsdan op houders van Portugese staatsleningen druk zou worden uitgeoefend om eveneens mee te werken aan een vrijwillige verlenging van bestaande leningen. Een dergelijk scenario werd ook voor Ierland mogelijk geacht[noten 25]; zelfs ten aanzien van Italië en Spanje werden beginnende twijfels geuit. In de loop van juli namen deze zorgen toe, hetgeen leidde tot aanmerkelijke koersdalingen van Spaanse en Italiaanse staatsleningen. De Italiaanse regering presenteerde een pakket bezuinigingen van € 42 miljard, dat opmerkelijk snel door het parlement werd aangenomen.

Ratingverlaging Italië

Door ongelukkige uitspraken van premier Berlusconi van Italië tijdens een politieke ruzie binnen de regering, zakte het vertrouwen van de beleggers in Italië en paste de kredietbeoordelaar Moody's de kredietstatus van Italië naar beneden aan. In reactie hierop heeft het Italiaanse parlement versneld bezuinigingsmaatregelen ingevoerd om het vertrouwen terug te winnen.

21 juli: Europees topberaad

Op 21 juli 2011 bereikten de zeventien lidstaten van Economische en Monetaire Unie overeenstemming over een nieuw pakket van 109 miljard euro dat tot 2014 aan Griekenland ter beschikking wordt gesteld. Het bedrag komt zowel ten laste van de gezonde eurolanden, het Internationaal Monetair Fonds alsook private partijen, zoals banken, verzekeringsmaatschappijen en pensioenfondsen. Ook is afgesproken dat het noodfonds voor de euro (het EFSF) flexibeler zal worden ingezet. Zowel Griekenland, Ierland als Portugal kunnen voortaan tegen een laag tarief van 3,5 tot 4% lenen. De looptijd van de Griekse leningen zal tot 15 jaar worden verlengd. Al met al betekenen de maatregelen een verlichting van de Griekse staatsschuld zonder dat er van een 'event of default' sprake is. Daarnaast kunnen in het kader van de EFSF voortaan staatsobligaties worden opgekocht van andere landen, die in de toekomst mogelijk nog in problemen kunnen gaan komen.

De Nederlandse premier Rutte toonde zich ingenomen met het resultaat. Hij sprak van goed nieuws voor de Nederlandse spaartegoeden en pensioenen. Hij was met name verheugd dat de private partijen een deel van de financiering voor hun rekening nemen. Ook staat Nederland achter het initiatief om in overleg te treden met het Europees Parlement over strengere maatregelen tegen landen die zich in onvoldoende mate aan de begrotingsregels van de Europese Unie houden.[109]

De wijze waarop de financiële sector (voor circa € 37 miljard) zou bijdragen (waarbij werd gesteld dat Griekenland een "exceptional and unique solution" vergde) bleef tamelijk vaag: een grote Zwitserse bank noemde dit "amorphous". Analisten wezen er op dat dit niet betekende dat de private sector Griekenland een dergelijk bedrag zou "schenken", doch dat dit de vermoedelijke omvang was van het bedrag aan Griekse staatsleningen dat "doorgerold" zou worden. Een analist kwam tot de conclusie dat de netto-bijdrage van de financiële sector op € 4,2 miljard geraamd kon worden. Voor het probleem van de "selective defaults" leek een oplossing gevonden te zijn. Het resultaat werd door de financiële markten in hoofdzaak positief ontvangen[noten 26]; de markten wezen er echter op dat voor een succes op langere termijn een sterke groei in de perifere landen noodzakelijk bleef alsmede dat de extra activiteiten van het EFSF tot een verzwaring van de garanties van de sterkere eurolanden leidden, en daarmee uiteindelijk tot mogelijke extra lasten voor die landen.[noten 27] CDS'en op Griekenland daalden op 22 juli met circa 500 bp.[noten 28] De aanvankelijke euforie begon echter reeds in de middag van vrijdag 22 juli weg te ebben.

Vanaf augustus 2011: Hernieuwd opkopen van staatsleningen door ECB; vertraging in besluitvorming

Een scherpe daling van de koersen van Italiaanse en Spaanse staatsleningen in de loop van juli 2011 leidde ertoe dat de ECB vanaf begin augustus op opmerkelijk grote schaal[noten 29] staatsleningen, vooral Italiaanse, ging opkopen. Dit leidde eerst tot een grote koersstijgingen (het rendement van 10-jaars Italiaanse en Spaanse staatsleningen daalde op 8 augustus met circa 100 basispunten), doch in de weken daarna liep het rendement, ondanks vrijwel dagelijkse steunaankopen, weer merkbaar op. De in juli in allerijl door de Italiaanse regering gepresenteerde bezuinigingsplannen van € 45 miljard werden meerdere keren herzien, waarbij het eindbedrag iedere keer lager werd[noten 30]; enkele dagen later werd echter een pakket van € 54 miljard gepresenteerd en door de Senaat aangenomen.[noten 31] Medio september nam ook het Huis van Afgevaardigden het voorstel aan.

De problemen rond Griekenland werden in de loop van augustus steeds complexer. Het programma voor de omwisseling van Griekse staatsleningen, waarbij banken een "substantiële" bijdrage zouden moeten leveren aan de sanering van de Griekse overheidsfinanciën, bleek in uitgewerkte vorm tamelijk complex. Voorts bleek Finland slechts genegen tot medewerking aan de tweede steunpakket indien Griekenland zekerheid zou stellen voor de te verstrekken leningen. Dit leidde tot ongenoegen en vertraging in de uitwerking. Een commissie van het Griekse parlement rapporteerde op 1 september 2011 dat de Griekse budgettaire situatie "rampzalig" was; de voorzitter van deze commissie trad daags erop af nadat de minister van Financiën had verklaard dat de commissie geen enkel begrip van economie had. De privatisering van Griekse staatseigendommen bleek reeds vertraging te ondervinden.[110]

Het aankopen van (met name Italiaanse) staatsleningen bleek intussen slechts ten dele effect te sorteren: het kon niet verhinderen dat er regelmatig dagen (of delen van dagen) met forse koersdalingen plaatsvonden. Dit beleid bleek binnen de top van de ECB tot (zeer) grote conflicten te hebben geleid: op 9 september nam bestuurslid Jürgen Stark onverwacht ontslag, naar algemeen werd aangenomen omdat hij zich hiermee niet kon verenigen.

De (theoretische) rendementen Griekse staatsleningen namen, overigens zonder omzet van betekenis, toe tot volstrekt ondenkbare niveaus: zo zou een nog zes maanden lopende lening op 13 september 2011 een rendement hebben (uitgaande van de veronderstelling dat op de aflossingsdatum hoofdsom en rente inderdaad ontvangen zouden worden) van ruim 170%.

In september 2011 nam de druk gestaag toe: de uitwerking van de besluiten van de eurotop van 21 juli bleek moeizaam te gaan. De mogelijkheid van een "beheerst faillissement" van Griekenland werd niet meer als "ondenkbaar" of "uitgesloten" beschouwd, ook niet door (diverse) politici.[noten 32] Een overleg van de eurogroep (de Europese ministers van Financiën) op 16 september leidde niet tot een uitweg uit de diverse patstellingen. De algehele toename van de spanning op de kapitaalmarkten kwam tevens tot uiting in de stijging van CDS-prijzen: die op Italië stegen tot boven 500 basispunten. De kans op een faillissement van Griekenland werd steeds meer als reëel beschouwd.[111][112] In het weekend van 24 en 25 september werden plannen aangekondigd voor een zeer omvangrijke uitbreiding van het EFSF. Hierna trad een zekere ontspanning in. Diverse parlementen keurden de uitbreiding (van juli 2011) van het EFSF goed. De uitbetaling van de oktober-tranche van het eerste Griekse steunpakket ad € 8 miljard bleef onzeker; de inspecteurs van ECB, EU en IMF hadden medio september hun werk opgeschort en kwamen eerst eind september weer terug doch vonden toen de toegang tot diverse ministeries geblokkeerd door demonstrerende Griekse ambtenaren.

7 oktober 2011: Zwitserland stelt een maximumkoers voor de Zwitserse frank vast

De Zwitserse economie heeft veel last van de hoge koers van de Zwitserse frank die als vluchthaven wordt gebruikt door beleggers. De Zwitserse centrale bank zal nu onbeperkt euro's opkopen met nieuwe gedrukte Zwitserse franken om de koers op maximaal 1,20 € voor een euro te beperken. Sindsdien is de balans van de centrale bank een stortplaats voor euro's geworden.[113] In januari 2015 liet de Zwitserse centrale bank onverwacht deze koppeling los waardoor de koers van de munt sterk steeg.[114]

Oktober 2011: verdere verdieping van de crisis; besluit tot kwijtschelding van deel schulden

In oktober 2011 verdiepte de crisis zich verder. De Frans-Belgische groep Dexia bleek ernstige liquiditeitsproblemen te ondervinden en kreeg wederom staatssteun (wat in 2008 ook al gebeurd was). Circa € 100 miljard aan dubieuze leningen zouden worden ondergebracht in een "bad bank"; de Belgische regering nam de Belgische retail-tak over voor € 4 miljard; de Belgische, Franse en Luxemburgse regering verstrekten in totaal € 90 miljard aan garanties. De Franse president Sarkozy en de Duitse bondskanselier Merkel kondigden begin oktober aan, eind oktober een veelomvattend plan voor de definitieve oplossing van de crisis te zullen presenteren, doch verschaften nog geen details. Enkele dagen later presenteerde EU-commissievoorzitter Barroso eveneens een als alles omvattend en definitief bedoeld plan. Geruchten over een voorgenomen afwaardering van Griekse staatsleningen werden steeds vaker vernomen. Scheidend ECB-president Trichet sprak op 10 oktober 2011 van een "systemische dimensie" van de crisis:[115]

The crisis has reached a systemic dimension. Sovereign stress has moved from smaller economies to some of the larger countries. The crisis is systemic and must be tackled decisively.

De procedure van parlementaire goedkeuring van de uitbreiding van het EFSF werd op 13 oktober 2011 afgerond, toen het Slowaakse parlement dit alsnog goedkeurde, nadat een der oppositiepartijen twee dagen eerder door toen tegen te stemmen de regering ten val had gebracht.

Uitgebreid EU-topberaad eind oktober 2011; G20 begin november 2011

Eind oktober 2011 werd in diverse Europese gremia herhaald en uitgebreid vergaderd. De onmiddellijke aanleiding was het Trojka-rapport[116] dat waarschuwde dat de Griekse economie zodanig verslechterd was dat zonder (omvangrijke) kwijtschelding van schulden tot in lengte van jaren steun nodig zou zijn:

The assessment shows that debt will remain high for the entire forecast horizon. While it would decline at a slow rate given heavy official support at low interest rates (through the EFSF as agreed at the July 21 Summit), this trajectory is not robust to a range of shocks. Making debt sustainable will require an ambitious combination of official support and private sector involvement (PSI). Even with much stronger PSI, large official sector support would be needed for an extended period.In this sense, ultimately sustainability depends on the strength of the official sector commitment to Greece.

Overlegd werd met name over een kwijtschelding van Griekse schulden, waarbij 60% genoemd werd: ook de bijdrage van de private sector zou deze omvang moeten krijgen. Als gevolg van een dergelijke schuldreductie zouden Europese banken extra kapitaal moeten aantrekken, waarvoor een bedrag van € 100 miljard genoemd werd. De discussie (met name tussen Duitsland en Frankrijk) spitste zich toe op de vraag welke rol het EFSF hierbij zou moeten hebben. Voor de vormgeving van de uitbreiding van de omvang van het EFSF werden tamelijk complexe varianten bedacht.[noten 33] Op Italië werd druk uitgeoefend om eerder toegezegde (en door het parlement besloten) bezuinigingen te concretiseren.

In de nacht van 26 op 27 oktober 2011 werd na 8 uur vergaderen door de regeringsleiders van de eurozone een akkoord bereikt.[117] De Griekse staatsschulden (voor zover in handen van de private sector) zouden met 50% gekort worden; het EFSF werd "geleveraged" tot € 1000 miljard[noten 34]; de institutionele structuur zou versterkt worden; het eigen vermogen van de Europese banken zou met € 106 miljard versterkt moeten worden. De reacties op de financiële markten waren aanvankelijk positief, doch niet van lange duur: een emissie van Italiaanse staatsleningen op vrijdag 28 oktober was niet echt een succes.[118] Enkele dagen later, op 31 oktober 2011, kondigde de Griekse regering (geheel onverwacht[119]) een referendum over het steunpakket en de daarmee samenhangende bezuinigingen aan.[120] Dit leidde tot een forse commotie op de financiële markten en ongenoegen bij de Europese regeringsleiders.[121] Op 3 november liet de Griekse premier dit plan weer varen, nadat de EU en het IMF de uitbetaling van verdere steun opschortten.

Bij de vergadering van de G20 op 3 en 4 november 2011 bleken de niet-Europese landen niet genegen om de EU de omvangrijke hulp te geven waarop de EU gehoopt had. Italië accepteerde (onder grote druk) toezicht van het IMF[noten 35] bij het doorvoeren van bezuinigingen.

De Griekse regering en de oppositiepartij ND bereikten op 6 november overeenstemming over het vormen van een overgangsregering die vervroegde verkiezingen zou uitschrijven.[122][123] Eerst na meerdere dagen onderhandelen werd overeenstemming bereikt over de benoeming van voormalig ECB-bestuurder Lucas Papademos tot premier. Op 18 november 2011 presenteerde de nieuwe Griekse regering een begroting waarin een afname van het begrotingstekort werd verwacht van 9% in 2011 tot 5,4% in 2012, met name op basis van de beide steunpakketten van de EU en van het IMF.[124] Onderhandelingen met de private crediteuren over de vormgeving van de "haircut" van 50% leidden nog niet tot resultaat.

8 tot 16 november 2011 en later: regeringscrisis in Italië

Op 8 november 2011 kondigde de Italiaanse premier Berlusconi aan te zullen aftreden zodra de (reeds enkele maanden eerder aangekondigde) bezuinigingen door het parlement zouden zijn aangenomen. De dag erop stortten Italiaanse staatsleningen volledig in, met koersdalingen van circa 4% in enkele uren: het rendement op 10-jaars leningen steeg rond het middaguur tot ruim 7,45%.[125][126] Later op de dag trad, door omvangrijke steunaankopen van de ECB, een zeker herstel op. De dagen erna herstelden Italiaanse staatsleningen zich weer grotendeels, op het vermoeden dat nu een regeringswisseling afgedwongen zou kunnen worden. Dit bleek, na enkele dagen van onzekerheid en geruchten, het geval te zijn: het Italiaanse parlement nam de bezuinigingsvoorstellen aan (de Senaat op 11 november, het Huis van Afgevaardigden op 12 november); direct hierna trad Berlusconi af om plaats te maken voor Mario Monti, voormalig EU-commissaris.[127] Deze presenteerde op woensdag 16 november een kabinet dat geheel uit niet-politici bestond, en waarin hijzelf zowel premier als minister van Financiën was. Op de financiële markten had dit slechts een zeer kortstondig positief effect: de ECB moest frequente en omvangrijke steunaankopen blijven doen om het rendement op 10-jarige Italiaanse staatsleningen niet boven 7% te laten stijgen. De door de Italiaanse regering aan het eind van de week gepresenteerde begroting leidde tot demonstraties. Op 23 november trad een nieuwe fase in toen zelfs Duitsland moeite had om kapitaal aan te trekken.[128], waarbij gelijktijdig ook de Nederlandse rente sterk opliep. Op 25 november werden de ratings van Portugal, Hongarije[noten 36] en België verlaagd.

De eerste dagen van december 2011 trad een duidelijke ontspanning op, naarmate sprake leek van een toenadering tussen Duitsland en Frankrijk over de wenselijkheid van een verscherpt toezicht op de begrotingsdiscipline van de lidstaten en de (centrale) rol van de Europese Commissie en de (ondersteunende) rol van de ECB daarbij.

België

De rente op de Belgische staatsleningen liep hoog op door het ongeduld van internationale beleggers wegens de langdurige regeringsformatie. De kredietstatus werd verlaagd, net op het moment dat een regeringsakkoord werd bereikt. Bij de laatste uitgifte van staatsleningen voor de internationale beleggingsmarkt, liep de rente op tot 5,5%. Daarnaast werden echter ook kasbons voor het publiek uitgeven. Aftredend premier Leterme deed een oproep aan de Belgen om het land te ondersteunen door deze kasbons te kopen. Dit is een groot succes geworden. Hierbij werd 5,7 miljard euro opgehaald aan een relatief lage rente rond 4%.[129] Door dit signaal van vertrouwen in de eigen economie aan de internationale beleggers, is de rente op Belgische staatsobligaties aanzienlijk gedaald.

Ook problemen buiten de eurozone

Ook Europese landen met hoge schulden buiten de eurozone hebben het vertrouwen van de beleggers verloren. Hongarije heeft grote schulden en heeft hulp bij het IMF en Europa gevraagd. Veel hypotheken werden in euro's afgesloten, maar door de devaluatie van de lokale munt zijn die onbetaalbaar geworden. Met een wet werden deze hypotheken verplicht omgezet in de lokale munt. Europese banken lijden hierdoor veel schade.

Het Verenigd Koninkrijk heeft naar verhouding ongeveer net evenveel staatsschulden als Griekenland opgebouwd. De regering heeft echter tijdig zware bezuinigingen uitgevoerd waardoor het vertrouwen van de beleggers is behouden en de rente laag is gebleven. Door de overheidsbezuinigingen is er echter nauwelijks groei meer en zijn extra bezuinigingen nodig. De verwachte termijn voor het budgettair evenwicht is nu verschoven van vijf jaar naar zeven jaar.

De staatsschuldencrisis ook buiten Europa

Naast Europa, hebben de meeste westerse landen en Japan grote staatsschulden opgebouwd. De tot nu toe gebruikte stimuleringsmaatregelen (lage rente, belastingsverminderingen, extra overheidsuitgaven en geld bijdrukken (quantitative easing)) om de consumptie te verhogen, hebben weinig of geen effect meer. Door deze maatregelen worden de schulden alleen maar groter. De Europese staatsschuldencrisis is een onderdeel van een wereldwijde krediet/schuldencrisis.

Eurotop 8 en 9 december 2011

Op de eurotop van 8 en 9 december werd (na circa 10 uur vergaderen) overeenstemming bereikt over een nieuw verdrag (alleen tussen de zeventien landen van de eurozone, waar de andere tien landen zich bij konden aansluiten), met als doel een aanzienlijk strengere begrotingsdiscipline: men diende de eis van een sluitende begroting in de nationale grondwet op te nemen; sancties bij overschrijding zouden zo veel mogelijk automatisch zijn. Het Hof van Justitie zou erop kunnen toezien. Het zijn echter wel de eurolanden zelf die landen die de regels overtreden voor de rechter moeten brengen. Tevens werd de inwerkingtreding van het ESM "naar voren gehaald" tot juli 2012.[130] Hiermee werd een in principe verstrekkende stap gezet: tot dan toe was de begroting de vrijwel exclusieve bevoegdheid van iedere lidstaat geweest, terwijl de in het Verdrag van Maastricht voorziene sancties nooit waren opgelegd. De vraag rees echter wel, of op nationaal niveau vereiste goedkeuringen (door de nationale parlementen of in referenda) nog belemmeringen zouden kunnen opwerpen.[131]

December 2011: € 489 miljard driejaars-leningen van de ECB aan het bankwezen

Op 21 december 2011 wees de ECB € 489 miljard toe aan driejaars-leningen aan een groot aantal Europese banken, tegen een rente die gelijk was aan de refi rate gedurende de looptijd (in december 2011 was dit 1,00%). Dat deze faciliteit zou worden verstrekt, was al enkele weken bekend: de ECB had dit aangekondigd enkele dagen na de eurotop van 8/9 december 2011. De bedoeling was dat banken dit zouden gebruiken voor de aanschaf van (vooral Italiaanse en Spaanse) staatsleningen; het vermoeden werd geuit dat op de banken druk was uitgeoefend om dit te doen, doch onduidelijk was toen nog of het beoogde effect bereikt zou worden.[132][133][noten 37] Bij het bedrag van € 489 miljard dient opgemerkt te worden dat dit deels diende ter vervanging van aflopende eerdere faciliteiten. De banken konden zo risicoloos korte staatsleningen van hun land kopen, waardoor de korte rentes van de Zuid-Europese staten sterk ging dalen.

Succesvolle uitgifte Italiaanse staatsobligaties

Op 28 december 2011 plaatste Italië voor negen miljard euro aan staatsobligaties tegen 3,25% rente. Dat is de helft van de 6,5% rente die een maand eerder nog betaald moest worden.[134] Een emissie van 10-jaars obligaties op 29 december was met een rendement van 6,98% een duidelijk minder succes.

Januari 2012: voortslepende onderhandelingen over Griekse schulden; sterke koersdalingen Portugese staatsleningen

In januari 2012 werd voortdurend<[noten 38] verder onderhandeld over de sanering van de Griekse staatsschuld. Niet alleen was de omvang van de bijdrage van de private sector een punt, naarmate de tijd verstreek werd steeds meer druk uitgeoefend op de ECB om ook een deel van de vorderingen op Griekenland te schrappen.[noten 39] In de tweede helft van januari 2012 daalden Portugese staatsleningen sterk in koers op toenemende zorgen van beleggers: het herstel van de Portugese economie liet ernstig te wensen over (ook door de omvang van de opgelegde bezuinigingen) zodat de schuldquote alleen maar toenam. De kans dat houders van Portugese staatsleningen binnen afzienbare tijd ook met een "haircut" zouden worden geconfronteerd werd gestaag groter geacht.[noten 40] Eind januari lag het rendement van de tienjarige Portugese staatslening, ondanks steunaankopen door de ECB, op ruim 16%. (De dagen erop trad een zeker herstel in, tot circa 14%.)

Februari 2012: Tweede Griekse steunpakket en tweede LTRO

Op 20 februari is bij een Europese top van ministers van Financiën, na eerdere pogingen in de maand een definitief akkoord gegeven voor een steunpakket van 130 miljard euro aan Griekenland. Dit zal in tranches uitbetaald worden en is afhankelijk van het stipt volgen van de Europese afspraken. Daarnaast is toegezegd dat de banken 100 miljard euro zullen afschrijven op hun obligaties.

Er werd na 13 uur vergaderen een complex compromis bereikt: Griekenland zou in beginsel het tweede steunpakket van € 130 miljard krijgen, mits tot aanvullende bezuinigingen werd besloten en ook eerder aangekondigde maatregelen daadwerkelijk uitgevoerd werden; de private crediteuren gingen akkoord met een verdere "haircut" dan eerder afgesproken, en de (formeel nog steeds vrijwillige) medewerking van de private crediteuren zou afgedwongen kunnen worden.[noten 41] Bij deze onderhandelingen werd uitgegaan van ramingen die er in voorzagen dat de Griekse staatsschuldquote in 2020 zou uitkomen op 120,5%, doch in een strikt vertrouwelijk doch uitgebreid uitgelekt rapport van de "trojka" werd gesteld dat bij een tegenvallende ontwikkeling dit circa 160% zou kunnen zijn. De ECB en de nationale centrale banken zouden worden ontzien, doch de toekomstige koerswinsten (het verschil tussen de aflossing tegen 100% en de door hen betaalde aankoopkoers) en de coupons zouden door hen worden uitgekeerd aan hun aandeelhouders (de nationale overheden) die dit dan naar eigen inzicht konden besteden.[noten 42] Tevens werd besloten over te gaan tot strengere controle op de besteding van de steun: er zou een "permanente aanwezigheid" van controleurs zijn, en een deel van de steun zou in een speciaal fonds gestort worden waaruit betalingen aan crediteuren gedaan zouden worden.[noten 43] De vereiste wetgeving werd reeds op dinsdagavond bij het Griekse parlement ingediend: men diende in luttele dagen een uitgebreid pakket aan maatregelen aan te nemen: onder andere verlaging van minimumloon en pensioenen, hervorming van het belastingstelsel en liberalisering van een groot aantal beroepen. Een deel van deze maatregelen was overigens reeds (veel) eerder door de Griekse regering toegezegd. Voorts zou in de grondwet worden vastgelegd dat betaling van crediteuren voorrang had boven bekostiging van overheidsdiensten. Op 29 februari wees de ECB € 530 miljard toe op de tweede 3-jaars LTRO[135], waar 800 banken op hadden ingeschreven.[136]

Afwaardering Griekse staatsobligaties

Er werd een akkoord bereikt dat de banken (formeel) vrijwillig een 53,5%[noten 44] afwaarderen op de nominale waarde van de Griekse staatsobligaties. Deze PSI (Private Sector Involvement) werd uitgevoerd in de vorm van een inruilbod waarop beleggers (banken) zich vrijwillig kunnen inschrijven. De obligaties werden ingeruild tegen nieuw uit te geven Griekse staatsleningen met looptijden van 11 tot 30 jaar (samen 31,5%) en een lage doch in de loop der tijd iets stijgende rente, en kortlopende obligaties voor 15% van de nominale waarde ten laste van het EFSF. Aan de Griekse staatsleningen waren warrants gekoppeld die een uitkering zouden doen indien de Griekse economie in de toekomst voldoende zou groeien. De Griekse wetgeving werd aangepast: er werden -met terugwerkende kracht!- collective action clauses aan de leningsvoorwaarden toegevoegd. De beleggers dienden zich voor 9 maart uit te spreken omtrent hun instap. De omruil zou dan op 12 maart uitgevoerd worden voor de obligaties uitgegeven onder Grieks recht, en op 5 en 6 april voor de obligaties onder Japans en Engels recht.[137]

De afwaardering was een succes met ongeveer 85% van de obligatiehouders die mee deden. Daar er meer dan driekwart van het kapitaal mee deed, kon ook nog eens 11% van de overblijvende obligatiehouders verplicht worden om mee te doen. In marktwaarde waren de obligaties al onder de 50% van de nominale waarde gedaald. Op die basis leden de obligatiehouders geen of weinig verlies met de inruil.

De toezichthouder ISDA (International Swaps and Derivatives Association) bepaalde dat de gang van zaken rond de schuldsanering als een "credit event" diende te worden beschouwd, waardoor de op Griekse staatsleningen afgesloten credit default swaps (CDS-contracten; verzekeringen tegen faillissementen) tot uitbetaling dienden te komen. Op 19 maart vond een veiling plaats ter bepaling van de "restwaarde" van (oude) Griekse staatsleningen: deze bleek op 21,5% te liggen. De koersvorming van de nieuwe Griekse staatsleningen gaf aan dat beleggers nog niet overtuigd waren dat de Griekse overheidsfinanciën deugdelijk gesaneerd waren: de rendementen liepen, na enkele dagen, van 20% (voor de 10-jaars lening) tot 16,5% (voor de 30-jaarslening). De waarde van de warrants was nagenoeg nihil.

Bij de herstructurering van de Griekse staatsschuld bleek dat de ECB voor zichzelf (en de nationale centrale banken die feitelijk het opkopen van staatsleningen deden) een uitzonderingspositie had bedongen: men wenste niet mee te werken aan het afschrijven op de Griekse staatsleningen.[noten 45]

Begin april 2012: wederom toenemende zorgen omtrent Spanje

Vanaf begin april 2012 ontstonden wederom toenemende zorgen over de Spaanse overheidsfinanciën. De oorzaken waren de snel afkoelende economie[noten 46], de hoge werkloosheid, de financiële positie van de Spaanse regio's, de nog steeds verslechterende huizenmarkt en de vraag of de geplande bezuinigingen[noten 47] niet tot een verdere "afknelling" van de economie zouden leiden. Het rendement op Spaanse 10-jaars leningen steeg (met overigens forse fluctuaties) van 5,35% eind maart tot tegen de 6% op 13 april: een niveau waarop gespeculeerd werd of de ECB zou gaan ingrijpen, of zelfs Spanje een verzoek om steun zou moeten doen aan de EU en het IMF. De Spaanse regering ontkende echter in alle toonaarden dat dit nodig zou (gaan) zijn. Het rendement op Italiaanse staatsleningen steeg ook, maar minder.

Eind mei kwamen de Spaanse overheidsfinanciën weer in het nieuws na problemen met de onroerendgoedportefeuille van de Spaanse bank Bankia: er bleek een kapitaalinjectie van € 19 miljard nodig te zijn, doch over de uitwerking daarvan werden in enkele dagen tijd diverse plannen gepresenteerd.[noten 48] Het rendement op Spaanse 10-jaarsleningen was wisselend, doch steeg in de laatste dagen van mei 2012 af en toe tot boven 6,5%. Van direct ingrijpen van de ECB was echter, voor zover te traceren viel, geen sprake.

Eind april 2012: bezuinigingen versus groei?

Vanaf eind april 2012 ontstond een discussie over de vraag of de bezuinigingen niet te zeer de groei afknelden. Vrijwel alle landen in de eurozone leken niet in staat om in 2013 een overheidstekort van 3% van het GDP te halen, laat staan in 2012. De Spaanse regering was hierin het meest expliciet, doch diverse andere landen "morrelden" eveneens aan het nog zeer recent afgesloten nieuwe begrotingsverdrag. Eind april leek alleen Duitsland nog voorstander van een onverkort vasthouden aan die norm, en leek de Europese Commissie bereid om de regels te versoepelen[138][139]; de Nederlandse regering bleek, na de val van het kabinet-Rutte, in staat om in enkele dagen een akkoord te bereiken waarin aan een tekort van 3% (in 2013) werd vastgehouden.

Vanaf mei 2012: discussies over Eurobonds

Vanaf mei 2012 werd in toenemende mate tussen Europese regeringsleiders gediscussieerd over de merites van eurobonds: staatsleningen die door alle landen van de eurozone gezamenlijk zouden worden uitgegeven, en waarvoor men hoofdelijk aansprakelijk zou zijn. Het effect zou zijn dat de daarvoor te betalen rente op het gemiddelde van de eurozone zou uitkomen, zo niet lager (door de aanwezigheid van de aansprakelijkheid van de sterke eurozonelanden). De sterkere landen waren fel tegenstander; het aantal landen dat voorstander was, nam echter gestaag toe.

9 juni 2012: steun aan Spanje voor het saneren van Spaanse banken

De grote problemen van de Spaanse banken leidden vanaf mei 2012 tot toenemende problemen rond de financiering van de Spaanse staatsschuld. In mei bleek dat Bankia omvangrijke staatssteun nodig had: de geraamde omvang liep in korte tijd op van € 4,5 miljard tot € 19 miljard. Ook de financiering van Spaanse regio's stuitte op problemen: de door hen te betalen rentes liepen op tot onhoudbare niveaus. Van diverse zijden werd druk uitgeoefend op Spanje om hulp te vragen, en op Europa om hulp te bieden. Het probleem hierbij was dat Spanje alleen hulp voor de bankensector wilde, zonder een "compleet" steunprogramma zoals Griekenland, Ierland en Portugal dat hadden, met alle daaraan verbonden voorwaarden en "inmenging" van de trojka, terwijl het EFSF (c.q. het toen bijna operationele ESM) alleen voorzag in een dergelijke vorm van steun ("alles of niets"), en steun alleen aan staten kon worden verleend, dus niet rechtstreeks aan banken. Uiteindelijk werd op 9 juni een vorm gevonden waarbij aan de bezwaren over en weer tegemoet leek te worden gekomen. Spanje zou van het EFSF (c.q. het ESM) tot € 100 miljard kunnen lenen, formeel te lenen door het Spaanse bankensaneringsfonds Fondo de Reestructuración Ordenada Bancaria, doch met garantie van de Spaanse regering; er zouden geen verdere hervormingen en herstructureringen hoeven plaats te vinden; het IMF zou geen financiële steun verlenen doch slechts uitgenodigd worden assistentie te verlenen.[140][141][142] De exacte hoogte van het bedrag zou worden bepaald nadat consultants Roland Berger en Oliver Wyman hun rapport daarover uitgebracht hadden, hetgeen naar verwachting op 21 juni zou gebeuren.

Het effect van dit reddingsplan viel tegen: op maandag 11 juni reageerden de financiële markten aanvankelijk positief, doch reeds na enkele uren daalden Spaanse staatsleningen (evenals Italiaanse) naarmate meer twijfels rezen over de invulling en het effect van het plan. Met name de omstandigheid dat de te verstrekken leningen formeel zouden leiden tot een toename van de Spaanse staatsschuld, en dat deze in rangorde boven bestaande leningen zouden worden gesteld ("seniority") werd als negatief ervaren.[noten 49] Op woensdag 13 juni verlaagde S&P de rating van Spanje tot het laagste niveau boven "junk", nadat de andere ratingbureaus al eerder tot (ongeveer) dit niveau verlaagd hadden.

25 juni 2012: steunaanvraag van Cyprus

Op 25 juni 2012 vroeg Cyprus EU-steun aan voor een bedrag dat geraamd werd op 6 tot 10 miljard euro. De oorzaak was het instorten van het Cypriotische bankwezen, dat veel geld had verloren op zijn Griekse staatsleningen. (Opmerkelijk was dat Cyprus vanaf 1 juli 2012 het voorzitterschap van de EU gaat bekleden.)

Eurotop 28 en 29 juni 2012

Op deze eurotop werd na ruim 13 uur vergaderen op vrijdag 29 juni 04.00 een compromis bereikt dat op diverse punten sterk afweek van de weinig hooggespannen verwachtingen van de financiële markten:

- De steun voor Spaanse banken zou (alsnog) direct door het EFSF c.q. het ESM aan die banken verstrekt worden, dus niet via de Spaanse overheid, waarmee de Spaanse staatsschuld niet met dat bedrag zou toenemen;

- Deze steun zou niet "senior" zijn aan andere vorderingen;

- Alvorens deze steun verleend zou kunnen worden, zou er een eenvormig Europees bankentoezicht komen; de steun zou verleend worden met inachtname van diverse voorwaarden (waarbij de EU-regels over staatssteun genoemd werden);

- Het EFSF/ESM zouden ook bestaande staatsleningen kunnen kopen, waarmee men de rol van de ECB overnam; de ECB zou wel als "agent" voor EFSF/ESM kunnen optreden;[noten 50]

- Voor staatssteun aan landen die al met hervormingen en bezuinigingen waren begonnen, zou een "compleet" pakket van controlemaatregelen (zoals bij Griekenland, Portugal en Ierland wel het geval was) vereist zijn, doch een lichter "Memorandum of Understanding";

- Voorts werd het groeistimuleringsprogramma van € 130 miljard goedgekeurd.