New York Stock Exchange

Wertpapierbörse von den Vereinigten Staaten Aus Wikipedia, der freien Enzyklopädie

Wertpapierbörse von den Vereinigten Staaten Aus Wikipedia, der freien Enzyklopädie

Die New York Stock Exchange (NYSE) ist die größte Wertpapierbörse der Welt und gehört zur Intercontinental Exchange. Die NYSE ist auch unter dem Namen „Wall Street“ bekannt, da sie an der gleichnamigen Straße in New York ansässig ist. Die Handelszeiten an der NYSE sind werktags von 9:30 bis 16:00 Uhr Ortszeit EST (15:30 bis 22:00 Uhr MEZ).

Im ersten Quartal 2023 waren 2385 Unternehmen an der New York Stock Exchange gelistet.[1] Mit einer Marktkapitalisierung von 28.528 Milliarden US-Dollar im Jahr 2018 ist sie die größte Börse der Welt.[2][3]

1790 emittierte die US-Regierung Staatsanleihen für rund 80 Millionen US-Dollar, um die Schulden aus dem Amerikanischen Unabhängigkeitskrieg (1775–1783) zu finanzieren. Der öffentliche Handel mit diesen Kriegsanleihen war der Beginn des US-amerikanischen Marktes für Wertpapiere. Am 10. März 1792 ging der Bodenspekulant William Duer bankrott und brachte damit die Bank of New York (heute Bank of New York Mellon), die älteste Bank in den USA, in Bedrängnis. Sie war 1784 von Alexander Hamilton (1757–1804) und William Duer gegründet worden. Hamilton kaufte die Papiere der Bank zurück, um den Kurs zu stabilisieren. Er rettete damit das Geldinstitut vor der Insolvenz. Der Anteilsschein war 1792 das erste Unternehmen, das an der Wall Street gehandelt wurde.

Den Grundstein für die New Yorker Aktienbörse legten 24 Broker, die am 17. Mai 1792 in der Wall Street Nummer 68 das Buttonwood Agreement unterzeichneten.[5] Darin verpflichteten sich die Händler, den Kunden mindestens ein viertel Prozent Kommission für den Kauf und Verkauf von Wertpapieren zu berechnen und sich gegenseitig beim Handeln mit Aktien und Anleihen den Vorzug zu geben. Der Handel sollte in US-Dollar stattfinden, den das US-amerikanische Münzgesetz von 1792 zur offiziellen Währungseinheit erklärte. Der Name des Abkommens leitet sich vom Buttonwood-Baum ab, unter dem die Unterzeichnung der Vereinbarung stattfand.

Der Aktienhandel wuchs in den folgenden Jahren schnell. 1792 wurden gerade einmal fünf Wertpapiere in New York gehandelt: die Aktien von zwei Banken und drei Staatsanleihen, die im Jahr 1790 ausgegeben worden waren. Bereits 1793 trafen sich die Broker im nahegelegenen „Tontine Coffee House“ zum täglichen Handel. Der Markt funktionierte so, dass an zwei Sitzungen am Vor- und Nachmittag die verschiedenen Wertpapiere ausgerufen wurden und die Händler dann ihre Gebote dafür abgaben.

Am 8. März 1817 wurde zum ersten Mal ein Börsenreglement festgelegt und eine formelle Organisation gegründet, das New York Stock & Exchange Board (NYS & EB), das sich in der Wall Street einquartierte. Im selben Jahr sind auch die Prozeduren für den Handel neu festgelegt worden. Es entstand ein sogenannter Call Market. Die von der Börse in Philadelphia abgedruckten Regeln bestimmten die Satzung. Nach drei Testjahren sind diese jedoch überarbeitet worden, und am 21. Februar 1820 wurde eine neue Satzung beschlossen.

Im Jahr 1830 ist erstmals eine Eisenbahngesellschaft gelistet worden: Mohawk & Hudson. Weitere Gesellschaften folgten bald, und so wurden Eisenbahnaktien zur ersten Sorte von Boom-Aktien, die das Handelsgeschehen für den Rest des Jahrhunderts prägten.

Der 16. März 1830 ging als der Tag mit dem geringsten Umsatz in die Annalen der Wall Street ein. 31 Stück von 80 Millionen damals gelisteter Aktien wurden an dem Tag gehandelt. Doch es gab auch Tage wie den 14. und 17. März 1821 und den 8. Januar 1829, wo trotz geöffneter Börse laut dem Journal of Commerce überhaupt kein Handel stattfand, und den 19. September 1828, wo ein einziges Stück einer sechsprozentigen Staatsanleihe umgesetzt wurde.

Am 16. und 17. Dezember 1835 zerstörte ein Großbrand über 700 Gebäude in New York, und auch die Wall Street blieb nicht verschont. Es fanden sich jedoch schnell andere Orte, an denen der Handel fortgesetzt werden konnte. Ein Jahr später wurde der Aktienhandel in den Straßen von New York verboten. Bis dahin war es durchaus üblich, auf der Straße Aktien angeboten zu bekommen.

Die „Panik von 1837“ hatte ihre Ursache in einem spekulativen Fieber. Die Blase zerbarst am 10. Mai 1837 in New York, als alle Banken die Konvertibilität von Papiergeld in Gold und Silber einstellten. Auslöser der Krise war unter anderem die Wirtschaftspolitik von US-Präsident Andrew Jackson, darunter das „Specie Circular“ (Währungsrundschreiben), das nur Gold oder Silber als Zahlungsmittel bei Landverkäufen der US-Regierung zuließ. Es schränkte den Druck von Papiergeld der einzelnen staatlichen Banken ein und führte zu einer Währungsknappheit, die zum Ausbruch der Panik beitrug. Es folgten sechs Jahre wirtschaftlicher Depression, die dauerhafte Zahlungsunfähigkeit vieler Banken und rekordhafte Arbeitslosigkeit.

Durch die Einführung des Telegrafen 1844 konnten erstmals Händler und Investoren außerhalb von New York am Handel teilnehmen.

Einen Börsenkrach erlebte New York am 24. August 1857, als der Zusammenbruch der Ohio Life Insurance & Trust Company eine Massenhysterie und Panikverkäufe auslöste. Die folgende Wirtschaftskrise von 1857 breitete sich in hoher Geschwindigkeit über die gesamte Welt aus. Ihren heutigen Namen „New York Stock Exchange“ (NYSE) erhielt die Börse am 29. Januar 1863.

Mit der Fertigstellung des ersten permanent betriebenen Transatlantischen Telefonkabels 1866 beschleunigte sich die Kommunikation zwischen New York und London. In Erinnerung daran wird noch heute das Devisenpaar „GBP/USD“ unter Börsenhändlern als „cable“ bezeichnet. Am 15. November 1867 wurden zum ersten Mal Börsenticker im Handel eingeführt. Die Erfindung durch Edward A. Calahan revolutionierte die Nachrichtenübermittlung an der Börse.[6] Investoren besaßen nun die Möglichkeit, von überall Tagespreise einzuholen. Am 8. Mai 1869 kam es zum Zusammenschluss der NYSE mit dem Open Board of Brokers.

Am 24. September 1869 bewirkten Goldspekulationen an der NYSE den ersten „Schwarzen Freitag“. Versuche der Spekulanten James Fisk und Jay Gould, den Goldmarkt unter ihre Kontrolle zu bringen, scheiterten und führten zum Zusammenbruch des Marktes. Seit dem 20. September 1869 hatten Fisk und Gould die Goldvorräte der Stadt New York so weit unter ihre Kontrolle gebracht, dass sie den Preis stark steigen lassen konnten. Die Goldnachfrage wurde am 24. September durch die Freigabe von Goldreserven der Regierung für den freien Handel gestoppt. Eine kurzfristige Finanzkrise in den USA war die Folge.

Die „Panik von 1873“ führte am schwarzen Freitag, den 19. September des Jahres, zu einem schweren Finanzzusammenbruch, der eine anschließende Panik auslöste. Ursache war die Bankrotterklärung der Bank „Jay Cooke & Company“. Dieser Entwicklung war eine Spekulation mit Eisenbahngesellschaften und Landgrundstücken vorausgegangen. Um die Verkäufe zu stoppen, wurde zum ersten Mal in der Geschichte der NYSE der Börsenhandel für zehn Tage vom 20. bis zum 29. September 1873 eingestellt.

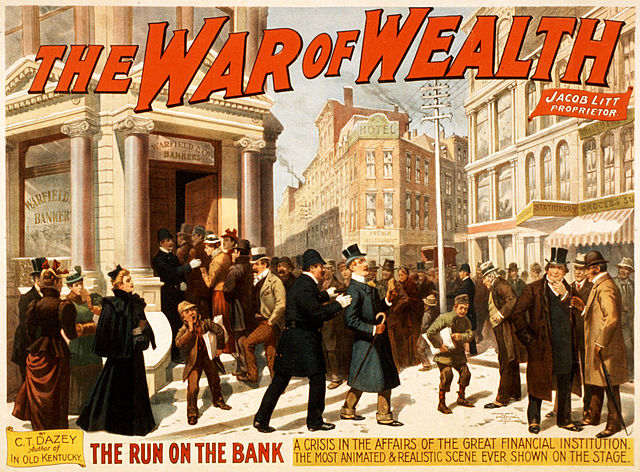

Die Bankenkrise von 1884 begann mit der Insolvenz der „Marine National Bank“ am 6. Mai des Jahres. Am 13. Mai wurde bekannt, dass der Präsident der „Second National Bank“ Wertpapiere im Wert von drei Millionen US-Dollar unterschlagen hatte, am folgenden Tag ging die „Metropolitan Bank“ in Konkurs. Zwischen dem 12. und 14. Mai kam es an der NYSE zu massiven Kursverlusten. Eine Beruhigung trat erst ein, als die „Associated Banks“ am Nachmittag des 14. Mai 1884 sechsprozentige Darlehensscheine ausgab und dem Geldmarkt kurz darauf größere Summen an Kapital zuflossen, die der hohe Zinssatz angelockt hatte, während die niedrigen Kurse Anleger zu größeren Käufen von Effekten veranlassten.

Investoren verloren während der Bankenkrise vom Mai 1884 schnell den Überblick, und Charles Dow reagierte auf die Ereignisse am Markt. Am 3. Juli 1884 veröffentlichte er den ersten US-amerikanischen Aktienindex, den Dow Jones Average, im von der Dow Jones & Company herausgegebenen Customers’ Afternoon Letter. Er bestand zunächst aus elf Werten. Dieser Index sollte den Investoren eine verständliche und repräsentative Zusammensetzung des Geschehens an der Börse bieten. 1885 wurde ein Index daraus, der auf 14 Aktien basierte. Bezeichnend für die damalige Zeit war, dass zwölf Werte davon Eisenbahnaktien und nur zwei Industrieaktien waren.

Die „Panik von 1893“ begann am 20. Februar des Jahres, als die Philadelphia and Reading Railroad in Zwangsverwaltung überführt wurde. Am 4. März schrumpften die Goldreserven der USA auf den historischen Tiefststand von 100 Millionen US-Dollar. Die Investoren waren in Sorge vor einer baldigen Abwertung des US-Dollars. Nach dem Konkurs zahlreicher Unternehmen fand die Angst am 5. Mai, dem „Industrial Black Friday“, in massiven Aktienverkäufen ihren Höhepunkt. Im Juni 1893 brach der Silberpreis zusammen, und viele Silberminen mussten ihre Produktion einstellen. Bis Ende des Jahres waren 15.000 Unternehmen bankrott, darunter 642 Banken und 74 Eisenbahngesellschaften. Eine vierjährige Depression folgte der Panik von 1893. Hauptursachen waren die 1890 beschlossene Erhöhung der Importzölle für bestimmte Rohstoffe im „McKinley Tariff Act“, benannt nach dem späteren US-Präsidenten William McKinley, und der „Sherman Silver Purchase Act“ von 1890, der den Ankauf von Silber durch das US-Finanzministerium gegen in Gold einlösbare Schatzanweisungen regelte.

Am 26. Mai 1896 wurde von Charles Dow der Dow Jones Industrial Average, auch kurz Dow-Jones-Index genannt, kreiert. Er umfasste anfangs lediglich zwölf Aktien und blieb bis heute der Leitindex der NYSE. Sein Allzeittief markierte der Index nur zweieinhalb Monate später, als er am 8. August 1896 auf 28,48 Punkte fiel.[7] Am 7. Oktober 1896 wurde der ursprüngliche Dow Jones Average um die Industrieunternehmen bereinigt und in Dow Jones Railroad Average (seit 1970 Dow Jones Transportation Average) umbenannt.

1903 zog die NYSE in ein Gebäude in der Wall Street Nummer 11. Der Eingang befindet sich in 18 Broad Street, einer Querstraße. Dies ist bis heute der Standort der New York Stock Exchange.

1907 erlebte die Wall Street eine schwere Bankenkrise. Am 14. März 1907 verlor der Dow-Jones-Index 8,29 Prozent, als die Aktien der Eisenbahngesellschaft Union Pacific Railroad, die zum großen Teil als Sicherheit für Finanzierungswechsel verwendet wurden, um 50 Punkte sanken. Am 21. Oktober 1907 verweigerte die National Bank of Commerce die Einlösung von Wechseln der Knickerbocker Trust Company, der damals drittgrößten Bank New Yorks. Einen Tag später löste ein Massenansturm auf die Knickerbocker Trust Company eine allgemeine Panik an der Wall Street aus. Die Banken forderten ihre Kredite zurück, die Aktienkurse an der Börse brachen ein. Für eine Beruhigung sorgte der Unternehmer und Bankier John Pierpont Morgan, der sich mit weiteren Bankiers zusammenschloss und Liquidität bereitstellte. Dennoch notierte der Dow-Jones-Index Ende 1907 um 37,73 Prozent niedriger als zum Jahresanfang. Die Probleme bei der Kreditbeschaffung während der Finanzkrise von 1907 führten am 23. Dezember 1913 zur Gründung der US-Notenbank.

Aufgrund des Ersten Weltkrieges war die Börse 1914 für viereinhalb Monate geschlossen. Als die New York Stock Exchange am 12. Dezember 1914 wiedereröffnete, schloss der Index bei 74,56 Punkten und damit um 4,4 Prozent über dem Schlussstand von 71,42 Punkten am 30. Juli des Jahres. In einigen Publikationen wird der 12. Dezember 1914 mit 24,39 Prozent als der Tag mit dem größten prozentualen Rückgang der Geschichte bezeichnet. In Wirklichkeit handelte es sich um eine Änderung in der Zusammensetzung des Index und nicht um einen tatsächlichen Rückgang. Am 4. Oktober 1916 veröffentlichte das Wall Street Journal erstmals einen Dow-Jones-Index mit 20 Aktien. Dieser wurde bis 12. Dezember 1914 auf einen Schlussstand von 54,62 Punkten zurückberechnet und lag an diesem Tag um 26,7 Prozent unter dem Schlussstand für den Index mit zwölf Aktienwerten.[8][9]

Bei einer Bombenexplosion am 16. September 1920 außerhalb des Gebäudes der Börse starben 38 Menschen, mehr als 400 wurden verletzt. Das FBI vermutet einen terroristischen Hintergrund, die Täter wurden jedoch niemals gefasst.[10]

Ein artikulierter und viel beachteter Börsenkritiker war in der Mitte der 1920er Jahre der in Harvard lehrende Ökonom William Z. Ripley.

Am 1. Oktober 1928 wurde die Anzahl der Aktienwerte im Dow-Jones-Index auf 30 erhöht und die Berechnung erfolgte fortan über einen bestimmten Divisor, der auch Aktiensplits berücksichtigt. Die Indexhöhe befand sich im Einklang mit dem vorherigen Index, der aus 20 Aktienwerten bestand. Eine Anpassung war somit nicht notwendig.

Den folgenreichsten Börsenkrach erlebte die Welt am 24. Oktober 1929. Dieser Tag ist als Black Thursday („Schwarzer Donnerstag“) bekannt. In Europa kennt man den Tag wegen der Zeitverschiebung als „Schwarzen Freitag“, da es hier bereits nach Mitternacht war. Nachdem schon in den Vorwochen ein deutlicher Rückgang des zuvor jahrelang stark steigenden Dow-Jones-Index verzeichnet worden war, brach an diesem Tag Panik unter den Anlegern aus. Die Börsenkurse stürzten stark ein, viele Anleger waren nach Börsenschluss hoch verschuldet. Dieser Börsenkrach gilt als Auslöser der Weltwirtschaftskrise. Auch wenn nur dieser eine Tag sprichwörtlich wurde, zog sich der eigentliche Kurssturz über Tage hin und der folgende Bärenmarkt erreichte erst am 8. Juli 1932 seinen endgültigen Tiefpunkt. An diesem Tag lag der Dow-Jones-Index um 89,19 Prozent unter seinem Höchststand vom 3. September 1929.[7] Aufgrund dieser Ereignisse kam es am 6. Juni 1934 zur Einsetzung der United States Securities and Exchange Commission (SEC), der Börsenaufsicht.

Den besten Handelstag verzeichnete die NYSE am 15. März 1933, als der Dow-Jones-Index um 15,34 Prozent stieg. Hierbei ist zu beachten, dass es der erste Handelstag seit 3. März 1933 war. Grund für die Handelsunterbrechung waren mehrere Bankfeiertage (National Banking Holidays), die wegen der Amtseinführung von Franklin D. Roosevelt als 32. US-Präsident erlassen wurden.[11]

Einen Tiefpunkt ihrer Geschichte erlebte die New York Stock Exchange 1938 durch die Verurteilung und Inhaftierung des früheren Präsidenten (1930–1935) und Mitglied des Verwaltungsrates der Börse (1919–1938) Richard Whitney, der zahlreiche Kunden um Geld betrogen hatte. Am 10. März 1938 brach sein Unternehmen Richard Whitney & Co. zusammen, als durch eine Untersuchung das ganze Ausmaß seines jahrelangen Missmanagements an die Öffentlichkeit kam. Als er Bankrott erklärte, hatte er ungefähr 6,5 Millionen US-Dollar Schulden. Wegen missbräuchlicher Verwendung fremder Mittel wurde er angeklagt, bekannte sich schuldig und wurde zu fünf bis zehn Jahren Haft verurteilt, von denen er drei Jahre und vier Monate im Gefängnis Sing Sing verbüßte.[12]

Am 31. Dezember 1965 ist der NYSE Composite eingeführt worden, der alle an der New York Stock Exchange gelisteten Unternehmen enthält.

Am 24. August 1967 leitete der Polit- und Sozialaktivist Abbie Hoffman, Mitgründer der Youth International Party („Yippies“), eine Gruppe durch das Gebäude der New York Stock Exchange, um unter anderem gegen den Kapitalismus zu demonstrieren. Sie warfen von der Galerie Hände voller US-Dollar-Scheine auf die sich darunter befindenden Börsenhändler. Diese bemühten sich, so viele Scheine wie möglich in ihren Besitz zu bringen. Hoffmans Protest hob metaphorisch hervor, was die Makler seiner Meinung nach laufend taten. Die NYSE installierte daraufhin Barrieren, um diese Art des Protestes in Zukunft zu verhindern.

Im Jahr 1979 wurde eine Tochtergesellschaft gegründet, die New York Futures Exchange (NYFE). Hier werden Termingeschäfte abgewickelt. Der erste Tag, an dem über 100 Millionen Aktien gehandelt wurden (132.681.120), war der 18. August 1982.

Den schlechtesten Handelstag erlebte die NYSE am „schwarzen Montag“, den 19. Oktober 1987, als der Dow Jones Industrial Average innerhalb von wenigen Stunden 22,6 Prozent einbüßte (508 Punkte).[11] Da dem Börsencrash keine einschneidenden Ereignisse vorausgingen, wird vermutet, dass mehrere Gründe zum „schwarzen Montag“ führten. Dazu gehören unter anderem die hohe Inflation, das steigende Handelsdefizit der USA, eine zunehmende Unsicherheit auf den Währungsmärkten und ein Vertrauensverlust in die US-amerikanische Währung. Als weitere Ursache gilt die Computertechnik der damaligen Zeit. Durch das große Handelsvolumen an diesem Tag kam es zur Anzeige falscher Preissignale, was zu massiven Aktienverkäufen führte.

Um eine Wiederholung der Ereignisse von 1987 auszuschließen, wurde von der Börsenaufsicht SEC beschlossen, die NYSE nach einem Rückgang der Kurse von über 350 Punkten für eine halbe Stunde und von mehr als 550 Punkten für eine Stunde zu schließen. Die Regelung zur Aussetzung des Handels bei einer außergewöhnlichen Volatilität (Schwankung) „Rule 80B“ (Trading Halts due to extraordinary Market Volatility) trat am 19. Oktober 1988 in Kraft. Am 27. Oktober 1997 wurde der Handel an der Börse nach einem Rückgang der Kurse des Dow-Jones-Index um 554,26 Punkten zum ersten Mal in der Geschichte wegen außergewöhnlicher Schwankungen unterbrochen. Am 15. April 1998 trat eine geänderte Fassung der „Rule 80B“ in Kraft.[13]

Seit dem 28. August 2000 werden die Aktien an der NYSE in Dezimalzahlen bewertet. Bis dahin war es üblich den Preis einer Aktie in Brüchen anzugeben.

Aufgrund der Terroranschläge in New York war die Börse zwischen dem 11. und 14. September 2001 für vier Handelstage geschlossen, da der gesamte Finanzdistrikt evakuiert wurde. Durch die Anschläge verloren fast alle Unternehmen, Händler und Banken in Manhattan Mitarbeiter oder Geschäftsfreunde. Nach Wiedereröffnung am Montag, den 17. September 2001, brachen die Kurse um 7,13 Prozent ein.

2003 startete die NYSE eine Kooperation mit der NASDAQ, die bis dahin der größte Konkurrent war. Das Handelsvolumen betrug im Durchschnitt etwa 45 Milliarden US-Dollar pro Tag.

Im April 2005 kündigte die NYSE die Übernahme der elektronischen Handelsplattform Archipelago Exchange (ArcaEx) mit Sitz in Chicago an und stellte in der Folgezeit die Börse elektronisch um. Die ArcaEx begann 2002 mit dem Börsenhandel und übernahm im Januar 2005 die Pacific Exchange (PCX), eine 1882 als San Francisco Stock and Bond Exchange gegründete Börse.[14] Am 7. März 2006 war der Kauf abgeschlossen, und die Archipelago Exchange wurde in NYSE Arca umbenannt.

Am 8. März 2006 ging die NYSE nach 214 Jahren selbst an die Börse.[15]

Durch den Zusammenschluss der NYSE Group und Euronext zur NYSE Euronext entstand am 4. April 2007 die erste transatlantische Börse in der Weltgeschichte. Das neue Unternehmen hatte eine Marktkapitalisierung von rund 30 Milliarden US-Dollar.[16][17]

Am 1. Dezember 2007 wurde Duncan Niederauer Geschäftsführer der NYSE Euronext. John Thain, der seit 1. Januar 2004 Chef der NYSE war, übernahm am gleichen Tag den Posten des Geschäftsführers bei Merrill Lynch. Niederauer, ein Deutsch-Amerikaner, und Thain hatten zunächst bei Goldman Sachs gearbeitet, wo der spätere US-Finanzminister Hank Paulson ihr Chef war.[18]

Am 17. Januar 2008 kündigte die NYSE Euronext die Übernahme der American Stock Exchange (AMEX) an. Die 1842 als New York Curb Exchange gegründete AMEX mit Sitz in New York ist auf den Handel mit Optionen, börsennotierten Fonds und Aktien-Nebenwerten spezialisiert.[19] Am 1. Oktober 2008 war der Kauf abgeschlossen und die AMEX wurde in NYSE Alternext U.S. umbenannt. Fünf Monate später, am 6. März 2009, bekam die Börse den Namen NYSE Amex.[20]

Während der internationalen Finanzkrise fiel der Dow-Jones-Index zwischen 9. Oktober 2007 (14.164,53 Punkte) und 9. März 2009 (6.547,05 Punkte) um 53,8 Prozent. Am 13. Oktober 2008 erzielte er mit einem Plus von 11,08 Prozent den größten prozentualen Tagesgewinn seit 21. September 1932. Zwei Tage später, am 15. Oktober 2008, markierte der Index mit einem Minus von 7,87 Prozent den größten prozentualen Tagesverlust seit 26. Oktober 1987.[21]

Am 6. Mai 2010 führten Panikverkäufe zu dem, nach Punkten gemessen, massivsten Einbruch des Dow-Jones-Index in der Geschichte der Börse. Innerhalb einer Viertelstunde fiel der Index auf einen Stand von 9.869,62 Punkten, was einem Tagesverlust von 998,50 Zählern oder 9,19 Prozent entsprach.[22] Der Dow Jones beendete den Handel bei 10.520,32 Punkten und damit mit einem Minus von 3,20 Prozent.[23] Am 30. September 2010 kamen die Commodity Futures Trading Commission und die United States Securities and Exchange Commission in einem gemeinsamen Bericht zu dem Ergebnis, dass es beim so genannten Flash Crash zu einer Liquiditätskrise gekommen sei, als ein einzelner Händler im Rahmen von Absicherungsgeschäften 75.000 E-Mini-Kontrakte im Wert von 4,1 Milliarden US-Dollar computergesteuert nur abhängig vom aktuellen Handelsvolumen verkauft habe.[24]

Am 29. und 30. Oktober 2012 richtete der Hurrikan Sandy in New York erhebliche Schäden an. Die New York Stock Exchange blieb erstmals seit 1888 (Großer Schneesturm) zwei Tage in Folge wegen eines Unwetters geschlossen.[25]

Im November 2013 übernahm die Intercontinental Exchange die NYSE Euronext und spaltete die Euronext am 20. Juni 2014 ab. Somit wurde die Fusion nach sieben Jahren wieder rückgängig gemacht.

Am 25. Mai 2018 übernahm Stacey Cunningham, bisher Chief Operating Officer von Intercontinental Exchange, als Nachfolgerin von Thomas Farley das Präsidium der NYSE Group. Sie ist damit die erste Frau in der Geschichte der NYSE, die diese Funktion alleine innehat.[26]

Die New York Stock Exchange (NYSE) wurde nach Plänen des Architekten George Browne Post (1837–1913) im klassizistischen Stil gebaut und am 22. April 1903 in der Wall Street Nummer 11 eröffnet. Am 2. Juni 1978 erfolgte vom Innenministerium der Vereinigten Staaten die Einstufung des Gebäudes als National Historic Landmark und der Eintrag in das National Register of Historic Places.[27] Der Eingang befindet sich in 18 Broad Street, einer Querstraße. In der Wall Street ist die schmucklose Seite der Börse zu sehen. Die griechische Tempelfassade mit dem säulengeschmückten Portikus ist zur Broad Street gerichtet.

Das Gebäude repräsentiert Macht, Ordnung, Vernunft und Harmonie. Die sechs korinthischen Säulen vermitteln ein Gefühl der Substanz und Stabilität, und für viele Menschen sind sie die Verkörperung von nationalem Wachstum und Wohlstand. Die NYSE hatte sich die Fassade eines antiken Sakralgebäudes gegeben. Schon der Vorgängerbau war diesem Prinzip gefolgt. Bevor die Börse in ihr heutiges Domizil zog, war sie in diversen anderen Gebäuden untergebracht, unter anderem auch in 55 Wall Street, einem Bau aus dem Jahr 1842.

Das charakteristischste des Eingangsportals ist der Dreiecksgiebel mit der Skulpturengruppe des Bildhauers John Quincy Adams Ward (1830–1910). Die Giebelskulptur aus Marmor trägt den Namen „Integrity Protecting the Works of Man“ (Rechtschaffenheit schützt der Menschen Werk). Der Giebel wurde von den Piccirilli Brothers geschaffen. Das Parkett besitzt die für die damalige Zeit monumentalen Ausmaße von 33 mal 42 Metern. Die Galerie, von der aus der runde Börsensaal überblickt werden kann, beherbergt eine kleine Ausstellung über den Börsenhandel. Neben die altehrwürdige materielle Architektur ist seit Ende des 20. Jahrhunderts die virtuelle Architektur des 3D-Börsenparketts getreten.

1999 eröffnete der 3-D Trading Floor (3DTF) im „Advanced Trading Floor Operation Center“, dem polyfunktionalen Betriebszentrum auf dem Börsenparkett. Die Einrichtung entstand nach Plänen des New Yorker Architekturbüros „Asymptote Architecture“. An eine gewölbte, schräge Wand aus hellblauem Glas wurden etwa 60 Flüssigkristallbildschirme angebracht. Auf einer Konsole steht eine ebenfalls hellblaue Datentafel, die mit Telefonen und Computern ausgestattet ist. Im 3DTF werden dreidimensionale Kursinformationen angezeigt. In einem interaktiven Raum können Börsenwerte, Indizes, Grafiken, Nachrichten und Videos verschiedener Fernsehsender in Echtzeit verfolgt werden.[28]

Die Wall Street ist zum bildlichen Ausdruck mit unmittelbarer Beziehung für den Finanzsektor von New York und generell für das lokale Finanzgeschäft geworden. Das Bild, das mit dieser am engsten verbunden ist, ist die klassizistische Tempelfassade der NYSE. Das Eingangsportal und das Parkett der Börse sind populäre Motive, wenn es um Finanzwirtschaft in Film, Literatur oder Werbung geht. Im Gegensatz zur entorteten Kulisse der Skyline von Manhattan ist mit der Eigentümlichkeit und Besonderheit der Architektur der NYSE deutlich die konkrete Verortung der Börse in der Weltstadt New York markiert.

Die New York Stock Exchange (NYSE) ist die weltweit größte Börse für Wertpapiere. Betreiber ist das Unternehmen Intercontinental Exchange. Der bekannteste Aktienindex ist der Dow Jones Industrial Average, der sich aus 30 der größten US-Unternehmen zusammensetzt. An der NYSE werden täglich mehrere Milliarden Aktien gehandelt. Der Tag mit dem höchsten Handelsvolumen war der 10. Oktober 2008 mit 7,3 Milliarden gehandelter Aktien (Einfachzählung).[29]

Am 31. Dezember 2002 hatten 2783 Unternehmen an der NYSE eine Börsennotierung, Ende 2008 waren es 3507. Die Anzahl von Firmen aus den USA stieg im gleichen Zeitraum von 2310 auf den Rekordstand von 3097. Dagegen sank die Zahl der gelisteten Unternehmen, die ihren Sitz außerhalb der USA hatten, von ihrem Höchststand von 473 Ende 2002 auf 410 Ende 2008.[30]

Aus Deutschland waren am 31. Dezember 2009 neun Unternehmen an der NYSE notiert: Allianz SE, Daimler AG, Deutsche Bank, Deutsche Telekom, Fresenius Medical Care, Infineon, Qimonda, SAP und Siemens. Bis zum 30. Januar 2014 zogen sich jedoch sechs Unternehmen wieder zurück. Damit sind nur noch drei deutsche Dax-Unternehmen an der NYSE vertreten: SAP, Fresenius Medical Care und Deutsche Bank.[31] Aus der Schweiz hatten acht Unternehmen eine Börsennotierung: Alcon, Asea Brown Boveri, Credit Suisse, Mettler-Toledo, Novartis, STMicroelectronics, Syngenta und UBS. Aus Österreich war kein Unternehmen an der NYSE gelistet. Bis April 2011 hatten sich weitere Unternehmen von der NYSE zurückgezogen. Aus Deutschland verblieben Deutsche Bank und Tochterunternehmen, die Elster Group, Fresenius, SAP und Siemens, aus der Schweiz ABB, Allied World Assurance, Credit Suisse, Mettler-Toledo, Novartis, STMicroelectronics, Syngenta, UBS und Töchter.[32]

Die höchste Marktkapitalisierung des NYSE Composite, ein Aktienindex der alle an der NYSE gelisteten Unternehmen enthält, wurde am 13. Juli 2007 mit 22,0 Billionen US-Dollar erzielt. Im Verlauf der internationalen Finanzkrise sank dieser Wert bis 9. März 2009 auf 8,5 Billionen US-Dollar. Das entspricht einem Rückgang um 61,4 Prozent. Der Börsenwert des NYSE Composite entwickelte sich in den Jahren 2002 bis 2009 folgendermaßen (Zahlen am 31. Dezember des jeweiligen Jahres in Billionen US-Dollar): 11,3 (2002), 14,2 (2003), 16,3 (2004), 17,4 (2005), 20,2 (2006), 19,9 (2007), 11,6 (2008) und 14,6 (2009).[33]

Die Handelszeiten an der NYSE sind werktags von 9:30 bis 16:00 Uhr Ortszeit (15:30 bis 22:00 Uhr MEZ).[34]

| Beginn der Periode |

Ende der Periode |

Handelszeit Montag–Freitag |

Handelszeit Samstag |

Stunden pro Woche |

|---|---|---|---|---|

| 1. Dez. 1873 | 27. Sep. 1952 | 10:00–15:00 | 10:00–12:00 | 27,0 |

| 29. Sep. 1952 | 30. Sep. 1974 | 10:00–15:30 | keine | 27,5 |

| 1. Okt. 1974 | 27. Sep. 1985 | 10:00–16:00 | keine | 30,0 |

| 30. Sep. 1985 | 9:30–16:00 | keine | 32,5 |

Am 19. Oktober 1988 wurde von der US-amerikanischen Börsenaufsicht United States Securities and Exchange Commission (SEC) die Regelung zur Aussetzung des Handels bei einer außergewöhnlichen Volatilität „Rule 80B“ (Trading Halts due to extraordinary Market Volatility) beschlossen. Am 27. Oktober 1997 unterbrach die Börse den Handel nach einem Rückgang der Kurse des Dow Jones Industrial Average um 554,26 Punkte zum ersten Mal in der Geschichte.

Am 15. April 1998 trat eine geänderte Fassung in Kraft. Nach dieser Regel wurde der Handel an der New York Stock Exchange (NYSE) für eine Stunde ausgesetzt, falls bis 14:00 Uhr Ortszeit (20:00 Uhr MEZ) der Dow-Jones-Index im Vergleich zum Schlusskurs des vergangenen Tages um mehr als zehn Prozent fiel. Sank der Index zwischen 14:00 Uhr und 14:30 Uhr um zehn Prozent, dann sollte die Börse für eine halbe Stunde schließen. Fielen die Kurse nach 14:30 Uhr um zehn Prozent, dann fand keine Unterbrechung statt. Es war vorgesehen, den Handel für zwei Stunden zu unterbrechen, falls die Verluste bis 13:00 Uhr mehr als 20 Prozent betrugen. Bei einem Rückgang des Dow-Jones-Index zwischen 13:00 Uhr und 14:00 Uhr um 20 Prozent erfolgte eine Aussetzung des Handels für eine Stunde. Die NYSE sollte für den Rest des Tages schließen, falls der Index 30 Prozent verlor oder nach 14:00 Uhr 20 Prozent einbüßte. Der Ablauf an der NASDAQ ist mit der „Rule 80B“ der NYSE Euronext abgestimmt.[13]

Zum 8. April 2013 wurde der S&P 500 an Stelle des Dow Jones Industrial Average als Referenzindex eingeführt. Die Handelsunterbrechungen treten nun ein bei Verlust von 7 Prozent, 13 Prozent bzw. 20 Prozent statt der oben genannten Schwellen von 10, 20 bzw. 30 Prozent. Der Handel wird bei Erreichen der beiden erstgenannten Schwellen jeweils genau einmal für 15 Minuten ausgesetzt. Bei Erreichen der 20-Prozent-Schwelle endet der Handel.[13]

Am 9. März 2020 unterbrach die Börse den Handel für 15 Minuten, nachdem die Kurse aus Sorge vor dem Coronavirus (COVID-19) um 1885 Punkte (über 7 %) zurückgegangen waren.[36]

In den 1960er Jahren stieg das Handelsvolumen stark an, sodass die Brokerhäuser mit dem Abwickeln der Aufträge nicht mehr nachkamen. Daraufhin beschloss man, die Börse jeden Mittwoch zwischen dem 12. Juni 1968 – 31. Dezember 1968 zu schließen, um den Stapel an unerledigten Transaktionen abzuarbeiten.

Die Tabelle zeigt alle Handelsaussetzungen wegen extremer Witterung an der New York Stock Exchange seit 1885.[37]

|

Die Tabelle zeigt die Meilensteine täglich gehandelter Aktien (Einfachzählung) an der New York Stock Exchange (einschließlich NYSE Arca und NYSE Amex).[38]

|

Die Tabelle zeigt die Tage mit dem höchsten Volumen aller gehandelten Aktien (Einfachzählung) an der New York Stock Exchange (einschließlich NYSE Arca und NYSE Amex).[29]

|

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.