Velká recese

období celosvětového ekonomického poklesu v období zhruba 2007–2015 From Wikipedia, the free encyclopedia

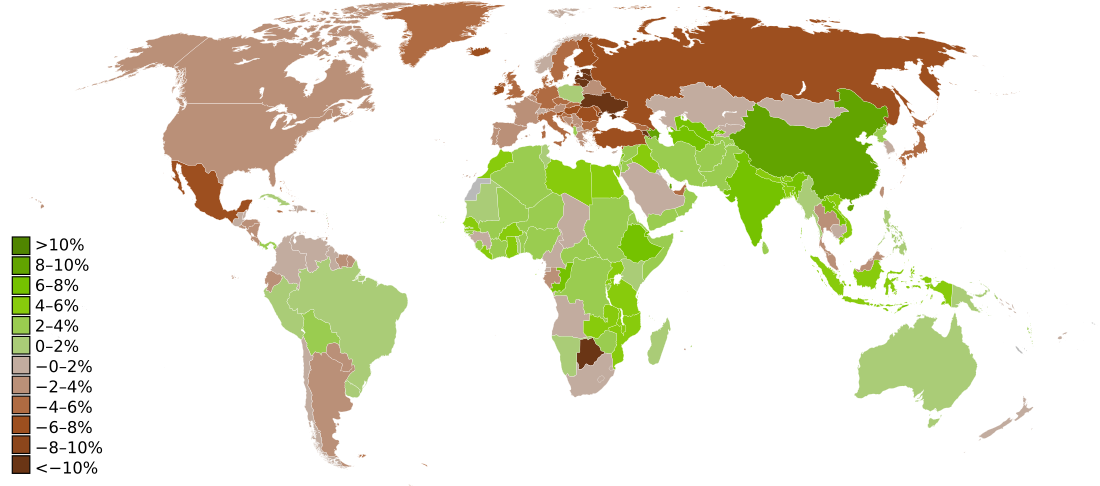

Velká recese je název pro období všeobecného ekonomického poklesu zaznamenaného na světových trzích zhruba mezi lety 2007 a 2015. Celosvětová ekonomická krize byla už v roce 2007 naznačena několika důležitými indikátory. Prvotní příčinou byla americká hypoteční krize, která postupně přerostla ve světovou finanční krizi, významnou roli sehrála rovněž vysoká cena ropy v první polovině roku 2008, která vedla k poklesu reálného HDP a zvedla spotřebitelské ceny.[1] Cenu ropy hnaly vzhůru spekulativní obchody (penzijní a hedgeové fondy nakupovaly komodity, aby snížily riziko portfolia pramenící z akciových trhů), slabý dolar a rostoucí poptávka Číny před olympiádou. Když na podzim 2008 naplno udeřila finanční krize, smetla nejen přední světové banky a akciové trhy, ale i cenu ropy. Ta se z červencového maxima (147 USD za barel) propadla během dvou měsíců o třetinu, její pád pokračoval, až na konci roku 2008 prolomila hranici 40 USD za barel.[2]

V září 2008 burzy po celém světě zaznamenaly hluboký propad: pražská burza se 10. září propadla na 26měsíční minimum, newyorská burza 15. září zažila nejhlubší propad od 11. září 2001. 25. září zažily USA největší bankrot ve svých dějinách – zhroutila se největší americká spořitelna Washington Mutual.[3] Na konci září krize postihla i Evropu – 29. září vláda Velké Británie znárodnila hypoteční banku Bradford & Bingley, vlády zemí Beneluxu zachránily finanční ústav Fortis, vláda Německa se zaručila za úvěr pro banku Hypo Real Estate a vláda Islandu převzala kontrolu nad bankou Glitnir. O den později vlády Belgie a Francie zachránily banku Dexia, vláda Irska vydala neomezenou záruku za vklady v bankách a za dluhy finančních ústavů.[4]

Dle OSN čelila světová ekonomika největšímu poklesu od Velké hospodářské krize ve třicátých letech 20. století.[5] To se potvrdilo i v odhadu ekonomického růstu pro rok 2009. Mezinárodní měnový fond ve své prognóze z ledna 2009 uvedl, že globální ekonomický růst spadne v roce 2009 na 0,5 %, zatímco v roce 2008 dosahoval 3,4 %. Přitom ještě listopadu 2008 činil odhad růstu pro rok 2009 2,2 %.[6] V březnu 2009 přinesl bankovní dům Goldman Sachs daleko pochmurnější odhad – podle něj by měla světová ekonomika v roce 2009 klesnout o 1,0 %. Rovněž Světová banka očekávala první propad globální ekonomiky od roku 1945. Možnost sestupné revize svého odhadu až do záporných hodnot naznačil i MMF.[7] Příčinou prohlubování krize je, že i přes velký rozsah politických rozhodnutí a akcí zůstávají finanční toky nadále pod tlakem, a táhnou reálnou ekonomiku dolů. Stále nedošlo k obnovení důvěry investorů a spotřebitelů v řešení podnikaných na záchranu ekonomik. Nadále klesají ceny aktiv, ubývá bohatství domácností a tím pádem klesá spotřebitelská poptávka.

Vývoj krize

Počátky

Bezprostřední příčinou spuštění krize bylo prasknutí nemovitostní bubliny v USA, která vrcholila v letech 2005–2006. Následovalo rychlé zvýšení výchozích sazeb amerických hypotečních úvěrů s proměnlivou úrokovou sazbou. Jinými slovy došlo k výraznému podražení splátek hypoték, kterých bylo v předchozím období sjednáno neadekvátní množství. Nízké úrokové sazby v předešlých letech k hypotečním úvěrům nalákaly spoustu lidí, i když by si za jiných okolností tak významné závazky nemohli dovolit. To v USA vyvolalo obrovský boom ve stavění nových domů, který byl základem pro vznik bubliny na trhu s nemovitostmi. Nízké úrokové sazby nahrávaly do karet životnímu stylu na dluh, kdy byly bez větších obtíží poskytovány půjčky všeho druhu. Rychle rostoucí spotřeba vyvolaná lehce získanými prostředky přirozeně vytvářela tlak na růst cen nemovitostí, tento dlouhodobý a nadprůměrný růst však neodpovídal realitě tržního prostředí. Současně s růstem tohoto odvětví se začaly objevovat nové finanční instrumenty dnes známé jako MBS nebo CDO, které byly odvozené od hypotečních úvěrů a cen nemovitostí. Rostoucí trend těchto instrumentů umožňoval investorům po celém světě vydělávat na rychle se rozvíjejícím trhu s nemovitostmi. Mnoho finančních institucí do těchto instrumentů investovalo velkou část svých prostředků, aniž by byla zohledněna rizikovost takových aktiv. V okamžiku pádu cen nemovitostí utrpěly finanční instituce výrazné ztráty. Dalším problémem snižování cen nemovitostí byla skutečnost, že vlastní domy měly nižší hodnotu, než hypotéky s nimi spojené. Platební neschopnost daná příliš vysokými splátkami hypotečních úvěrů se promítla i do ostatních odvětví. Celosvětové ztráty jsou odhadovány na bilion amerických dolarů.

Růst nemovitostní bubliny

Růst hodnoty typické americké nemovitosti mezi roky 1997 a 2006 činil 124 %. Posledních dvacet let minulého tisíciletí se ceny domů pohybovaly kolem trojnásobku ročního příjmu domácností. V roce 2004 byl tento poměr (průměrná cena nemovitosti / průměrný roční příjem domácnosti) již 4 a v roce 2006 dokonce 4,6. To bylo příčinou zájmu investičních bank, které tak reagovaly na nabídku MBS a CDO. Tyto instrumenty se vyznačovaly dobrými známkami od ratingových agentur. Výsledným efektem bylo propojení finančního trhu a trhu s nemovitostmi. Jako investiční aktiva byla hojně využívána i ve chvíli, kdy se přestaly splácet závazky z hypotečních úvěrů. Složitý řetězec transakcí s těmito instrumenty přesouval rizika s nimi spojená napříč celým světem a koncoví držitelé těchto aktiv potom utrpěli ztráty.

Mírné podmínky pro získání úvěru

Příčinou nadměrného zadlužování byla lákavě nízká úroková míra, která v letech 2000–2003 klesla z 6,5 % na 1 %. Toto opatření americké centrální banky mělo zmírnit dopady bubliny „dotkomových“ společností a teroristických útoků 11. září 2001. Následný pokles úrokových měr byl způsoben rostoucím deficitem běžného národního účtu. Ben Bernanke situaci vysvětloval tím, že v letech 1996–2004 došlo ke zvýšení schodku amerického běžného účtu o 650 miliard amerických dolarů, tedy z 1,5 % na 5,8 % HDP. Princip rovnováhy platební bilance vyžadoval kompenzaci schodku běžného účtu přebytkem investičního účtu ve srovnatelné výši. Jinými slovy došlo k výraznému toku kapitálu směrem do Spojených států, aby tyto mohly zaplatit svou nadměrnou spotřebu. Hlavními věřiteli USA se v této souvislosti staly rozvíjející se asijské ekonomiky a země vyvážející ropu. Reakcí americké centrální banky bylo v letech 2004–2006 zvýšení jednoletých a pětiletých úrokových sazeb, což přivedlo majitele nemovitostí do nezáviděníhodné situace.

Nesprávné ohodnocení rizika

Ohodnocení rizika vypovídá také o požadované kompenzaci za tato rizika, která se investorům nabízí formou úročení nebo poplatků. Z různých důvodů nedokázal trh odpovídajícím způsobem změřit rizika spojená s novými instrumenty typu MBS a CDO a uvědomit si jejich vliv na stabilitu finančního systému. Nadhodnocení těchto instrumentů vedlo k masivním ztrátám, které dramaticky ovlivnily rozvahy bank po celém světě a dostaly je tak do situace, kdy musely operovat s minimálním kapitálem. Dalším příkladem je neporozumění oceňovacím modelům pro CDS, které se například vymstilo pojišťovně AIG, která byla v roce 2008 podpořena 180 miliardami dolarů z peněz daňových poplatníků. Často zmiňovaným problémem je nepřehlednost a složitost aktiv, jež stály za vznikem globální hospodářské krize. Je však nutné položit si otázku, kdo nese zodpovědnost za přejímání nadměrných rizik. Subjekt založený na ekonomických principech by neměl investovat do aktiv, které nedokáže ocenit, pochopit a uvědomit si riziko s nimi spojené. Někteří poukazují na vliv tzv. firemních psychopatů.[8]

Ekonomiky v recesi

- Ekonomika Česka – ve 4. čtvrtletí 2008 poklesl HDP o 0,6 %, analytici očekávají, že se recese v 1. čtvrtletí 2009 potvrdí[9]

- Ekonomika Dánska – ve 4. čtvrtletí 2007 poklesl HDP o 0,2 %, v 1. čtvrtletí 2008 o 0,6 % (Dánská ekonomika se tak stala první v EU, která se propadla do recese)[10]

- Ekonomika Estonska – v 1. a 2. čtvrtletí 2008 poklesl HDP o 0,5 % a 0,9 %[11], ve 4. čtvrtletí poklesl o rekordních 9,4 %[12]

- Ekonomika Francie – ve 2. čtvrtletí 2008 poklesl HDP o 0,3 %, ve 3. čtvrtletí naopak vzrostl o 0,1 %[13], ovšem ve 4. čtvrtletí poklesl o 1,2 % a recese se zdá být již nevyhnutelná[14]

- Ekonomika Islandu – ve 4. čtvrtletí 2008 poklesl HDP o 0,9% , v roce 2009 se očekává pokles o 10 %[15]

- Ekonomika Itálie – ve 2. čtvrtletí 2008 poklesl HDP o 0,4 %, ve 3. čtvrtletí o 0,5 % (je to nejhorší situace od přelomu let 1992–1993, kdy HDP klesalo šest čtvrtletí po sobě)[16]

- Ekonomika Irska – v 1. čtvrtletí 2008 poklesl HDP o 0,3 %, ve 2. čtvrtletí o 0,5 % (poprvé od recese v roce 1983)[17]

- Ekonomika Japonska – ve 2. čtvrtletí 2008 poklesl HDP o 0,6 % (poprvé od recese 2001-2002)[18]

- Ekonomika Kanady

- Ekonomika Lotyšska – ve 2. čtvrtletí 2008 poklesl HDP o 0,2 %[19], ve 3. čtvrtletí 2008 o 4,6 %, ve 4. čtvrtletí 2008 o 10,3 % (celkový pokles lotyšské ekonomiky za rok 2008 činil 4,6 %, Lotyšská centrální banka předpokládá, že v roce 2009 HDP klesne až o 12 %[20])

- Ekonomika Maďarska – ve 4. čtvrtletí 2008 poklesl HDP o 1,0 %, což byl druhý mezičtvrtletní pokles v řadě (maďarská ekonomika se tak ocitla v recesi podruhé v rozpětí dvou let)[21]

- Ekonomika Německa – recese začala ve 2. čtvrtletí 2008, ve 4. čtvrtletí poklesl HDP o 2,1 % (nejhorší výsledek od sjednocení Německa v roce 1990[22]), v 1. čtvrtletí 2009 o 3,8 % (nejhorší výsledek od roku 1970[23])

- Ekonomika Singapuru – HDP klesá od 2. čtvrtletí 2008, ve 4. čtvrtletí poklesl v meziročním srovnání o 12,5 %[24]

- Ekonomika Spojeného království – ve 3. čtvrtletí 2008 poklesl HDP o 0,6 %, ve 4. čtvrtletí o 1,5 % (britská ekonomika tak vstoupila do recese po sedmnácti letech, naposledy v ní byla v roce 1991)[25]

- Ekonomika Španělska – ve 3. čtvrtletí 2008 poklesl HDP o 0,3 %, ve 4. čtvrtletí o 1,0 % (španělská ekonomika vstoupila do recese po 15 letech)[26]

- Ekonomika Švédska – ve 2. i ve 3. čtvrtletí 2008 poklesl HDP o 0,1 % (Švédsko se do recese propadlo poprvé od roku 1993)[27]

- Ekonomika Švýcarska – podle Švýcarské národní banky (SNB) čelí tamní ekonomika největší recesi minimálně od roku 1975, podle odhadu z března 2009 očekává SNB pokles HDP pro rok 2009 o 2,5-3 %[28]

- Ekonomika Spojených států amerických – ve 3. čtvrtletí 2008 poklesl HDP o 0,5 % (nejvíce od roku 2001), americký NBER (Národní úřad pro ekonomický výzkum), který určuje recesi podle širšího spektra ukazatelů, vyhlásil začátkem recese v USA prosinec 2007[29] Podle kongresmana Rona Paula ale budou USA v blízké době čelit další ještě větší finanční krizi.[30]

Krize v Česku

Dle Českého statistického úřadu se v listopadu 2008 meziročně snížila průmyslová produkce v ČR o 17,4 % a hodnota nových zakázek klesla o 30,2 %.[31] V roce 2014 se objevila informace, že o 14 % stoupl prodej osobních automobilů a i prodeje jiných komodit stouply, zvýšila se také průměrná cena prodaných zájezdů, což bylo vykládáno jako příznak konce krize. Podle ekonomky Markéty Šichtařové ovšem osobní automobily a zájezdy nejsou ukazatele vypovídající o tom, že by se domácnosti měly lépe, na stav domácností lze podle ní usuzovat až z čísel týkajících se maloobchodu.[32] Na oživení ekonomiky ale nijak výrazně nezareagoval trh práce, do poloviny roku 2014 nevzniklo mnoho nových dlouhodobých pracovních míst, podle Vladimíra Pikory zaměstnavatelé stále raději přetěžují stávající pracovní sílu.[33] Vlivem krize klesly ceny bytů a domů, což napomohlo tomu, že si lidé v Česku začali pořizovat vlastní bydlení místo nájmů.[34] Podle ekonoma společnosti Deloitte v roce 2014 Česká ekonomika téměř překonala krizi, byť její růst byl nižší, než se očekávalo, a jiné středoevropské země rostly rychleji.[35] Podle indexu prosperity počítaného společností Deloitte krize skončila v červnu 2015, v prosinci 2015 tento index dosáhl nejvyšší hodnoty od září 2007.[36]

Odkazy

Wikiwand - on

Seamless Wikipedia browsing. On steroids.