El sistema de Ponzi (en anglès, Ponzi scheme) és una fórmula d'estafa piramidal d'inversió econòmica en la qual l'operador promet rendiments elevats. El problema és que els rendiments es paguen amb les aportacions de nous inversors, no amb els resultants de la gestió dels fons i els beneficis que se n'obtenen.[1] Els estafadors d'aquest tipus solen atraure nous inversors en oferir un major rendiment que les inversions «tradicionals».[2]

Tal estafa pot començar amb negocis legítims, fins que el negoci no assoleix els rendiments esperats i continua en condicions fraudulentes. Qualsevol que sigui la situació inicial, la perpetuació de l'alta rendibilitat requereix un flux creixent de diners de nous impositors per a mantenir l'estafa.[3]

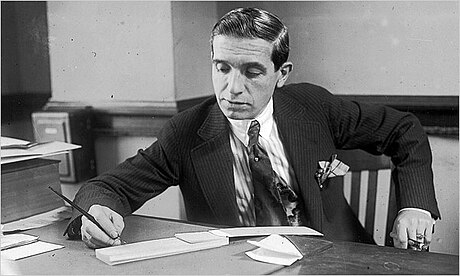

El nom prové de Charles Ponzi,[4] que es va fer famós per l'ús d'aquesta fórmula fraudulosa als Estats Units el 1920.[5] L'estafa de Ponzi es va basar en l'arbitratge de segells de resposta internacional per als segells postals; tanmateix, aviat va desviar diners dels inversors nous per retribuir els inversors anteriors i ell mateix.[3] Ja hi havia antecedents documentats a Itàlia i Espanya des de mitjan segle xix,[6] però en molts articles es va imposar el nom del primer gran estafador estatunidenc.

El concepte ja es troba descrit a la literatura, com per exemple a les novel·les de Charles Dickens Martin Chuzzlewit de 1844 i Little Dorrit de 1857.[7] El 2005 Jesse Li va publicar un joc de tauler Ponzi Scheme que ensenya en format lúdic els principis d'aquest frau.[2]

La millor prevenció és desconfiar de rendibilitats exuberants i informar-se sobre l'empresa que ofereix un producte financer i verificar si té totes les autoritzacions oficials.[8] Hi ha un principi de base a tenir en compte en qualsevol cas: «Si una inversió dona un rendiment extraordinari és que és extraordinàriament arriscada».[9]

Característiques

L'estafador promet rendiments extraordinaris. Aprofita i explota la incompetència, cobdícia, credulitat, vanitat dels inversors, incita a mantenir en secret per a assegurar un avantatge competitiu, però en veritat aconsegueix evitar que l'impositor demane consell a gent fora de l'estafa. Sovint, en acceptar diner negre[10] o fons que l'impositor vol amagar (al fisc, a la seva família…) l'estafador redueix les possibilitats de l'estafat de presentar una querella davant la justícia.

Un frau de tipus Ponzi a vegades comença amb operacions d'inversió legítimes. Si el fons perd diners inesperadament (o no aconsegueix els retorns promesos o esperats), en lloc d'admetre el fracàs, fabrica falsos rendiments i produeix informes d'auditoria fraudulents.

Inicialment, l'estafador pagarà un dividend alt per crear confiança i a atraure inversors nous, i per a convèncer els inversors existents a posar-hi més diners. El benefici als inversors inicials es paga només amb les inversions dels nous impositors, perquè no hi ha gens o gaire activitats reals. Això, per l'efecte piramidal, pot continuar, fins que no arriben més impositors nous. Ben organitzat, l'estafador no desembutxaca gaire; n'hi ha prou amb enviar informes atractius mostrant —per resultats ficticis– que els estalvis són en bones mans. Si malgrat tot puntualment, un impositor vol liquidar la seva participació, se'l paga per a no despertar sospites. El problema apareix, quan per qualsevol raó (crisi financera, pèrdua de confiança…) molts inversors volen sortir-ne alhora.

Desenredant un sistema de Ponzi

Quan l'estafa no és descoberta per les autoritats financeres, tard o d'hora cau a trossos per una de les següents raons:[3]

- L'estafador s'esvaeix i s'emporta tots els diners restants de la inversió.

- Perquè l'estafa requereix un flux continu d'inversions noves per finançar els dividends, una vegada que la inversió es desaccelera, s'ensorra quan l'estafador comença a tenir dificultats per pagar els beneficis promesos (quan els rendiments són més alts, més gran és el risc que el sistema de Ponzi se'n vagi a fons). Aquesta crisi de liquiditat sovint desencadena pànic, a mesura que més gent comença a preguntar pels seus diners, similar a un pànic bancari.

- Forces del mercat extern, com una forta recessió de l'economia (per exemple, l'escàndol de l'«inversor» Bernard Madoff durant la caiguda del mercat de 2008), que provoquen que molts inversors retiressin tot o part dels seus fons.

Uns casos famosos

L'estafa epònima va ser orquestrada per Carlo Ponzi, qui el 1920 va passar de l'anonimat a ser un notable milionari de Boston en sis mesos. Se suposava que els ingressos provenien de l'intercanvi de segells de resposta internacional. El prometia tornar el 50% d'interès en inversions de 45 dies o duplica els teus diners en 90 dies. Al voltant de quaranta mil persones van invertir prop de quinze milions de dòlars en total; al final, només un terç d'aquests diners els va ser tornat.

A més de la trama Ponzi hi ha hagut altres trames històriques similars:

- A Espanya, el primer frau piramidal conegut s'atribueix a Baldomera Larra Wetoret, filla de l'escriptor Mariano José de Larra, a partir de l'any 1873 va iniciar les seves operacions prometent a qui li deixava una unça d'or que en un mes la retornaria duplicada. Operava a la vista de tots pagant un 30% mensual, amb els diners que li donaven els nous impositors. Es va dir que va arribar a recaptar 22 milions de rals i el reconegut escriptor Juan Eduardo Zúñiga xifra el nombre d'afectats en 5.000. La seva fama va transcendir fronteres com ho demostren periòdics de llavors com Le Figaro de París i L'Indépendance Belge de Brussel·les. La fallida va sobrevenir el desembre de 1876 quan ella va desaparèixer, amb tots els diners que va poder, encara que dos anys més tard va ser detinguda a França i va ser condemnada a sis anys de presó el 26 de maig de 1879.[11]

- Abans que Ponzi, el 1899 William Miller, anomenat «senyor 520 %» va obrir crear l'empresa «Unió Franklin» al barri de Brooklyn a la ciutat de Nova York. Miller prometia el 10% d'interès setmanal i va aplicar les principals característiques de l'estafa de Ponzi tals com la reinversió dels beneficis dels clients. Va estafar als compradors per prop d'un milió de dòlars i va ser sentenciat a deu anys de presó. Després de ser perdonat, va obrir una botiga a Long Island. Durant el judici de Ponzi, Miller va ser entrevistat pel diari Boston Post que va comparar el seu mètode amb el de Ponzi; l'entrevistador les va trobar notablement similars, però la de Ponzi es va tornar més famosa per guanyar set vegades més diners.[12]

- Entre 1970 i 1984 a Portugal, Branca dos Santos, coneguda com a ‘Dona Branca’ va mantenir un frau que prometia un 10% d'interès mensual. El 1988 va ser sentenciada a deu anys de presó. Sempre va declarar que només tractava d'ajudar els pobres. El Ministeri de finances portugués nogensmenys estimava el volum de transaccions a l'equivalent d'uns 450 milions d'euros i la policia estimava el nombre de víctimes a uns quinze mil.[13]

- Al Perú el 1978 Carlos Manrique Carreño va crear una financera informal denominada Centro Latinoamericano de Asesoramiento Empresarial (CLAE) que prometia entre un interès entre 80 i 100% anuals als seus estalviadors. De 1978 a 1992 va fer transaccions per un total de 640 milions de dòlars.[14] El 1993 CLAE és intervinguda i dissolta el 16 de maig de 1994 per no poder acreditar les seves suposades inversions, ni mostrar llibres comptables. Manrique va fugir als Estats Units on fou capturat i extradit al Perú, on va ser empresonat fins a 2001.[14]

- El gener de 1984 Adriaan Nieuwoudt va iniciar un frau amb un producte similar a Sud-àfrica. Als subscriptors del pla se'ls enviava un “activador”, usat per conrear ferments de llet, que al seu torn era retornada a la Kubus Kwekery amb un 30% de benefici sobre els diners pagats per l'activador. El Tribunal Suprem del Cap va determinar que el sistema de Kubus era una loteria il·legal.[15]

- Mil sis-cents inversors en la companyia Diamond Mortgage i A.J. Obie, dues empreses amb els mateixos administradors, van perdre aproximadament 50 milions de dòlars en el que la cort d'apel·lacions de Michigan va descriure com «el sistema de Ponzi més gran en la història de l'estat».[16][17]

- Des de 2003 s'ha estès per gran part d'Europa (primer a Àustria, Suïssa i França; més recentment a Romania, Irlanda, Polònia i Espanya) un «club de compra» anomenat Lyoness, que promet beneficis immediats per comprar en les empreses associades, i grans beneficis a llarg termini amb una inversió prèvia. Encara que l'empresa ha rebut denúncies que li atribueixen l'ús del sistema de Ponzi com a mitjà d'estafa, això mai no ha pogut ser provat, ja que la principal aportació de beneficis ve de les compres dels afiliats de consum, i no de la inversió dels afiliats de negoci. Una denúncia per publicitat enganyosa a Àustria, el març de 2012, es va resoldre a favor dels denunciants, encara que va ser recorreguda per Lyoness.[18]

- D.M.G. Grupo Holding va ser una empresa colombiana estafadora.[19]

- El març de 2012, Allen Stanford va ser declarat culpable per un tribunal de la ciutat de Houston a l'estat de Texas, de defraudar trenta mil inversors a través del seu Stanford International Bank, amb seu a Antigua, per valor de set mil milions de dòlars.[20][21]

- L'estafa del financer novayorkès Bernard Madoff que es va posar al descobert el 2008, després de quaranta anys d'activitat i amb un valor estimat de 37.470 milions d'euros.[22]

- Publifast a l'Equador més de 500 persones denuncien el 2014 haver estat estafades per Publifast, una empresa de publicitat per Internet. Els clients pagaven perquè les seves marques fossin promocionades a través de les xarxes socials.[23]

Referències

Vegeu també

Bibliografia

Enllaços externs

Wikiwand in your browser!

Seamless Wikipedia browsing. On steroids.

Every time you click a link to Wikipedia, Wiktionary or Wikiquote in your browser's search results, it will show the modern Wikiwand interface.

Wikiwand extension is a five stars, simple, with minimum permission required to keep your browsing private, safe and transparent.